こんにちはJOJOです! 東京23区でアパート4棟32部屋の大家をしています。

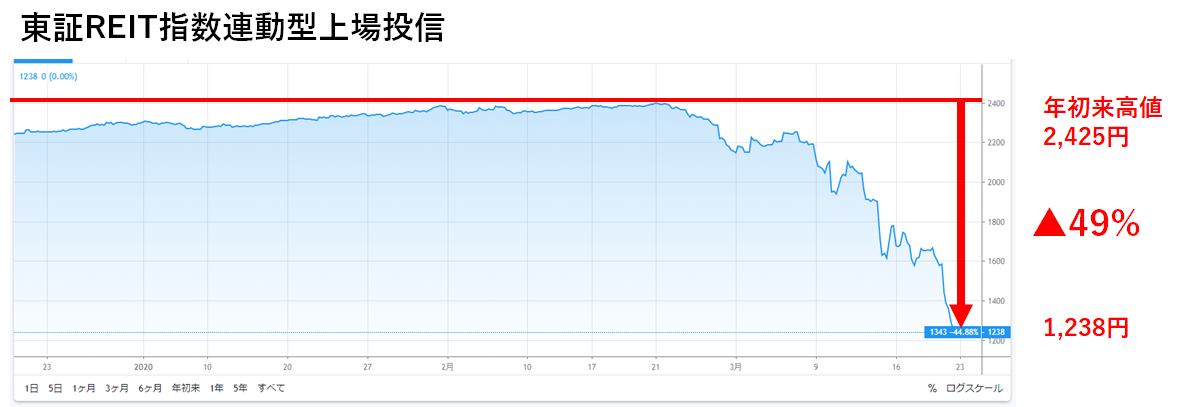

新型コロナの影響でREITが暴落しています。

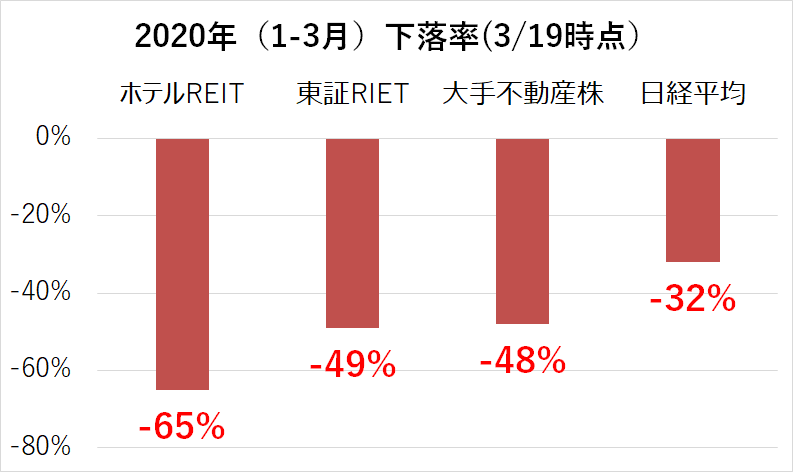

既に年初来高値から49%も下落しています。

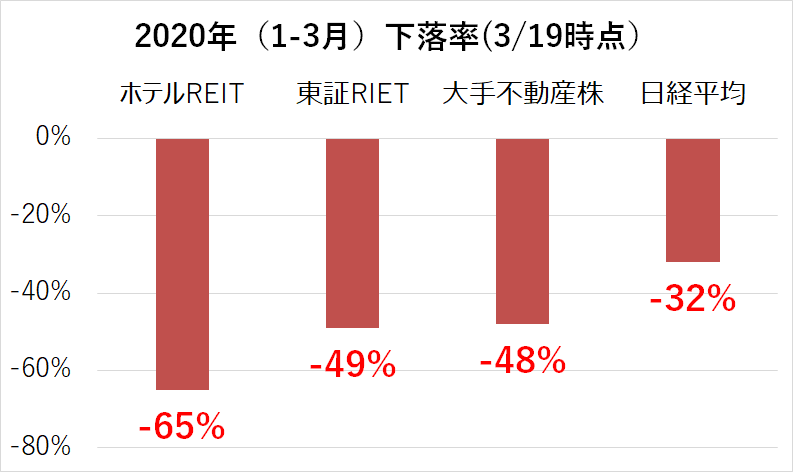

しかもニュースでは日経平均株価が下がったことばかりが報道されますが、REITはそれ以上に暴落しています。

外国人観光客が消滅したため売上が瀕死であるホテルREITが65%下落しているのは理解できるとしても、その他のオフィス・商業系のREITまで49%も暴落しています。

宿泊者からの売上によって賃料収入が変動するホテルREITとは違って、一般のオフィス・商業系のREITは入居するテナントの業績に関わらず毎月一定の賃料収入を得ています。

新型コロナの影響で業績が厳しくなっている企業や小売店は増えてきましたが、家賃を滞納したり、退去が増えて空室率が悪化しているわけではありません。

実際に今でもオフィス系のREITの入居率は99%以上をキープしています。

それにも関わらずどうしてREITは暴落しているのでしょうか?

その理由は次の通りです。

- REITは借金して物件を購入しているため、不動産価格が下がると急激に財務状況が悪化する。

REIT価格が暴落すると、大手不動産会社の業績も悪化します。

そして大手不動産会社の業績が悪化すれば、新築マンション価格も下落します。

本記事では、次の3点を詳しく解説します。

- REITが暴落した理由

- REITの暴落が大手不動産会社の業績を悪化させる理由

- 大手不動産会社の業績が悪化すると新築マンションの価格が下る理由

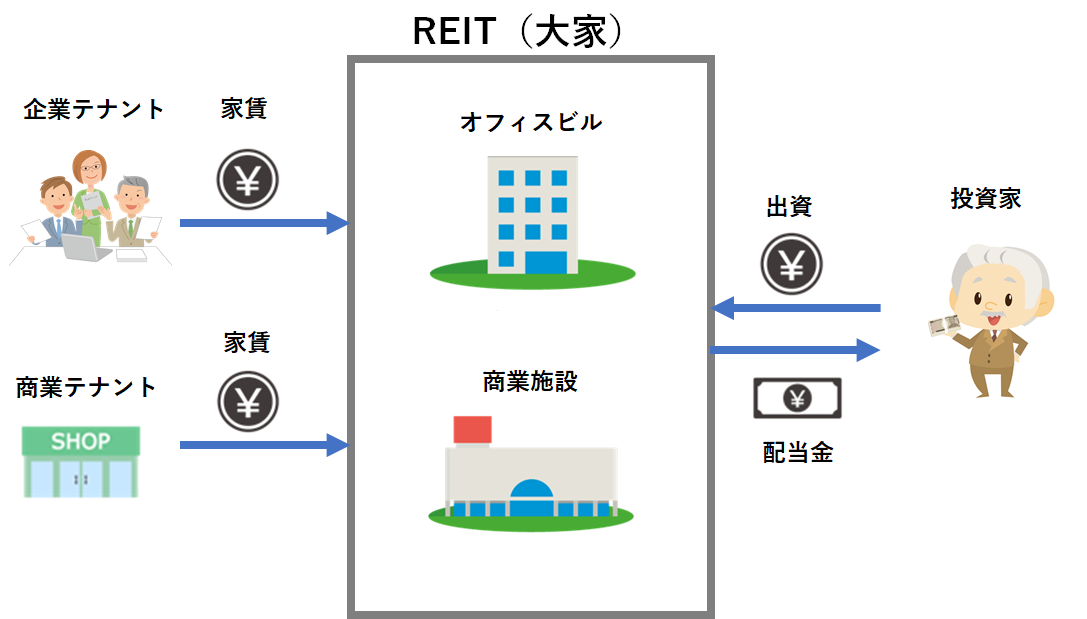

REITとは

REIT(リート)とは、投資家から集めた資金でオフィスビルや商業施設を購入し、そこから得られる賃料収入を原資として投資家に配当する仕組みのことです。

つまりREIT自身が大量の収益物件を保有し賃貸経営する大家さんといえます。

REITも借金して物件を購入している

REITは物件の購入資金を投資家から出資という形で調達しているのですが、、それ以外にも金融機関から融資を受けています。

僕たち不動産投資家が自己資金に加えて金融機関から融資を受けて収益物件を購入するのと同じです。

融資を受けた方がより大きな物件を購入することができ、その分家賃収入も増えるからです。

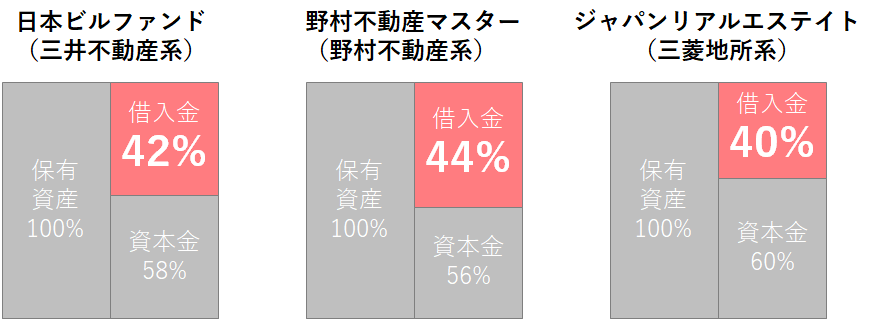

REITがどのくらい借金しているかを知るために、各社の借入金比率を調べてみました。

例えばREITにおける総資産額上位3社の借入比率は次の通りです。

REIT全体の平均借入金比率は44%となっています。

ざっくりいうと、レバレッジ2倍で不動産投資を行っていることになります。

不動産価格が上昇もしくは横ばいの場合はこのレバレッジがプラスに作用します。

自己資金の2倍の規模の物件を購入できるわけですから、家賃収入も2倍です。

ただし、景気後退局面になり不動産価格が下落を始めるとこのレバレッジがマイナスの牙をむきます。

レバレッジの負の効果とは

大事な点なので、詳しく説明します。

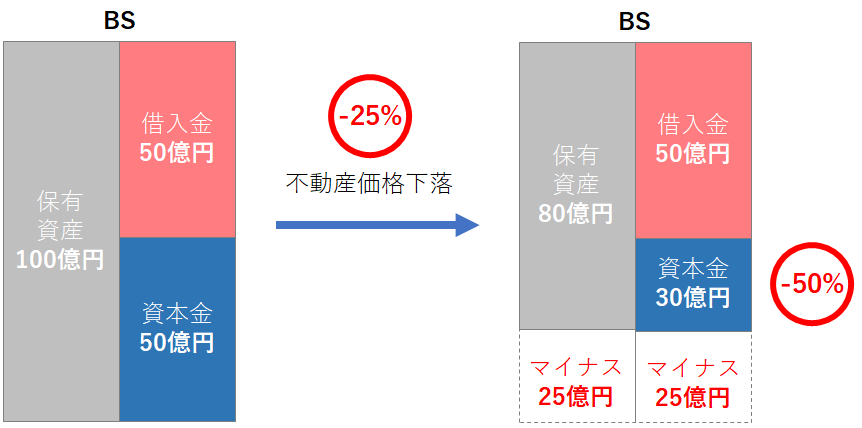

例えば資本金50億円のREIT(A)があるとします。

このREIT(A)は資本金と同額の50億円の融資を受けて合計で100億円の収益不動産を購入しました。

総資産は100億円ですね。

ところがその後、景気が悪化し、保有している不動産の価格が25%下落しました。

総資産は25億円目減りして、75億円になってしまいました。

一方で不動産価格が下がっても借入金は減額してもらえません。50億円のままです。

となると、資本金を減らすしかなくなります。

つまり元々50億円あった資本金は半分の25億円に減少します。

資本金の減少率は50%にもなります。

総資産の減少率25%の倍となります。

これがレバレッジの負の効果です。

新型コロナの影響で消費者マインドが急速に冷え込んでおり、今後の景気悪化は避けられません。

不動産価格も下がっていくでしょう。

REITはレバレッジをかけて物件を購入しているため、現物の不動産が値下がりする以上に資本金が減少すると予想されます。

REITの資本金の減少は、そのままREIT価格の減少に繋がります。

これが現在REIT価格が約50%も値下がりしている理由の一つです。

REIT価格が下がると大手不動産会社の業績も悪化する

REIT価格の下落はREITを保有している投資家だけではなく、REITの組成主である大手不動産会社の業績にも影響を与えます。

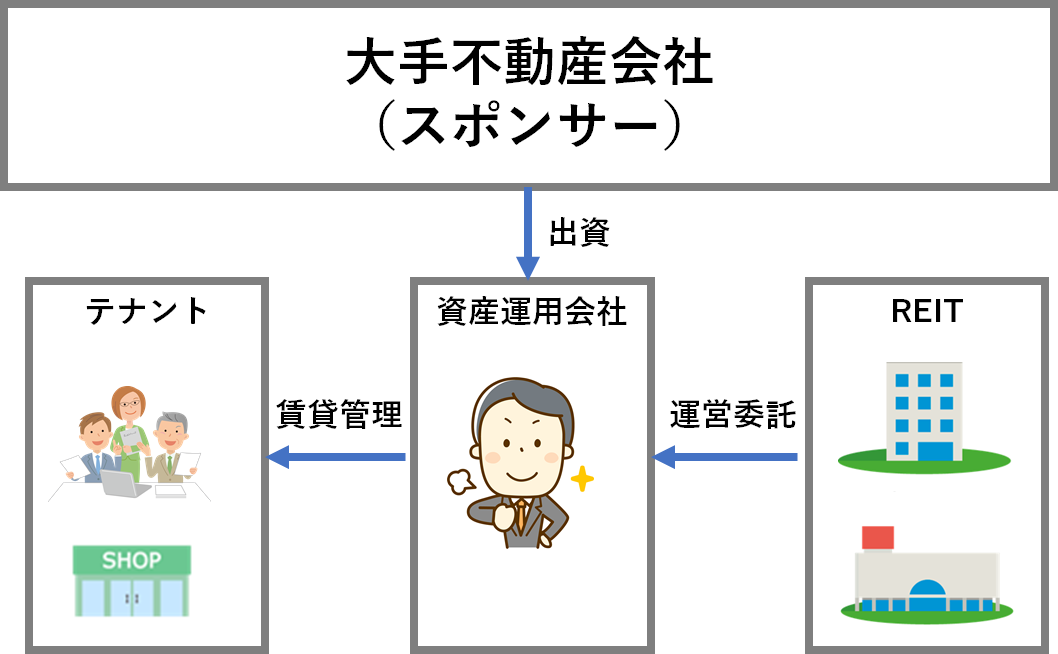

なぜならばREITのスポンサーは大手不動産会社であり、実質的に大手不動産会社がその運営を行っているからです。

REITは自分自身で所有不動産の管理・運営を行っていません。

実際の賃貸管理業務は大手不動産会社の子会社である資産運用会社に委託しています。

このようにREITの経営は事実上、大手不動産会社のコントロール下にあるといえます。

例えば、総資産高が一番大きいREITである日本ビルファンド投資法人の場合では、資産運用会社は日本ビルファンドマネジメント株式会社で、この会社の株主は三井不動産です。

大手不動産会社がREITのスポンサーになっているのは理由があります。

それは、自社が開発したビルや商業施設をREITに売却できるからです。

REITの仕組みができるまでは、大手不動産会社のビジネスモデルは自社で開発したビルや商業施設を自ら所有し、家賃収入を得るものでした。

つまり家賃収入というインカムゲインが収入の柱でした。

ただこのビジネスモデルだと不動産価格が上昇しても売却してキャピタルゲインを得ることができません。

そもそも数十億~数百億円もするビルや商業施設を購入できる買い手がいなかったからです。

そこで登場したのがREITです。

大手不動産会社がスポンサーとなってREITを立ち上げれば、自社で開発した物件をREITに売却してキャピタルゲイン(売却益)を得ることができます。

REIT自体の所有者は出資している投資家なので、大手不動産会社とは資本関係はありません。

つまり大手不動産会社はREITを媒介させることで、投資家に自社の物件を売却する方法を編み出したのです。

しかもREITのスポンサーは自分自身なので、自分の物件を好きな価格でREITに売却することができます。

そのため、大手不動産会社はこぞってREITを組成し、自社の物件を売却することで多額のキャピタルゲイン(売却益)を得ていたのです。

今までは景気が順調に拡大し、REITを購入したい投資家が増え続けていたためこのスキームは上手く機能していました。

投資家はどんどんREITを購入し、REITは大手不動産会社から物件をどんどんと購入していたのです。

ところが新型コロナの影響でREIT価格が50%も暴落しました。

今やREITに出資したいと思う投資家はほとんどいません。

するとREITは新たな出資者を見つけることができません。

出資者が増えなければ自己資金も増えませんから、新たに物件を取得することができません。

こうなると困るのは大手不動産会社です。

今までは自分の言い値で物件をREITに売却できていたのに、急に売却先がなくなるわけです。

そうなると自社で開発した物件を販売できなくなる大手不動産会社の業績も悪化していくことになります。

その証拠にREIT価格が暴落すると同時に大手不動産会社の株式も大きく下落しています。

東証REITの下落率が49%に対して、大手不動産会社株の下落率が48%となり、ほぼ同じ下落率となっています。

大手不動産会社の業績が悪化すればマンション価格も下落する

そして大手不動産会社の業績が悪化すると、一般の不動産価格も下落します。

つまり今まで高値を維持していたマンション価格も下落することになります。

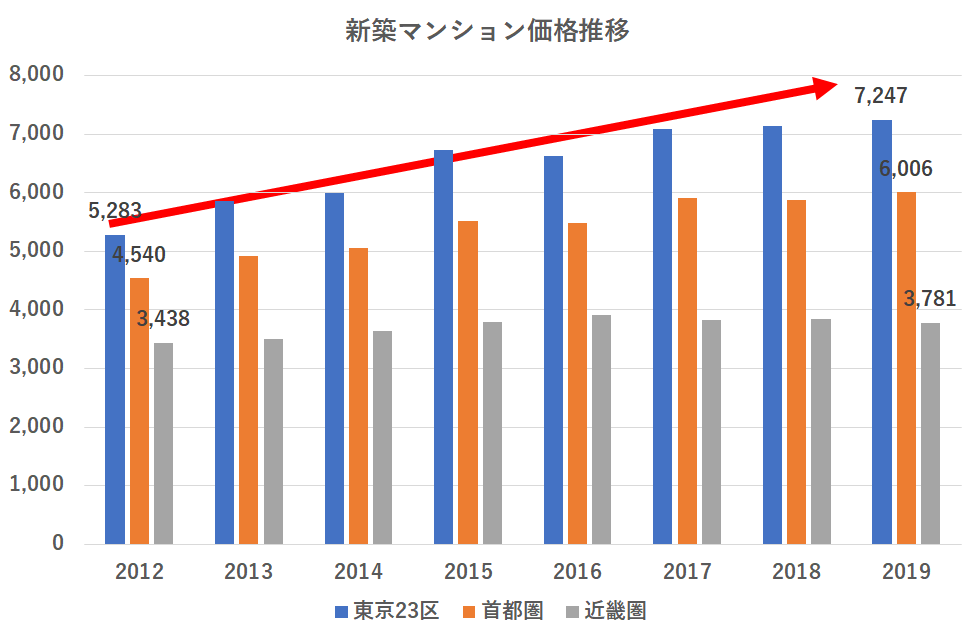

2013年のアベノミクス開始以降、新築マンションの価格はずっと上昇し続けてきました。

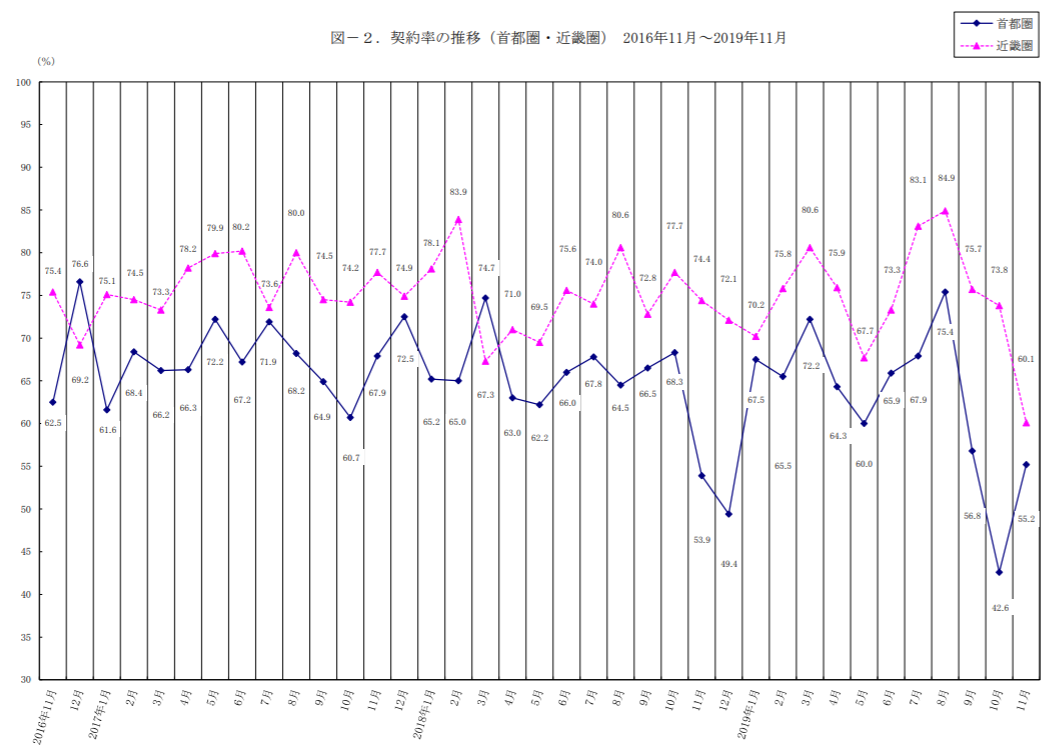

会社員には手の届かない価格に上昇したため、2019年頃から新築マンションの契約率は徐々に低下してきました。

新築マンションの契約率が70%を下回ると販売が不調だといわれています。

2019年9月以降は契約率は70%を大きく割り込んでいます。

このように販売は低迷していたのですが、新築マンションの価格は高値を維持していました。

新築マンション市場は大手不動産会社が寡占しており、業績が好調だった大手不動産会社は新築マンションの値段を下げませんでした。

金融機関からは超低利で融資を受けることができるため、大手不動産会社は無理に値下げしてまで新築マンションを売る必要がなかったからです。

ところが新型コロナによって状況は一変します。

REITに物件を販売できなくなった大手不動産会社の業績はこれから悪化します。

財務内容が悪化すれば、金融機関も新規で融資をしてくれなくなります。

新規の融資がなくなれば、大手不動産会社と言えども売れ残ったマンション在庫を抱え続けることはできません。

そのため、今後はいよいよ新築マンションの価格が下がることになります。

新築マンションの値段が下がれば、それに釣られて中古マンションの価格も下がります。

こうして日本中の不動産価格が値下がりしていくことになります。

まとめ

REITは融資を活用することによって、出資金額以上に保有資産を膨張させてきました。

不動産価格が上昇している局面ではレバレッジのプラス効果がREITの収益率を上げることに貢献しました。

しかし新型コロナの影響によって不動産価格が下落局面に転じると、レバレッジのマイナス影響を受けてREITの価格が暴落しました。

REIT価格の下落は、大手不動産会社の業績を悪化させます。

そして、大手不動産会社の業績が悪化すれば、新築マンションの価格を下げざるを得ません。

新築マンションの価格が下がれば、中古のマンション価格も下がるでしょう。

今までマンションが高くなりすぎて購入を控えていた人にはチャンス到来といえます。

一方で投資目的でマンションを購入していた人にとっては逆風です。

今後、価格は下がっていくことが予想されますので、早めに売却して利益確定しておくほうがよいでしょうね。

少しでも売却の意思があるのであれば、不動産会社に売却額の査定だけでもお願いしておきましょう

売却可能額を把握しておけば、いざという時に即座に行動することができますからね。

自分の物件がいくらで売れるか把握してますか?

不動産の売却を検討しているのであれば、まず最初にすることが「査定に出す」ことです。

自分の収益物件や自宅がおおよそどの程度の価格が付くのか分からないと、住宅ローン返済や住み替えなど計画が立てられません。

不動産会社に査定を依頼する時のポイントは次の2つあります。

- まず複数の会社に査定依頼して「比較」をすること。

- 大手不動産会社に査定依頼すること。

まず、査定依頼は必ず複数の不動産会社に出しましょう。

不動産会社によって査定価格にバラツキがあることも多いです。

僕が収益不動産の売却査定した時には、6,000万円~7,000万円の間で1,000万円も査定価格に差が出ました。

なので、それを並べて比較することで相場感が見えてきます。

最低でも4社以上には査定してもらいましょう。

そして、高く売却するならば、大手不動産会社に査定依頼することが大切です。

それは買い手の心理を考えるとわかります。

初心者の方が不動産を購入しようとしたら、まずは安心の大手不動産会社に行きますよね。

そして、不動産を一番高値で買ってくれるのは、このような初心者の方なので、結果として大手不動産会社に売却依頼したほうが高値で売れるのです。

また、大手不動産会社であれば、豊富な売却実績があるので、最新の顧客動向、金融機関の情勢を踏まえた売却価格を正確に算出することが可能です。

『自分の物件をいくらで売却することができるのか?』を事前に把握しておくことは大切です。

売りたい時になったら、すぐに売却に動けますからね。

売却査定をするならば、大手不動産会社6社が参加しているすまいValueがオススメです。

このすまいValueは、日本の大手不動産会社6社が共同で運営している不動産売却ポータルサイトです。

参加している不動産会社

- 三井のリハウス(三井不動産リアルティ)

- 住友不動産販売

- 三菱地所の住まいリレー(三菱地所ハウスネット)

- 野村の仲介(野村不動産)

- 東急リバブル

- 小田急不動産

すまいValueなら最大6社への査定依頼がわずか60秒で終わります。

もちろん完全無料です。

自宅用の戸建やマンションだけでなく、収益不動産の売却査定にも対応しています。

入力も超簡単で、物件情報を入れるだけですぐに査定開始できます。

もちろん全国対応しているので、東京だけでなく地方の人も安心です。

物件の価値が分からないと売却するかどうかも判断できないので、まずはサクッと査定してもらうことから始めましょう。

今スグに売却するつもりがなくても、売却可能価格を調べておけば、イザという時にいち早く売却に向けて行動できますからね。

カンタン一括査定依頼する>>すまいValue

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件をnote記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

関連記事

不動産投資で大きく稼ぎたい方向けに3つの勝ちパターンを解説しています。

未公開物件の探し方について解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。