こんにちはJOJOです!

連日のようにアメリカの株式指標であるダウ平均は最高値を更新していますね。新車販売台数等の経済指標も良いみたいですし、トランプ大統領の肝いりである法人税減税も下院を通過し、現実味が帯びてきました。今のところアメリカ経済に弱点はなさそうです。

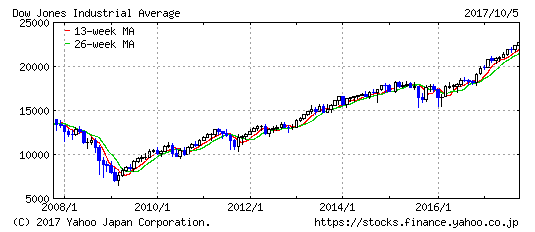

ただ、なにか気になるんですよね。2009年あたりからアメリカのダウ平均は上り調子一本です。

各国の金融緩和が奏功して、経済成長が続いているのでしょうけど、それにしてもやり過ぎな気がします。

NYダウ工業平均チャート(10年)

アメリカの株式を保有している人はしこたま儲かっているのでしょうけど、この相場はどこまで続くのでしょうか?

経済学の教科書通りに言えば、景気は循環するので、いずれは好景気は終わります。

リーマンショックに学ぶ

そんな最中、飛行機で、ブラッド・ピットが主演・プロデューサーとして参加した映画『マネー・ショート』を観ました。

この映画は前回のリーマンショックが舞台です。リーマンショックが起きる直前に、アメリカの住宅ローン市場がバブルであることを予見し、全財産を空売りに賭けて大儲けした実在の4人の人物を描いています。

ブラッド・ピットはこの映画を作った理由をこう明かしています。

「現在のように好景気が続いてくると、好景気が永遠なんじゃないかって誤解する人々が出てくる。たった数年前のリーマンショックを忘れちゃう人が大勢いるってこと。でも、いつか好景気は終わる。その時に一番ダメージを受けるのは庶民なんだ。だから、過去の過ちを繰り返さないためにも、リーマンショックで何が起きたかを多くの人々が知ることが大切なんだ」

確かに、どの企業も好業績を記録していますし、銀行はバンバン融資を出しています。ほんの数年前に大量のリストラが横行し、世の中が閉塞感で包まれていた時の記憶は薄れている気がします。

そのため、僕にとっては、今の好景気の状態でこそ、リーマンショックを詳しく知ることは非常に価値のあることでした。

主人公達はどのようにリーマン・ショックを予見したのか

ヘッジファンドを経営している主人公の一人は住宅ローンの破産件数が徐々に上昇傾向であることをデータから読み取ります。

そして、全財産を賭けて空売りに動きます。

その空売りを知ったもう一人の主人公は、その住宅ローンの破綻状況を確かめるためにフロリダの郊外にまで出かけて、実際に住宅販売の現場を確かめます。

フロリダ郊外では、ローン破産して売りだされている多数の空き家がありました。

その一方で、新築住宅がドンドンと建設されているのです。そして、何よりもその価格は高騰を続けていました。

銀行は定職についておらず、収入がほとんど無い層(サブプライム層)にまで、無審査で住宅ローンを貸付ていました。

投資家も、そのリスクにほとんど気が付きません。

購入者のほとんどは変動金利でローンを組んでおり、最初の低金利期間が終了する前に、ローンを借り換えれば問題ないと考えています。

また、毎年住宅価格が上昇していたため、家を担保に入れれば、住宅ローンに加えて、更なるローンを組むことも可能になっていました。

このような過剰な貸付にはもちろん貸倒れるリスクはあるのですが、それを優良層まで含んだ住宅ローン債券と一緒に投資家に販売することで、銀行はリスクを投資家に転嫁できます。

そして、投資家達はそのリスクを過小評価して、このようなリスクの高い住宅ローン債券が紛れ込んだ多くの投資商品を買い漁っていました。

このような現場を見た主人公は不動産がバブルにあることを確信します。

全財産を投じて空売りのできるCDS(クレジットデフォルトスワップ:破たんした場合に多額の保証料を獲得できる権利)を購入します。

その後、皆さんご存知の通り住宅バブルが弾け、世界経済は歴史上まれに見る大不況に突入しました。そして、主人公は巨額の利益を得ることに成功します。

意外な結末

ただ、空売りをして大儲けした主人公たちが笑顔でハッピーエンドを迎える結末にはなっていませんでした。

主人公たちは大儲けしたのですが、誰も笑顔を見せていません。それは、これからやってくる未曾有の世界恐慌によって、庶民の生活が破壊されることを実感していたからです。

そのため、むしろ映画の結末には悲壮感が漂って終わります。

リーマンショックのような下落相場を予見できれば、大儲けすることができます。でも、それは自分だけが儲かるのであって、ほとんどの人の生活が破壊されます。それは決して喜ばしいことではありません。

リーマンショックのような経済危機を繰り返してはならないと考えるブラッド・ピットの強いメッセージが伝わってきました。

人々は不都合な事実から目を背ける傾向にある

僕が一番興味深かったのは、サブプライムローンが次々に破たんし始めても、住宅ローン債権の格付けはしばらくは変化しなかったという事実です。

明らかに火種は見えているのに、それまで住宅ローン債券で大儲けしてきた大半の投資家は自分にとって不都合な事実を見ようとしませんでした。

また、銀行はその火種が深刻であることを知っていましたが、格付け会社に圧力をかけて住宅ローン債券の格付けを下げさせませんでした。

臭いものには蓋をしろというわけです。

その結果、サブプライムローン破綻を株式市場が織り込み、暴落を始めるまでには十分な時間がありました。

現に、サブプライムローンの破たんが話題に上ってからリーマンが破たんしたのは、1年半後のことです。

僕たちが今できること

さて、現在の日本の状況を考えてみましょう。

株式市場は当時のリーマンショック以上に高騰を続けています。都心の不動産価格も90年代のバブル期を上回っています。

金融機関は不動産投資家にはフルローンで1億円もの融資を簡単に出しています。

しかも金利も0.5%という安さです。

リートにいたっては借入金利は0.2%というタダ同然の水準です。

ただ、一方で、高額なローンが払えなくなり不動産を売りに出している売り主が増えてきているとも聞きます。

なによりも、数年前に首都圏のタワーマンションを買い漁っていた中華系の富裕層が売りに転じたようです。

この状況は僕に、リーマンショック前夜を彷彿とさせます。

ただ、リーマンショックがそうであったように、火種が出始めてから、本格的な下落までには時間がかかるでしょう。

いずれにせよ僕の予想が正しいかどうか明らかになるにはもう少し時間がかかると思います。

それまでに間に、不動産の大暴落にも耐えられる体力とキャッシュを温存しておきます。

映画:マネー・ショート

リーマンショックの教訓を学びたい方にはオススメです。

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

noteを読む>> 【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

noteを読む>> 不動産投資でフルローンを引く裏技

関連記事

不動産投資における3つの勝ちパターンを解説しています。

4つの年収別に最適な不動産投資手法を解説しています。

インベースを使って不動産投資向け融資の金利を1.5%に下げた体験談を説明しています。

お金をかけずに実践的な不動産投資ノウハウを学ぶ方法を記事にまとめました。

https://asoburo.info/realestate/how_to_start/3590/

初心者が不動産投資を始める前に読んでほしい記事をまとめています。