ここ最近物件を購入した方からの相談で多いのが、『空室が出る度に家賃を下げないと決まらない。当初予定していた家賃収入がどんどん目減りしていく』というものです。

僕たち大家の唯一の収入源は入居者様からいただく家賃収入ですので、それが退去の度に下落するのは堪りませんね。

家賃収入が減っても銀行は返済額を減らしてくれる訳じゃないので、キャッシュフローだけがどんどん圧迫されていきます。

物件も歳を取ると魅力が薄れてきます。そのため、空室の度に家賃が下がるのはある程度仕方ない面があります。

ただ、コロナ以降は大幅に家賃を下げないと決まらないケースが増えてきました。

特に単身用の家賃8万円以上する高級賃貸は5%以上家賃を下げないと決まらない感じです。

ここ1-2年以内に物件を取得した方は、最近の家賃下落に驚いているのではないかと思います。

実際に僕も東京で9年間大家を行っていますが、ここまで明確に家賃が下落していると感じるのは初めての経験です。

長く入居してくださっている部屋の家賃は高いままですが、新しく募集する部屋の家賃はどんどん下がっています。

つまり入居者がいる部屋の家賃水準が相場よりも割高になってしまっている可能性が高いです。

このように直近の家賃相場が下がっているトレンドで新規に物件を購入する場合は、購入物件の家賃が適正水準なのか見極めることが大切です。

既に入居者がいる部屋の家賃水準を『当たり前』と考えるのではなく、自分でその家賃水準が相場より割高なのかを判断する必要があります。

今回は、物件購入前に既存家賃が適正な水準かどうかをチェックする方法を解説します。

- 収益物件を新たに購入しようと考えている方

- 既に収益物件を持っているが、自分の持っている物件の家賃水準が適正かどうか調べる方法を知りたい方

同じ部屋でも入居した時期によって、家賃水準は大きく変わる

大家さん未経傾者の方はなかなか想像できないかもしれませんが、同一建物にある同じスペックの部屋でも賃料が異なることはよくあります。

例えば僕がJR山手線の巣鴨駅徒歩10分のところに保有している築15年の木造アパート(単身用)の賃料は次の通りです。

| 101号室 | 75,000円 |

|---|---|

| 102号室 | 65,000円 |

| 103号室 | 72,000円 |

| 201号室 | 69,000円 |

| 202号室 | 72,000円 |

| 203号室 | 69,000円 |

どの間取りも1K(16㎡ + ロフト付き)です。

1階と2階の差はありますが、他のスペックは全て同じです。

1階は専用庭がついているので、2階との賃料の差はほとんどないと考えています。

この中で一番高い家賃を頂いているのが101号室の75,000円です。

この101号室の方は僕が10年前にこの物件を中古で購入する前からずーっと住んでくださっています。

そのため、一度も空室になってませんし、一番高いお家賃を毎月頂いております。

まあ、この方はフリーターの方でたまに家賃の振り込みが遅延しますが、遅れた分もキチンと入金してくれるので特段問題にしてません。

一方で、その隣の102号室は3年前に僕が入居付けした方です。

この102号室の家賃は65,000円です。

間取りや設備はほぼ101号室と同じですが、1万円も家賃が安いです。

約15%OFFですね。

この部屋の家賃が1万円も安いのには理由があります。

この物件はJR山手線の巣鴨駅徒歩10分と好立地にあるのでそれまで退去があっても、1ヶ月程度で決まっていたのですが、この時は4ヶ月も空室が続きました。

空室が続いた理由は当時、僕の物件の近くで新築アパートの竣工ラッシュがあったからです。

間取りは僕の物件よりも狭い12㎡のロフト付きワンルームなのですが、新築ということもあり僕の物件と同じ家賃帯である7万円前後で募集開始していました。

つまり僕の物件とガチンコ競合したわけです。

そのため、一時的に僕がターゲットしている入居希望者がこの物件に全て流れてしまいました。

同じ家賃なら築15年の物件よりも、多少狭くても新築の物件の方が人気ありますからね。

そのため、困った僕は思い切って募集家賃を下げました。

家賃7万円から5,000円下げて65,000円にしてなんとか入居者をつけた経緯があります。

この地域で同じスペックのライバル物件と比較するとこの102号室は最安値だと思います。

入居者の方にとっては大変お買い得だったと思います。

このように、賃貸物件の家賃というのは、時々の賃貸市場のトレンドによって大きく左右されます。

その結果、同じスペックの部屋でも家賃が全然違うということも多々起こります。

新築物件は家賃が割高に設定されていることが多い

物件で家賃が一番高いタイミングは新築の時です。

誰だって綺麗で設備が最新の新築を好みますからね。

多少高い家賃でも入居者が決まります。

ただ、最近の傾向としては新築時の賃料が過度に高く設定されているケースが多々あります。

一番多いのが建売の新築アパートや新築区分マンションです。

新築アパート業者や投資用マンションデベロッパーが新築物件を売り出す際は、できる限り利回りを上げようとします。

利回りが上がれば、それだけ販売価格が高くなるからです。

利回りを上げるためには、家賃を上げる必要があります。

こうして、新築アパート業者や投資用マンションデベロッパーは想定家賃を目一杯高く設定します。

もちろん相場よりも高い家賃設定なので、簡単には入居者が付きません。

彼らは高い家賃でも入居者をつけるために様々な客付けテクニックを駆使します。

よくある手法は家賃を上げる代わりに敷金礼金をゼロにするパターンですね。

これに加えてフリーレント1ヶ月分をつけることも多いです。

敷金礼金ゼロでフリーレント1ヶ月だと、入居者は入居費用を合計で家賃の3ヶ月分節約することができます。

そのため、多少家賃が高くても初期費用が少なければ、居住期間中のトータルの賃料少なくお得だと判断して、入居を決める方もいます。

それでも決まらない時は広告費を上乗せします。

通常1ヶ月のところを2ヶ月、3ヶ月を上乗せします。

広告費が上乗せされれば仲介会社の収入が増えるため、優先的に入居付けします。

その結果、相場よりも高い家賃設定の新築でも埋まることになります。

最近は特にこの傾向に拍車がかかってきましたね。

最近は中古物件に融資がでないため投資家が新築にシフトしています。

僕も新築投資を行っているので理解できるのですが、新築物件は銀行からの積算評価が低くなるため、規模を拡大していくことが難しいです。

そのため、新築派の投資家はある程度の期間を賃貸で回したら売却する方が多いです。

つまり、新築投資はインカムゲイン(家賃収入)というよりキャピタルゲイン(売却益)を狙いに行く投資方法です。

短期で売り抜けることを第一優先に考えるため、初期費用をゼロにしたり広告費を2倍に増やしたりしてでも、とにかく高い家賃で入居者をつけようとします。

そして少しでも高く売却することを目指します。

このように業者だけでなく、セミプロ投資家が新築に参入した結果、新築アパート・マンションの家賃は急上昇しています。

売る側の業者やセミプロ投資家は良いのですが、悲惨なのは高い家賃設定だと知らずに購入してしまう一般の投資家です。

新築の建売アパートや区分マンションを購入しようと考えている方は、業者や投資家が設定した家賃が相場より割高でないかチェックする必要があります。

適正な家賃相場の調べ方

次に物件の適正な家賃相場の調べ方を解説します。

方法は次の3つとなります。

- SUUMO(スーモ)賃料・設備相場チェッカーを使う

- 地場の不動産会社に家賃査定をお願いする

- シンクタンクの発表資料から今後の賃料トレンドを予測する

SUUMO(スーモ)賃料・設備相場チェッカーを使う

SUUMO(スーモ)はリクルートが運営している、実需系の不動産ポータルサイトです。

自分が住むためのマンションや戸建を探すために利用したことがある方も多いと思います。

実はSUUMOは家探しをしている人だけでなく、僕たち不動産投資家向けの便利ツールも提供してくれています。

それが『賃料・設備相場チェッカー』です。

自分が調べたい物件のエリアと検索条件(間取り、駅徒歩、築年数等)を入力すると、現在賃貸募集中の物件一覧と、平均価格を表示してくれます。

例えば次の条件で検索してみました。

- 最寄り駅:自由が丘

- 建物タイプ:アパート

- 間取り:1K

- 駅徒歩:10分以内

- 築年数:上限なし

全部で130件の賃貸物件がヒットしました。

ここでチェックするポイントは『坪賃料/㎡賃料』です。

この『坪賃料/㎡賃料』を見ることで、家賃単価が判断できます。

同じ駅で同じ間取りだとしても、部屋の広さが違えば家賃も当然違います。

そのため、プロの仲介会社が賃貸物件の価格を判断する際には家賃ではなく、坪単価/㎡単価を参考にすることが多いです。

『賃料・設備相場チェッカー』を使って自分の物件と同じような条件で物件を絞り込んだら、平均『坪賃料/㎡賃料』を簡単に調べることができます。

次に同じように自分が所有もしくは購入しようとしている物件の家賃の『坪賃料/㎡賃料』を算出します。

物件の『坪賃料/㎡賃料』が平均より高ければ割高。低ければ割安と判断できます。

『賃料・設備相場チェッカー』は無料ですので、ぜひ使ってみてください。

地場の不動産会社に家賃査定をお願いする

『賃料・設備相場チェッカー』でだいたいの相場をチェックしたら、次に物件の所在地にある不動産会社に家賃査定をお願いしてみましょう。

お願いの仕方は簡単です。僕は次のようにお願いしています。

『この物件の購入を検討しています。購入後の管理を頼める管理会社を探しています。今後の管理を前提として、家賃査定をお願いできないでしょうか』

中小の不動産会社は基本的に管理物件を増やしたいと考えているため、喜んで家賃査定してくれるでしょう。

空室があれば、募集できる家賃相場を聞きます。

満室であれば、今後の退去に備えて今の家賃が相場から離れているかどうかをチェックしてもらいます。

不動産会社も将来の管理物件になると思えばいい加減な査定はしません。

このように購入希望の物件の近くにある不動産会社3つほどの家賃査定すれば既存の家賃が妥当かどうかはすぐに判断することができます。

シンクタンクの発表資料から今後の賃料トレンドを予測する

今の家賃が適正かどうか確認できたら、最後に今後の賃料トレンドを予測します。

今の家賃が相場並だったとしても、今後の賃料トレンドが下降傾向であれば退去がある度に家賃を下げる必要が出てきます。

将来的に家賃を下げる必要があるのであれば、家賃が下落しても十分利益が確保できるくらい安い価格で物件を購入する必要があります。

そのため、現在の賃貸市場のトレンドを把握しておくことは大事です。

賃貸市場のトレンド把握するためには、シンクタンク(研究機関)が発表している資料を調べるのが手っ取り早いです。

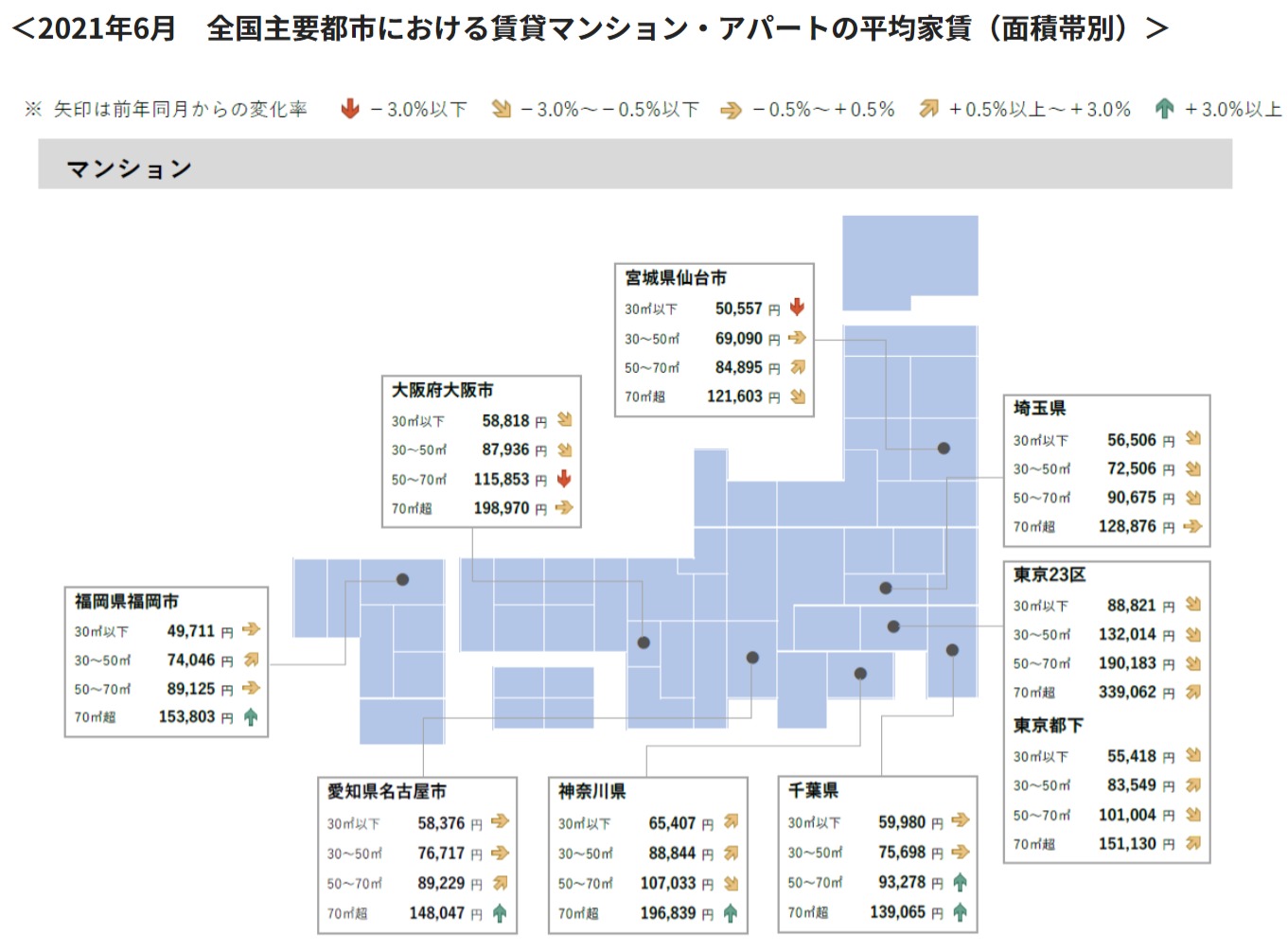

僕がは不動産ポータル大手「アットホーム」のシンクタンクである「アットフォームラボ」が毎月発表している『全国主要都市の「賃貸マンション・アパート」募集家賃動向』をチェックしています。

このレポートを見れば、全国のエリアごとの賃料が前年同月比に対して増減しているのかどうかをパッと理解することができます。

また、東京、神奈川、埼玉、千葉、仙台、名古屋、大阪、福岡といった主要都市については、6年分の賃料トレンドが掲載してあります。

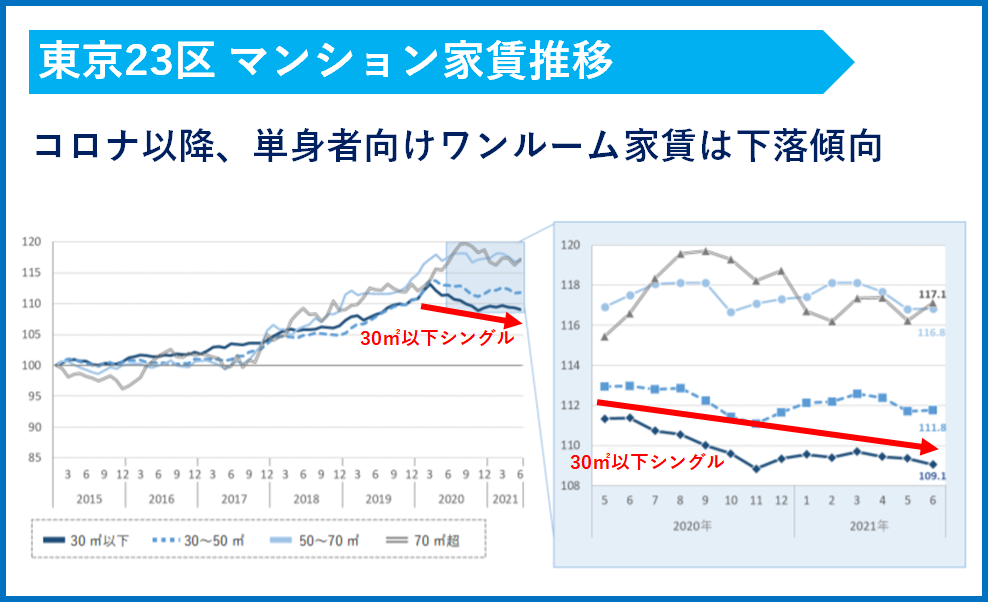

例えば東京23区のマンション賃料は次のトレンドになっています。

コロナの感染拡大が開始した3月以降、単身者用(30㎡以下)のマンション賃料が下落し続けていることがわかります。

このように賃料トレンドを把握しておくことで、適切な投資判断ができるようになります。

今の賃料トレンドは下落

ちなみに上記の通り、今、東京の家賃は下がり続けています。

明らかにダウントレンドですね。

この傾向は2020年の9月から始まりました。

まずコロナの影響で企業の転勤がなくなりました。

いつもなら9月は転勤で東京にやってくる社会人が沢山いるため、繁忙期です。

それが今年は部屋探しをする社会人の数が激減しています。

また、コロナで業績不振に陥った会社では夏のボーナスカットや給料値下げも行われています。

将来に不安を抱いた単身者の方が一人暮らしをやめて実家に戻る動きが加速しました。

その結果、退去は増えているのだが、入居希望者が減っているという事態に陥っています。

東京で賃貸仲介の不動産会社を経営されているヘタレ社長さんが最新の賃貸状況についてツィートしてくれています。

東京都の賃貸仲介はマイナストレンド、転出超過続き。賃貸仲介の4月〜11月の反響は昨対比割れしている会社がほとんどです。私の会社の賃貸仲介部なんて全体でマイナス40%ですよ?1番キツイ店舗ではマイナス60%です。反響が半分以上減っているんですよ?そして10月は転勤客がまったく来なかった。

— ヘタレ社長🚰 (@hetare808ceo) December 5, 2020

僕も東京23区に保有しているアパートでも明らかに退去が増えているので、激しく共感しました。

賃貸仲介の反響が減っているのは都内共通なんですね。僕の物件は城南地域ですがワンルームは退去は多いのに入居希望者が少なすぎて苦戦しています。次の繁忙期が勝負になると思いますが、家賃下げてでも早く埋めようと考えてます。

— JOJO@不動産投資家 (@jojo_felicity) December 5, 2020

しかもこの賃貸ニーズ減少はどうやら東京だけではなく、関東全域で起きているようです。

コレ東京郊外も同じで前年比40~50%ぐらい減ってるらしいです(管理会社聞き取り)

郊外は転出というよりは動きが無いみたいヤバいでww https://t.co/nNcD3y4idw

— 肉欲棒太郎 (@nikuyoku_kikaku) December 5, 2020

コロナのワクチン接種は始まっていますが、国民の大半がワクチン接種してコロナの感染拡大が落ち着くまで最低でもあと1年はかかるでしょう。

そう考えると、あと1年間は家賃下落が続くと見てよいのではないでしょうか。

まとめ

今後しばらくは賃貸経営には厳しい時期が続きます。

ほとんどの賃貸物件の家賃が下がることでしょう。

そのため、新規で物件を購入する場合には、今の入居者が全員退去した場合にいくらの家賃が取れるのかを冷静に計算する必要があります。

まず『賃料・設備相場チェッカー』を使って今の相場と乖離がないかどうかをチェック。

乖離がない場合でも、新しく募集する家賃は5-10%程度は低くなる前提で収支シミュレーションしておいたほうが無難でしょう。

そうすると、実質利回りは確実に低下するはずです。

特に新築建売アパートや新築区分マンションは要注意。

先ほど述べたように業者が賃料トレンドを無視して無茶な家賃を設定しているケースが多いからです。

特に都内新築物件の想定家賃はどんでもなく盛られていることがあります。

不動産価格が高くなり、このままだと利回りが低すぎて誰も購入できないからです。

現実的な家賃で引き直すと利回りが1%以上も下がる物件は珍しくありません。

その意味では、今、新築アパート・マンションを購入するのはリスクが高いと言えますね。

一方で家賃が高騰していた直近1-3年の間に新築区分や建売アパートを購入した方の中には、既に退去の度に大幅に家賃を下げないと入居者が見つからない人も少なくないでしょう。

特に2008年スルガショック直前の不動産プチバブル状態の時にフルローンで購入している方はかなり厳しい状態に陥っていると推察されます。

当時すでに不動産価格は高く、利回りはかなり低く抑えられていました。

それにも関わらず金融機関はフルローンをバンバン出していました。

利回りが低い物件をフルローンで購入した方の中には、家賃が10%下落するだけでキャッシュフローが赤字になる人も多いはず。

これから2021年にかけて家賃はますます下落していくため、キャッシュフローがカツカツの人は早めに対策を打つ必要があるでしょう。

多少の損失は覚悟の上で、今のうちに売却した方が良いかもしれません。

スルガショック前に比べると物件価格は下がってきていますが、幸いまだまだ収益物件の価格は高いです。

金融緩和の影響で株は最高値を更新し、金余りの状態が続いているからです。

ただ、足元では賃貸物件の空室が増え、家賃が下落しています。

そして近い将来、この家賃下落が反映されて物件価格は下落していくはずです。

そうなる前に、売り切ってしまう方が良いかもしれません。

いずれにせよ賃貸経営はこれから冬の時代を迎えます。

しっかり勉強して一緒に生き残りましょう!

自分の物件がいくらで売れるか把握してますか?

不動産の売却を検討しているのであれば、まず最初にすることが「査定に出す」ことです。

自分の収益物件や自宅がおおよそどの程度の価格が付くのか分からないと、住宅ローン返済や住み替えなど計画が立てられません。

不動産会社に査定を依頼する時のポイントは次の2つあります。

- まず複数の会社に査定依頼して「比較」をすること。

- 大手不動産会社に査定依頼すること。

まず、査定依頼は必ず複数の不動産会社に出しましょう。

不動産会社によって査定価格にバラツキがあることも多いです。

僕が収益不動産の売却査定した時には、6,000万円~7,000万円の間で1,000万円も査定価格に差が出ました。

なので、それを並べて比較することで相場感が見えてきます。

最低でも4社以上には査定してもらいましょう。

そして、高く売却するならば、大手不動産会社に査定依頼することが大切です。

それは買い手の心理を考えるとわかります。

初心者の方が不動産を購入しようとしたら、まずは安心の大手不動産会社に行きますよね。

そして、不動産を一番高値で買ってくれるのは、このような初心者の方なので、結果として大手不動産会社に売却依頼したほうが高値で売れるのです。

また、大手不動産会社であれば、豊富な売却実績があるので、最新の顧客動向、金融機関の情勢を踏まえた売却価格を正確に算出することが可能です。

『自分の物件をいくらで売却することができるのか?』を事前に把握しておくことは大切です。

売りたい時になったら、すぐに売却に動けますからね。

売却査定をするならば、大手不動産会社6社が参加しているすまいValueがオススメです。

このすまいValueは、日本の大手不動産会社6社が共同で運営している不動産売却ポータルサイトです。

参加している不動産会社

- 三井のリハウス(三井不動産リアルティ)

- 住友不動産販売

- 三菱地所の住まいリレー(三菱地所ハウスネット)

- 野村の仲介(野村不動産)

- 東急リバブル

- 小田急不動産

すまいValueなら最大6社への査定依頼がわずか60秒で終わります。

もちろん完全無料です。

自宅用の戸建やマンションだけでなく、収益不動産の売却査定にも対応しています。

入力も超簡単で、物件情報を入れるだけですぐに査定開始できます。

もちろん全国対応しているので、東京だけでなく地方の人も安心です。

物件の価値が分からないと売却するかどうかも判断できないので、まずはサクッと査定してもらうことから始めましょう。

今スグに売却するつもりがなくても、売却可能価格を調べておけば、イザという時にいち早く売却に向けて行動できますからね。

カンタン一括査定依頼する>>すまいValue

収支計算ツールのご紹介

不動産投資で最も大切なことは『儲かる』物件を購入することです。

ただ、物件の利回りや価格だけを見ていても、本当に儲かる物件かどうかは判別できません。

例えば一見、立地が良くて、価格も手頃なので儲かりそうに見えたけど、実際に購入した後に運営経費や税金を考慮すると手残りキャッシュフローが赤字になってしまう物件もあります。

ぶっちゃけネットで検索すると収益不動産は山のように出てきますが、残念ながらほとんどの物件は儲かりません。

儲かる物件かどうかを判別するためには、自分自身で収支シミュレーションを行い、税金を支払った後に残るキャッシュフローの金額を正確に把握する必要があります。

ただ、初心者の方にとって賃貸経営において必要な運営経費を漏れなく計上するのはハードルが高いです。

また日本の税制は複雑なので、正確に税金を計算するのは至難の技です。

そのため、税金を考慮せずに収益不動産を購入した結果、想像以上の税金を支払うハメになり期待していたキャッシュフローが得られないことも多々あります。

そこで、初心者の方でもカンタンに税引き後のキャッシュフローを計算できるツールを作りました!

Excelを使うことができる方であれば誰でもOKです。

不動産業者から手に入れる販売図面から必要な項目をExcelにインプットするだけで、35年分の税引き後キャッシュフロー及び、売却後の手残り金額が自動計算されます。

印刷すればそのまま銀行に提出できる事業計画書にもなります。

手間をかけずに融資が引ける事業計画書を作りたいという方にオススメです!

JOJO収支計算ツールを詳しく見てみる>>こちら

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

noteを読む>> 【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

noteを読む>> 不動産投資でフルローンを引く裏技

関連記事

アフターコロナで価値が上がる不動産の特徴を解説しています。

価格が高騰している今、初心者が取るべき不動産投資戦略を解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。