こんにちはJOJOです!

『銀行に預金していても、金利はすずめの涙くらい。ぜんぜん増えないな~』

『投資には興味があるんだけど、損をするのが怖いっ!』

こんな風に感じている皆さんに向けて、将来の資産形成に役立つ『積み立て投資』について詳しく見ていきたいと思います。

積立投資ときくと、投資をしたことのないかたはちょっと身構えてしまうかも。

投資とか資産運用ときくとなんか『怪しい』『危ない』『だまされそう』というイメージありますよね。

株式投資から不動産投資までありとあらゆる投資にチャレンジし、そして失敗してきた(笑)JOJOの経験から率直に申し上げますと、やっぱり『投資は危ない』です。

絶対に儲かる投資方法なんて世の中に存在していませんし、やっぱり多くの方が投資で損をしているのも事実なんですね。

『じゃー、投資なんてやらないほうがいいじゃんかよ。』と思うかも知れません。

でも、しっかり勉強して、適切な投資手法を選べば、限りなく損を避けることもできるんですね。

コツコツと着実に資産を増やしたいかたに『積立投資』をオススメする理由

皆さんもリスクとリターンって聞いたことがあると思います。

リスクというのは、損をするかもしれない可能性のこと。

リターンというのは、投資することによって得られる儲けのこと。

投資で一番大切なのは、次の原則を理解することです。

『リスクとリターンは比例する』

つまり、大きく儲けようと思ったら、高いリスクを取らないといけません。ハイリスク・ハイリターンってやつ。

できる限り損をするのを避けたいなら、大きく儲けられません。ローリスク・ローリターン。

投資で失敗してしまうかたの大部分は、この原則を理解していないんですね。

つまり、ローリスク・ハイリターンな投資手法があると信じ(だまされ)て投資を始めてしまうのです。

景気が良い時だと、株とかFXで数百万円儲けたなんて言うかたが増えてきます。

自分の知り合いからそんな成功話を聞いたりすると、『あの人が儲けられたのなら、自分だって成功するハズ!」と思いますよね。

そして、いきなり株とかFXに手を出しちゃうんです。

周りの人がやっているから、ローリスクだと思いこんじゃうんですね。

でも、残念ながら株とかFXはハイリスク・ハイリターンの典型のような投資手法です。

一時的にはビジナーズラックで儲けることができるかもしれませんが、長期的に勝ち続けるのはプロでも難しいです。

一方で、ローリターン・ローリスクの代表例は、銀行の定期預金です。

日銀の金融緩和の影響で、銀行の預金はご存知の通り歴史上最低水準です。

先日大手都銀の金利をチェックしたところ、年利0.001%でした。

1,000万円預けても、年100円しか利息つかないんですw。

ATMの時間外利用したら一瞬でオーバーしますよね。

これじゃーいつになっても資産は増えません。というより、減っていく一方です。

なので、『将来的に着実に資産を増やしたい』と思っているかたは、ミドルリスク・ミドルリターンの投資手法を選択したほうが良いと思います。

そして、最強のミドルリスク・ミドルリターン投資なのが、『積立投資』なのです。

投資で失敗するパターン

積立投資の具体的な方法を知る前に、投資で失敗するパターンを紹介します。

失敗パターンが理解できていれば、それと逆のことをすれば成功するわけですからね。

投資で失敗するパターンは大きく分けると次の2つです。

- 一度に大量に購入する

- 値動きの大きい金融商品を購入する

一度に大量に購入する

投資を始める前は、投資に回すだけの余裕のある現金がある状態です。

たとえば、ボーナスが出た直後とか、投資熱が高まりますよね。

実際に、ダイヤモンドZAi(ザイ)とか日経マネーではボーナス特集が組まれます。

やっぱり手元に現金があると投資したくなりますものね。

で、初心者がやりがちなのが、手持ち資金を一度に全部突っ込んでしまうこと。

実は、僕もこれで大損した経験があります。

僕が初めて投資をしたのは、奥さんと結婚した直後なんですね。

結婚した直後って、人生で一番お金に余裕がある時期だと思います。

それまでお互い独身だったわけですから、夫婦ともに働いています。

ダブルインカムというやつですね。最近では、パワーカップルという言い方もするみたいです。

いきなり収入が2倍に増えるわけです。

我が家の場合は、僕も奥さんもそれまで一人暮らししていたので、2人で住むようになってから生活コストがぐっと下がりました。

家賃だって、2人で住めば安くなりますし、食費や光熱費だってそう。

しかも結婚した直後は子どももいないわけですから、どうしたって可処分所得が上がりますよね。

なので、いきなり生活に余裕が生まれるんです。

おまけに僕の奥さんは僕よりも給料が高かったので、貯金をたっぷり持っていた。

いきなり使いみちのない大量のお金が手に入ると、投資したくなっちゃいますよね。

僕は完全にそのパターンでしたw

だって、今までは一つの企業の株を買うだけでも大変だったのに、自分の好きな銘柄をいくつも買える資金があるわけですから。

なので、僕は当時数百万円あった我が家の貯金を全て投入して株と投資信託を購入しちゃいました!

しかも購入したのは2007年。

勘の良い人はわかりますよね。ええ、その1年後の2008年9月にはリーマンショックがやってきました。

その結果、僕の所有していた銘柄は全て大幅下落。

一番多く所持していた日本航空にいたっては経営破綻して紙くずになっちゃいました。

で結局手持ち資産を1/5くらいに減らして僕の初めての投資は幕を閉じたわけです。

なので、投資する前に覚えておいてほしいのは、次のことです。

『手持ち資金が豊富にあっても、絶対に一度に全額投資しないこと』

投資の世界では、一寸先は闇です。

どんなに景気が良さそうに見えても、投資した直後に暴落がくるかもしれません。

そのため、投資するタイミングを分散させることが大事なんです。

値動きの大きい金融商品を購入する

もう一つの失敗パターンが『値動きの大きい金融商品を購入する』こと。

ちょっと山っ気のある人は、どうせ投資するのなら短期間で大きく儲けたいと思う人も多いです。

短期間で大きく儲けるためには、値動きの大きい金融商品を選ぶ必要があるんですね。

例えば、株の世界で言うなら、大企業が集まる東証ではなく、ベンチャー企業が多いジャスダックとかマザーズとか言われる新興市場に上場している銘柄です。

新興市場に上場している銘柄は、成長途中にある元気な企業なんですね。

当然、今後の高い成長が期待できます。

でも、その反面、業績の安定面には不安がある場合も多く、株価の変動が大きくなりやすい傾向にあるんです。

しかも、売買する人が少ないので、大量の買い注文や売り注文が出ることによって、大きく株価が変動しがちです。

他に値動きが大きな投資としては、インドやブラジルといった新興国への株式投資があげられます。

またまた僕の例で恐縮ですが、僕も結構山っ気がありますw

そして、よせばよいのに、『どうせだったら高い成長力が期待できる商品に投資したい!』と思って、インド、ブラジル、ロシアの投資信託にほとんどの資金を投入したのです。

僕が投資した2007年当時は、リーマンショックの前で景気が良く、特にインド、ブラジル、ロシアといった新興国がBRICs(ブリックス)とよばれてもてはやされた時期です。

それらの新興国の平均株価は年率20-30%も上昇していました。

その高い成長率に目がくらんで、一点集中投資しちゃったわけです。

その結果、2008年9月のリーマン・ショックで大きく暴落してしまい、僕の資産は一瞬で1/5まで減ってしまいました。

なので、もう一つの教訓は次となります。

『欲にくらんで、値動きの大きい金融商品に資金を集中させるな』

初心者の頃って、自分が損するイメージがなかなかもてないんですね。

特に景気が良い時に投資を始めると、自分も含めて周りにも損している人が少ないので、自信過剰になりがちなんですね。

なので、もっと儲けよう!と思って、高い成長率が望める金融商品に手を出しちゃうわけです。

冒頭でも言いましたけど、投資において『リスクとリターンは比例する』んです。

高いリターンがある商品はそれだけリスクも高いんです。

リスクが高いということは、変動率が高いということ。

大きく変動する金融商品はプロでも扱いが難しいものです。

初心者のうちは、このような金融商品は避けたほうが無難です。

着実に資産が増やせる積立投資とは

失敗するパターンがわかったところで、着実に資産が増やせる投資方法である積立投資のやり方を見ていきたいと思います。

積立投資とは、次の2つのルールに従った投資のことです。

- 毎月決まったタイミングで定額を購入する

- 長期保有する

それぞれ見ていきましょう。

毎月決まったタイミングで定額を購入する

先ほど失敗ケースの時にみたように、資金を一度に投資するのはリスクが高すぎます。

そのため、投資するタイミングを分散させることが大事なんですね。

そこででてくるのが積立投資。

淡々と定期的に金融商品を購入し、買い付ける価格を平均化させるのです。

これは、いわゆるドルコスト平均法と呼ばれる手法です。

株価も為替も、全ての金融商品は毎日価格が変動します。

一番価格が低い時に買えれば良いですが、そんな芸当ができる人はこの世の中に一人もいません。

将来の相場の動きを読むなんて絶対にできないんです。リーマンショックを誰も予言できなかったように。

じゃあ、どうするかというと、相場が高いときも、低いときも淡々と継続して買うのです。

そうすることで、購入価格を平準化することができるんですね。

つまり、高値づかみをさけることができるってこと。

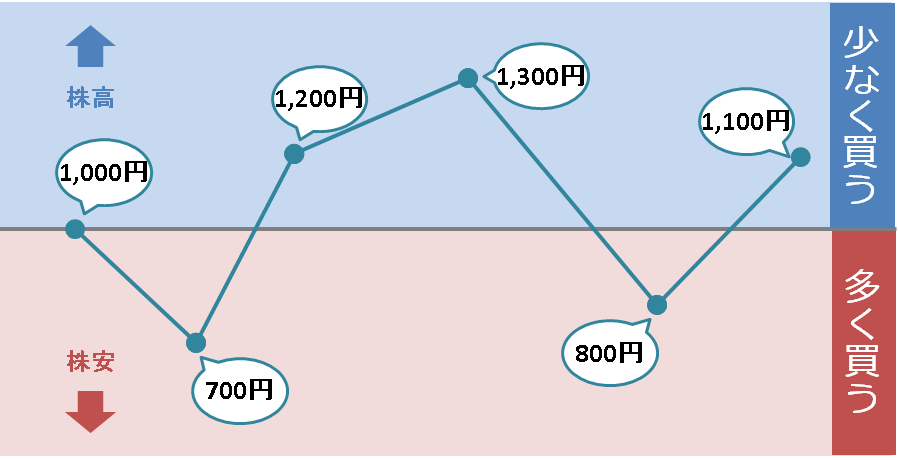

また、毎月一定の金額を投資するので、相場によって、購入できる金融商品の数量が違ってきます。

例えば、株を買う場合だと次のようになります。

- 相場が高い場合

購入できる株数が少ない(=高値づかみを避けることが可能) - 相場が低い場合

購入できる株数が多い(安値を拾って、たくさん購入できる)

つまり、時々の相場に合わせて、最適な購入数量を決めることが可能なんですね。

そのため、長期的な視点で見ると、平均的に買値を低く抑えることができるんです。

長期保有する

積立投資のもう一つのルールは『長期保有する』ということ。

長期保有とは、一般的に10年以上保有することを指します。

少なくとも5年は保有したいですね。

長期保有は、株式投資の神様と呼ばれているウォーレン・バフェットの投資手法として有名です。

彼のの名言を紹介しますね。

- 喜んで10年間株を持ち続ける気持ちがないのなら、たった10分間でも株を持とうなどと考えるべきですらない。

- 株の理想の保有期間は“永遠”だ。

投資を始めてみるとわかりますけど、毎日投資で勝ち続けることは不可能なんですね。

相場というのは、上げ下げを繰り返していくので、短期的に見れば損をすることも良くあることなんです。

そして損失を嫌って売却した瞬間に上がり続けるなんてことも良くあります。

つまり、誰も相場を正確に読むことは不可能なんです。

できることは、世界経済は長期的に成長を続けるという資本主義の大原則を信じることです。

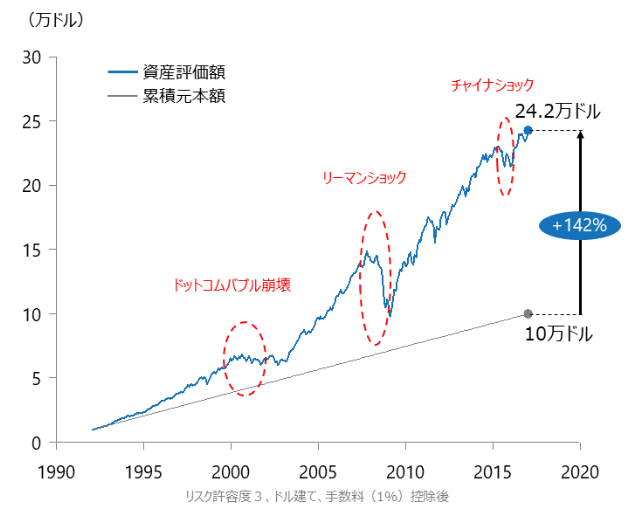

過去の相場には、2001年のドットコムバブル崩壊や2008年のリーマンショックのように大暴落した時期があります。

でも、超長期で見た場合は、世界経済は成長を続けているんですね。

次のチャートは、1992年から世界経済に分散投資を行ってきた場合の資産の増減を表しています。

出典:ウェルスナビ(WealthNavi)ウェブページ

2008年のリーマンショックの時には、さすがに大きく値下がりしていますが、それでも元本は割れてませんね。

その後、相場が上昇して最終的には+142%のリターンを上げています。

10万ドル投資して、24万ドル(2.4倍)です。

このように、基本的に資本主義の世界経済は長期的には成長すると考えられています。

成長するということは、物価が上がってインフレになるということです。

実際に、僕たちの身近なモノの値段って、昔に比べれば上がってませんか?

僕が小さかった頃自動販売機のジュースは100円でしたが、今は130円ですよね。

タバコだって値上がりしています。

そのため、短期的には下がることはあるけれども、長期的に見れば、経済は成長し、インフレになるんですね。

これが資本主義のルールです。

そう考えると、短期的な値動きには惑わされずに、長期的に保持し続ける戦略のほうが勝率が高いことがわかると思います。

積立投資を成功させるための三か条

- 相場が下がっても、投資をやめない

- 決まった額以上は買わない

- 同じ金融商品を買い続ける

相場が下がっても、投資をやめない

積立投資を始めてから相場が下がり続けることがあります。

毎月、毎月損失が膨らんでいく。。

そんな時、投資を辞めてしまいたくなりますよね。

でも、そこはぐっと我慢して、耐えてください。

先ほど申し上げたように、積立投資は長期投資なんです。

1年や2年といった短期間で儲けることを狙っているわけじゃありません。

なので、相場が下がり続けて、損失が膨らんでも辞めないでください。

そして、不安になった時はこう考えてみましょう。

『相場が下がっているということは、安く買えるチャンス。このマイナス期間にコツコツ積み立てておけば、あと5年後にはだいぶ増えてるぞ…ウヘヘ』

長期的に見れば必ず相場は好転します。今は仕込みの時だと考えてみましょう。

この考え方に慣れると、面白いことに相場が下落するとちょっと嬉しくなるんです。

価格が安い有利な時期に投資できているわけですから。

決まった額以上は買わない

時々、臨時収入が入ることってありますよね。

サラリーマンのかたはボーナスが入ったり、定年退職して退職金がどーんと入ったり。

そんな風に急に手元に投資資金が増えると、一度に勝負したくなるのが人間です。

でも、そこもぐっとこらえてください。

積立投資は、購入金額を平準化させるために、わざと購入タイミングをずらしているんです。

決まった額以上に投資資金を増やしてしまうと、この購入価格平準化というメリットを失ってしまうことになります。

積立投資に興味がある皆さんは、長期的に着実に資産を増やしていくことだと思います。

であれば、欲に負けずに、淡々と定額投資を続けましょう。

どうしても投資金額を増やしたい場合は、毎月の投資する定額を少しだけ増やしましょう。

同じ金融商品を買い続ける

投資していると、自分が選んだ金融商品が値下がりし、他の金融商品が値上がりするなんてことも珍しくありません。

例えば、日経平均に連動するインデックス投資信託を積み立てている場合に、日経平均は下がるけれども、中国やインドといた新興国の株価が上がるなんてことがあります。

そんな時、投資対象の金融商品を変えてみたくなりますよね。

他人の芝生が青く見えるというやつです。

そんな時も、自分の選択した金融商品を信じて、淡々と投資を継続してください。

何回もしつこくてすいませんが、どんな金融商品にだって、得意な相場と苦手な相場があるんです。

そして、ずーっと上がり続ける相場なんて存在しません。

そのため、一度決めた投資対象は滅多なことでは変えないでください。

もちろん、一昔前のアルゼンチンのように経済破綻するリスクが急上昇した場合とかは投資先を変更したほうが良いです。

でも、投資初心者の方はそもそもそんなハイリスク・ハイリターンな金融商品を選択すべきではありません。

資本主義が成熟した先進国を対象に投資をし続けていれば、急に経済破綻するなんていうリスクはほぼゼロにすることが可能です。

積立投資のデメリット

そんな着実に資産を増やすことのできる積立投資にもデメリットが存在します。

それは、積立投資にも苦手な相場のパターンがあるんです。

それぞれの相場のパターンで、積立投資と一括投資のパフォーマンスを比較してみたいと思います。

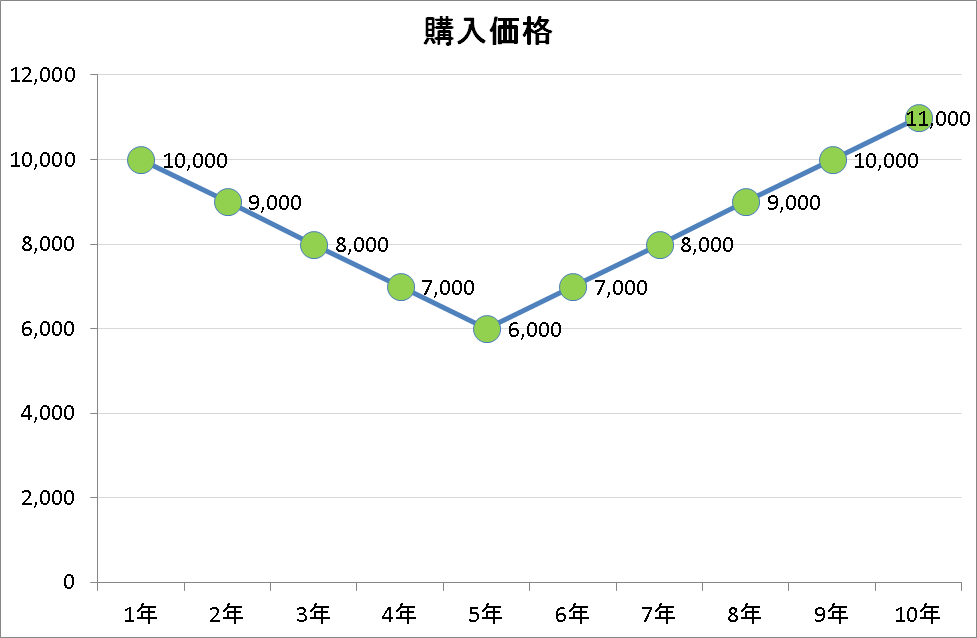

V字回復パターン(積立投資が得意!)

まず最初は、積立投資が得意なパターンから見ていきます。

V字のような価格推移をするときに積立投資の場合、価格の下落局面で多くの口数を買うことができます。

10年間毎月1万円ずつ積立をした場合、投資元本は10年間で120万円になります。

この元本120万円が積立投資と一括投資でどのように異なるかみていきます。

- 10年間毎月1万円ずつ積立をした場合

投資を開始してから相場が下がり続けますが、この期間に10,000円以下で安く購入できます。

そして、10年後には11,000円に値上がりします。

その結果として、資産合計は160万円(+40万円)になります。

- 最初に120万円分一括で投資して、10年間経過した場合

最初の購入価格は10,000円で、10年後の価格は11,000円に値上がりしています。

そのため、10年後の資産合計は132万円(+12万円)になります。

そのため、基準価額がV字推移する場合は、積立投資のほうが断然投資効率が良いといえます。

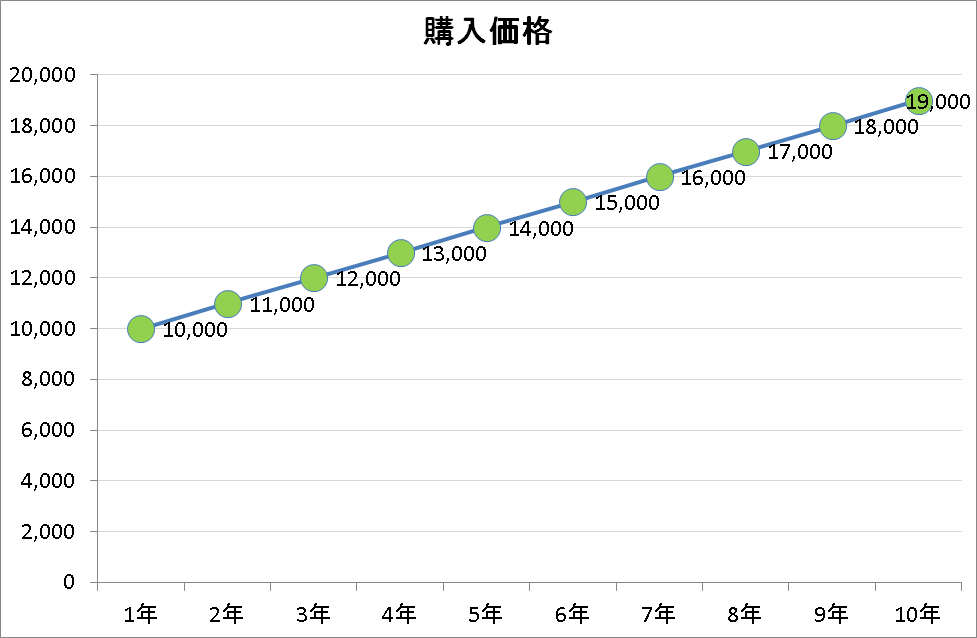

右肩上がりのパターン(積立投資が苦手)

次に積立投資が苦手なパターンをみていきます。

右肩上がりの価格推移をするときのパフォーマンスを比較してみます。

- 10年間毎月1万円ずつ積立をした場合

投資を開始してから毎年購入価格が上がっていきます。

最初は10,000円で購入していた価格が、10年後には19,000円まで上昇します。

その結果として、資産合計は164万円(+44万円)になります。

- 最初に120万円分一括で投資して、10年間経過した場合

最初に全額10,000円の価格で購入し、全てが10年後には19,000円に値上がりしています。

その結果として、10年後の資産合計は228万円(+108万円)になります。

積立投資と比べると+64万円(元本に対して+53%)も多く資産を増やすことができます。

そのため、基準価額が右肩上がりの場合は、一括投資のほうが投資効率が良いといえます。

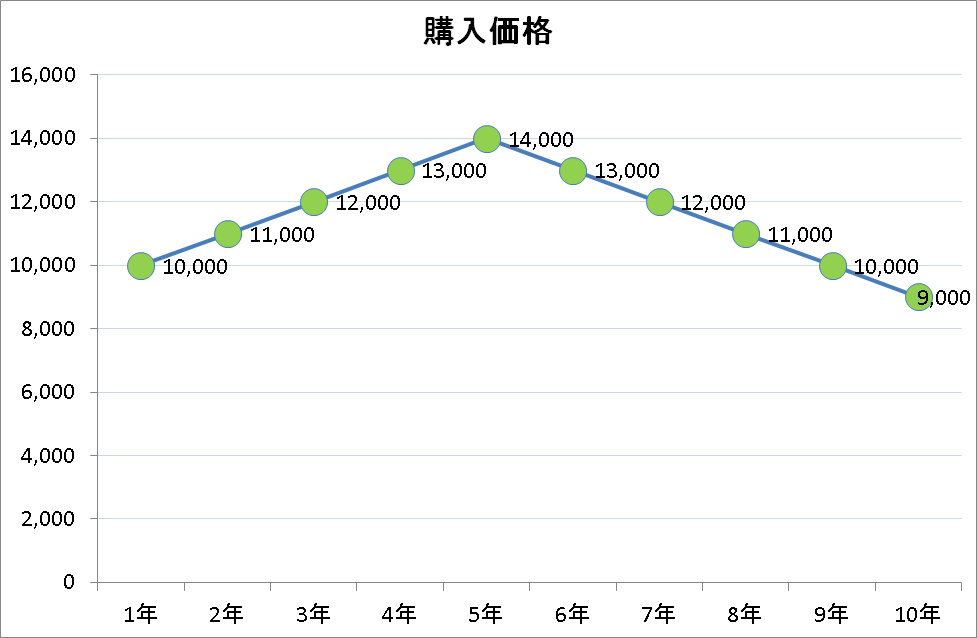

途中までは上昇し、その後下落し続けるパターン(積立投資が苦手)

次に積立投資が苦手なもう一つのパターンをみていきます。

このパターンは、投資開始から5年間は価格が上昇し続けるのですが、残りの5年間は価格が下がり続ける逆V字型となります。

- 10年間毎月1万円ずつ積立をした場合

投資を開始してから5年間は毎年購入価格が上がっていきます。つまり、10,000円以上の価格で購入することになります。

5年後からは価格が下がり続け、10年後には9,000円にまで価格が下がります。

その結果として、資産合計は95万円(▲25万円)になります。

- 最初に120万円分一括で投資して、10年間経過した場合

最初に全額10,000円の価格で購入し、全てが10年後には9,000円に値下がりしています。

その結果として、10年後の資産合計は108万円(▲12万円)になります。

積立投資も一括投資もどちらも元本を下回るのですが、そのマイナス分は積立投資のほうが大きいです。

なぜならば、積立投資は価格上昇局面で継続して購入し、その後価格が下落してしまったため、平均購入単価が一括投資に比べて高くなってしまうためです。

そのため、基準価額が途中までは上昇し、その後下落し続けるパターンの場合は、一括投資のほうが投資効率が良いといえます。

いかがでしたでしょうか?

このように、積立投資は残念ながら万能ではありません。

上記の2つのケースのように一括投資よりも積立投資が不利になってしまう場合もあるのです。

それでも積立投資を勧める理由

このように一括投資のほうが積立投資よりもパフォーマンスが上回るパターンが存在します。

ただ、その前提は、『買った時よりも、売る時の値段が高くなる』というもの。

繰り返しますけど、将来の相場は予想できないものなんですね。

つまり、一括投資の場合、『いつ投資を始めればよいか』のタイミングを見極めることが難しいのです。

特に、これから投資を始めようと考えている初心者のかたには、この買い時(タイミング)を判断するのはほぼ不可能ですよね。

下落局面で、「もっと安くなってから買おう」と指をくわえてみていると、いつしか価格が上昇してしまい、買うタイミングを逃してしまったり。

また、仮に「今が安値だ!」と判断して、一括購入したとしても、その後さらに値下がりしちゃうケースもあります。

つまり、購入してから後の値動きが気になって仕方なくなるのです。

投資が本業で、毎日相場チャートをチェックするのが仕事の金融関係者は良いかも知れませんが、皆さんのほとんどはそうじゃないですよね。

その点、積立投資であれば、始めるタイミングを悩む必要はまったくありません。

『いつやるの? いまでしょ!』です。

思い立ったらすぐに積立を始められます。

そして、日々の価格の推移に一喜一憂せず淡々と投資を続けることができるんです。

これって、他に本業があるビジネスパーソンには一番大切なことじゃないでしょうか?

投資のタイミングを図るために自分の時間を使うより、本業に時間を使ったほうが確実に収入が増えると思いませんか?

だって、しょせん最適な投資のタイミングなんて、誰も正確に予想できないわけですから。

このような視点で考えた場合、始める時期にとらわれない積立投資は僕たちビジネスパーソンには一番有効な手法ではないでしょうか。

初心者にオススメの銘柄

最後にこれから積立投資をはじめる皆さんにオススメの銘柄を紹介します。

どれも僕自身が実際に保有している銘柄となります。

ウェルスナビで積立(人工知能によるロボット投資)

まず、『投資についての知識はゼロだけど、とにかく資産運用を始めてみたい!』というかたにオススメなのは、ウェルスナビです。

ウェルスナビは最近話題の人工知能(AI)が人間の代わりに最適な資産運用してくれるサービスのことです。

つまり、人工知能にお金を預けた後は、ポイッとほったらかしてOK!

預けたお金を自動的に世界中の株式や債権に分散投資してくれます。

銀行口座を登録しておけば、毎月自動的にウェルスナビの口座に振り替えて、積立投資することが可能です(無料)。

完全放置でだいたい年利5-6%を狙うといった感じです。

ウェルスナビ(WealthNavi)で口座を開設する>>ウェルスナビ![]()

ウェルスナビについては以下の記事でくわしく説明しているので、良かったらどうぞ。

投資信託で積立

『せっかく投資を始めるんなら、自分で気に入った銘柄を選んでみたい!』と思うかたには、自分で証券会社に口座を開いて、投資信託を購入する方法をオススメしています。

ウェルスナビと違って、完全放置にはできないので、少し投資に関する勉強が必要です。

でも、その分、自分の好きな金融商品に投資できますし、何より手数料を節約することができます。

ウェルスナビと、証券会社で投資信託を保有した場合の手数料をそれぞれ比較しますね。

| サービス | 運用手数料(信託報酬) |

|---|---|

| ウェルスナビ | 投資残高に対して年1% |

| 投資信託(インデックスファンド) | 投資残高に対して年0.1%~0.5% |

投資信託には、大まかにアクティブファンドとインデックスファンドという2つの種類があります。

アクティブファンドは、ファンドマネージャーが自分の目利きをもとに投資する企業を決めます。ファンドマネージャーが介在する分だけ運用手数料が高くなります。だいたい年1-2%。

一方で、インデックスファンドとは、日経平均とかTOPIXのような株価指標に連動する投資信託のこと。

投資する銘柄は日経平均採用銘柄と同じにすれば良いので、ファンドマネージャーに関する費用を削減できます。

なので、運用手数料(信託報酬)も年0.1-0.5%くらいに抑えることが可能です。

僕がオススメするのは、絶対的にインデックスファンド。

理由は、次の2つです。

- 大半のアクティブファンドのパフォーマンスはインデックスファンドを下回る

- インデックスファンドのほうが手数料が低い

アクティブファンドは敏腕ファンドマネージャーが自分の裁量で投資先の企業を決めるため、一見、インデックスファンドよりも成績が良さそうですよね。

でも、実際には大半のアクティブファンドの成績はインデックスファンドを下回ることが明らかになっています。

つまり、日経平均とかTOPIXに投資していたほうが、儲かるということ。

しかも、インデックスファンドのほうが手数料が安い。

なので、わざわざアクティブファンドを選択する必要はまったくありません。

インデックスファンド一本で決まり。

どんなインデックスファンドが良いの?

実は、インデックスファンドだけでも、星の数ほど種類があるんです。

僕が使っている楽天証券だけでも、233本のインデックスファンドがあります。

ぶっちゃけ、何を選べば良いか分かりませんよね。

僕のオススメは、先進国、特にアメリカに株価指数に連動するインデックスファンドです。

先進国の株価指数をオススメする理由は以下の通りです。

- 今後着実に成長する可能性が高い

- 暴落する可能性が低い

- 投資している人が多いので、投資信託(ファンド)が潰れるリスクが少ない

世界中を見渡すと、中国とか、インドとかの新興国の成長率が高いです。

でも、一方で新興国はアメリカとか日本のような先進国に比べて政情が不安定な国も少なくありません。

僕たちが目指すのは、長期間に渡って着実に資産を増やすこと。

であれば、長期的に着実に成長する市場のほうが望ましいんですね。

そういう観点では、先進国がオススメです。

中でも僕が一番良いと思っているのは、アメリカ。

先進国の中でも人口の増加率はダントツなんです。

毎年、200万人以上人口が増えています。これって、名古屋市に匹敵するんですね。

毎年、名古屋市が増えていっているようなもんです。スゴイことですよね。

また、先進国を対象としたインデックスファンドは、とにかく投資している金額も、投資家の数も桁違いに多いんですね。

そのため、投資信託(ファンド)が潰れるというリスクが少ないんです。

ちなみに、人気がなくなった投資信託(ファンド)は大変です。

投資家がどんどんと資金を引き上げちゃうので、投資元本が減ります。

すると、投資先の企業の数も減らさないといけなくなるんですね。

例えば、日経平均に連動するためには、225の企業の株式を保有しないといけません。

でも、投資元本が少ないと全ての企業の株式を保有できないかもしれません。

そのため、できるだけ人気が高く、投資元本が多いインデックスファンドを選ぶことが大切なんですね。

参考に僕が積み立てているインデックスファンドは次です。

楽天・全米株式インデックス・ファンド

S&P500というアメリカの主要企業500が採用された株価指数に連動するインデックスファンドです。

このファンドはとにかく手数料が低いんですね。

買付手数料はゼロですし、運用手数料も年0.1696%と激安。

それで、アメリカの主要企業のほぼ全てを投資対象にできるわけなんです。

僕は『なんだかんだ言っても、アメリカ経済が世界最強!』と考えているので、この投資信託(ファンド)に一点張りですw

オススメの証券会社

投資信託を購入するためには証券会社の口座を開設する必要があります。

証券会社は実際に店舗を構えている大手証券会社と、店舗を持たないネット証券の2通りがあります。

今から口座開設するなら、ぜったいにネット証券がオススメです。

理由は次の通り

- 手数料がとにかく安い

- スマホアプリやパソコンの画面が使いやすい

ネット証券はとにかく手数料が安いです。

例えば10万円以下の株式の購入手数料を比較すると次の通り。

- 野村證券(大手証券会社):2,808円

- 楽天証券(ネット証券):97円

最大手の野村證券の店舗で株を買うと、楽天証券の29倍も手数料払わないといけないわけです。

もうこれだけでネット証券にしたほうが良いですね。

しかも、今やほとんどのかたが取引はパソコンかスマホで行うと思います。

ネット証券はパソコンやスマホの画面がとても分かりやすいです。

なので、初心者はまよわずネット証券を選びましょう。

ネット証券の中で、僕が勧めるのは楽天証券とSBI証券です。

楽天証券のオススメポイント

中でも楽天証券はめちゃくちゃお得。

なんでかというと、楽天ポイントとの連携が素晴らしいんですね。

まず、投資信託を保有するだけで、楽天ポイントが稼げちゃいます。

楽天スーパーポイントのウェブページから引用しますね。

投資信託の残高10万円ごとに毎月4ポイントを受け取ることができます。

ちなみに、この得点を受け取るためには、楽天銀行と楽天証券両方の口座を保有して、ハッピープログラム(無料)に登録する必要があります。

なので、楽天証券の口座を開設する際には、あわせて楽天銀行の口座も申し込んじゃいましょう。

もちろんどちらも無料です。

楽天証券で口座を開く>>楽天証券

楽天銀行で口座を開く>>楽天銀行

しかも、楽天証券の場合、普段のお買い物で貯まった楽天スーパーポイントで1円単位から投資信託を購入することが可能なんです!

楽天ポイントを貯めているかたは迷わず楽天証券に申し込みましょう。

SBI証券のオススメポイント

次にオススメなのはSBI証券です。

こちらはネット証券では最大手になります。

証券口座数も400万を突破していますし、知名度は抜群ですよね。

『初めての証券会社は、安心度で選びたい!』というかたにオススメです。

また、「住信SBIネット銀行」と「SBI証券」を組み合わせれば「ハイブリッド預金」が利用できて、普通預金金利が年0.001%から年0.01%に10倍もアップすることができます!

SBI証券で口座を開く>>SBI証券![]()

住信SBIネット銀行で口座を開く>>住信SBIネット銀行

最後に、積立投資についてもっと詳しく知りたい方は、次の本が分かりやすくてオススメです。