『ベテラン投資家がどのように物件を評価しているのか知りたい!』

初心者の方からこのような声をたくさんいただきました。

最初のうちは、販売図面をもらっても、「利回り」と「立地」以外は何に注目すればよいか、わかりませんもんね。

そこで、僕が物件評価するやり方を、ブログで超具体的に紹介していくことにしました。

その名も『物件評価100本ノック』シリーズ!

今回は記念すべき第一回です。

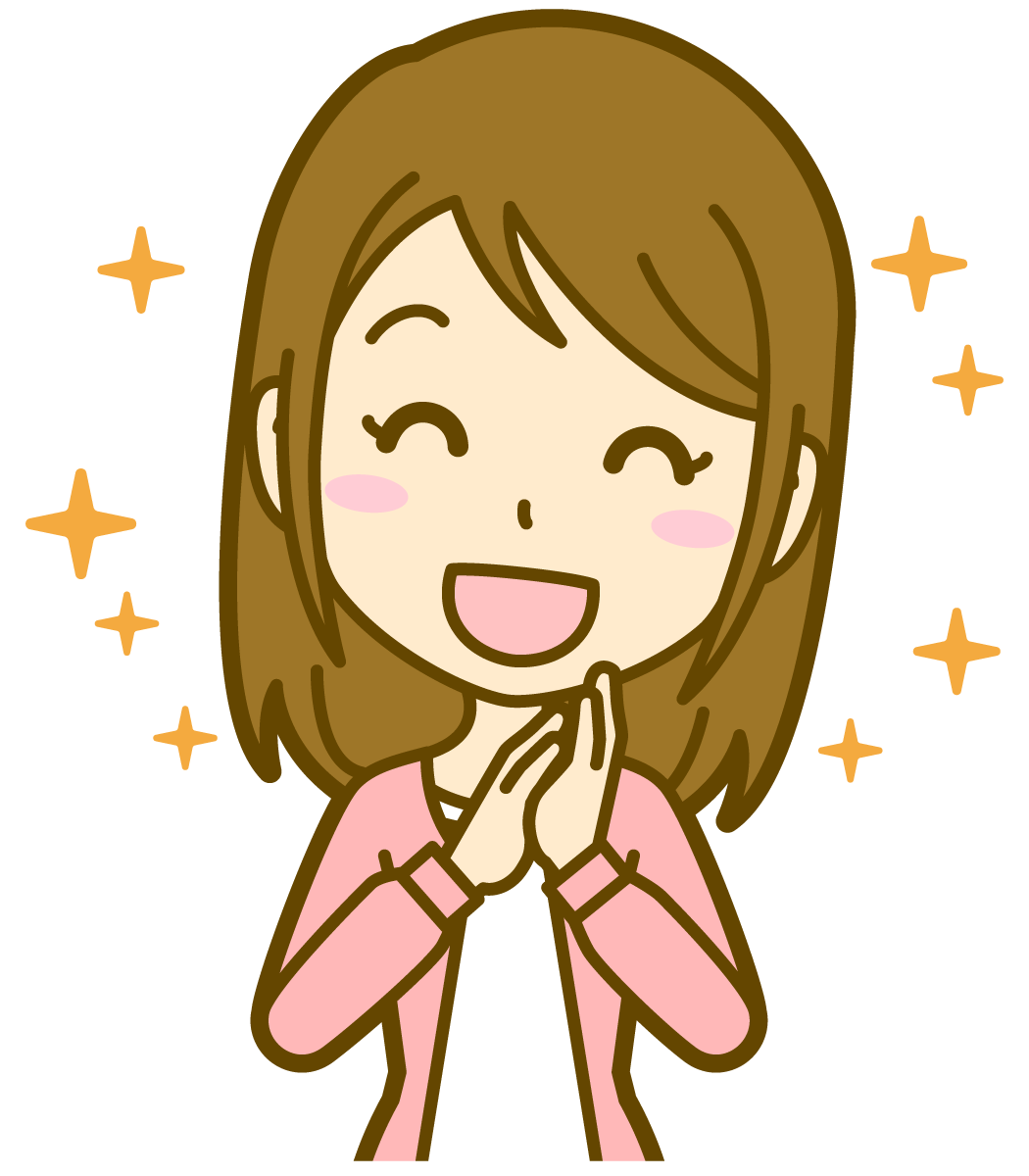

物件評価の3ステップ

物件評価には次の3ステップがあります。

販売図面の確認

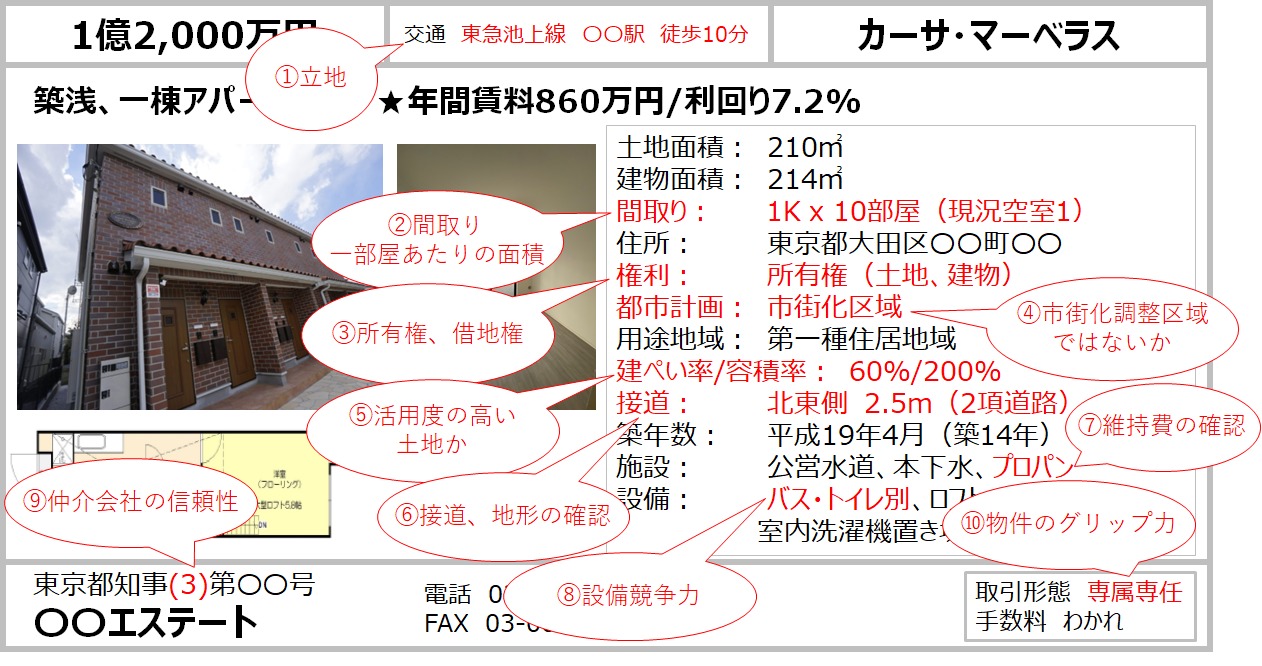

まずは不動産会社からもらった販売図面の確認を行います。

販売図面からたくさんの貴重な情報を入手することができます。

僕が販売図面から読み取っている情報は次のポイントです。

- 立地

- 間取り/一部屋あたりの面積

- 権利形態

- 都市計画区域

- 建ぺい率/容積率

- 接道

- 施設(インフラ)

- 建物設備

- 仲介会社の実績

- 物件のグリップ力

収益性の評価

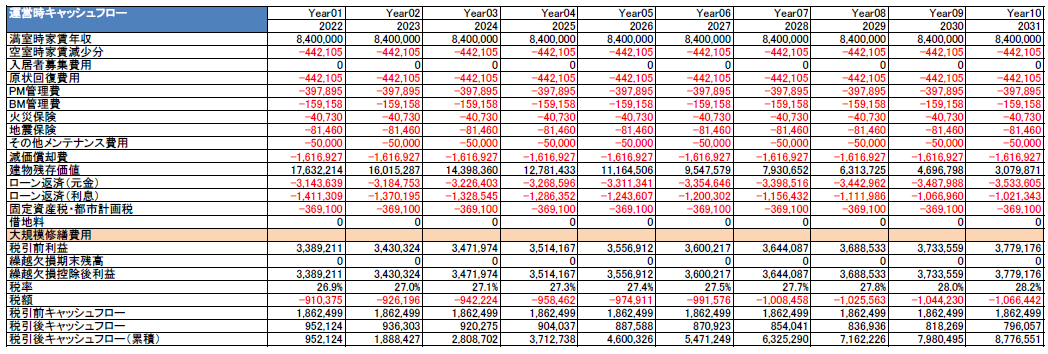

販売図面のチェックが終わったら、いよいよ物件の収益性の評価に移ります。

収益性は次の2つの指標で評価します。

- 税引き後キャッシュフロー

- 売却後の純資産の増加額(最終儲け)

税引き後キャッシュフロー

物件を安全に運営できるかどうかは、物件が稼ぎ出すキャッシュフローの金額で決まります。

キャッシュフローに余裕があれば、突発的な費用が発生しても余裕を持って賃貸経営できますからね。

そのため、まずは35年分のキャッシュフローを計算します。

本記事では事例を元にキャッシュフローを具体的に計算していきます。

ちなみにキャッシュフローを手計算するのは大変なので、僕はエクセルの関数を予め組んだツールを使っています。

販売図面から必要な情報を抜き出し、エクセルに転記すれば、35年分のキャッシュフローを自動計算してくれます。

僕が開発した収支計算ツールは次の記事で紹介しているので、まだ収支計算ツールをお持ちでない方はチェックしてください。

売却後の純資産の増加額(最終儲け)

キャッシュフローの金額も大事ですが、それ以上に重要なのが『売却後の純資産の増加額』です。

不動産投資は最終的に売却するまで成否がわかりません。

キャッシュフローは出ていたのに、売却する際には損失が出てしまい、トータルでは投資失敗となることも珍しくないからです。

そのため、物件を購入する前ではありますが、物件を売却した後にいくら純資産が増えるのかを計算する必要があります。

こちらも事例を交えて解説していきます。

資産性の評価

最後に資産性の評価を行います。

資産性の評価とは、『銀行から見た担保価値が高いかどうか』です。

不動産を購入する際には、融資を使うことが一般的ですので、銀行からの評価が高いかどうかは非常に重要です。

銀行の担保評価は積算価値を算出することで求めることができます。

積算価値の求め方についても事例を交えながら具体的に解説していきます。

それでは、実際に物件評価を始めてみましょう!

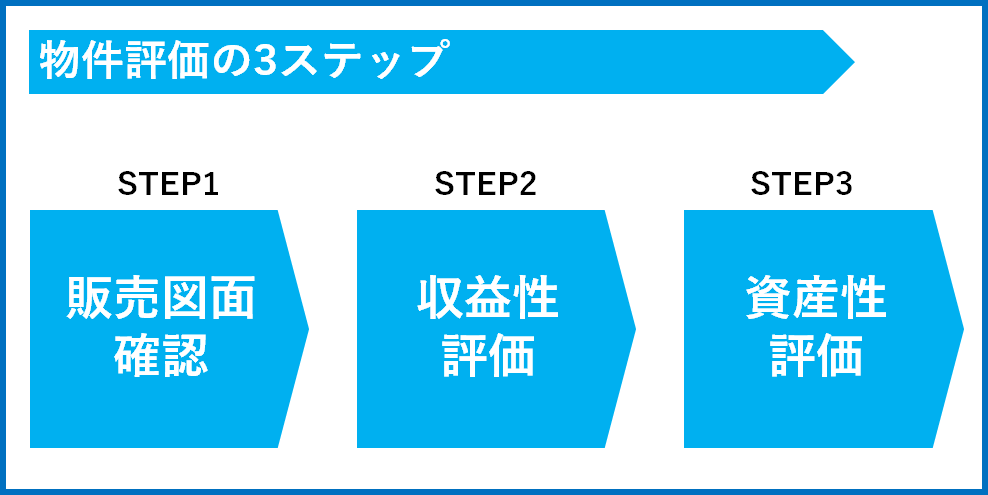

STEP1: 販売図面の評価

1. 立地

この物件は東急池上線の某駅徒歩10分の場所にあります。

住所は東京都大田区です。

東京では東急路線は人気ですし、駅徒歩10分以内にあるため賃貸需要は結構強いエリアです。

駅力を評価するために乗降客数を調べてみました。

| 2016年 | 35,850 |

|---|---|

| 2017年 | 36,671 |

| 2018年 | 36,929 |

| 2019年 | 36,564 |

| 2020年 | 27,763 |

この駅は東急池上線の中でもわりと大きなターミナル駅です。

乗降客数もコロナ禍の2020年を除けば増加傾向にあり、約4万人ほどあるので駅力は強いといってもよいでしょう。

立地は問題ありませんね!

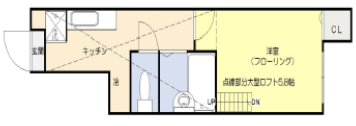

2. 間取り/一部屋あたりの面積

この物件の間取りは単身用1Kです。

一部屋あたりの面積は約20㎡。しかもロフトが5.8帖あります。

東京の単身用1Kとしては十分な広さですね。

しかもこの物件はバス・トイレ別ですし、クローゼットも小さいながらついています。

強いていえば、独立洗面台がないのがウィークポイントですが、ほぼ入居付には問題ないでしょう。

3. 権利

この物件は所有権です。

中には、土地の権利が借地権の物件もあるので注意が必要です。

借地権の物件は、毎月地代として地主に借地料を収める必要がありますし、銀行の評価も低くなります。

一方で借地権の物件は価格が安く利回りが高いという傾向もあります。

借地権が一概に悪いわけではないのですが、所有権に比べると扱いが難しいのは事実です。

この物件は所有権なので、まったく問題ないですね。

4. 都市計画区域

基本的に居住用の収益不動産や戸建が立地している場所は都市計画区域内となります。

都市計画区域は更に次の3つのエリアに細分化されます。

| 市街化区域 | 市街化を優先的に推進するエリア |

|---|---|

| 市街化調整区域 | 市街化を抑制すべきエリア |

| 非線引き区域 | 市街化に関しては明確な方針がないエリア |

物件のほとんどが「市街化区域」か「市街化調整区域」に該当します。

東京23区の物件の場合はほぼ100%の割合で「市街化区域」です。

つまり市街化を優先的に推進するエリアですので、何も問題がありません。

この物件も当然ながら「市街化区域」です。ノープロブレム。

ただ、首都圏でも「市街化調整区域」に立地している物件は意外と多いので注意が必要です。

基本的に「市街化調整区域」に立地してる場合、アパートやマンションの再建築ができません。

そのため、将来的な土地活用が制限されるため、資産価値が低い=銀行の評価が低くなります。

「市街化調整区域」に立地する収益物件を購入する場合は注意が必要です。

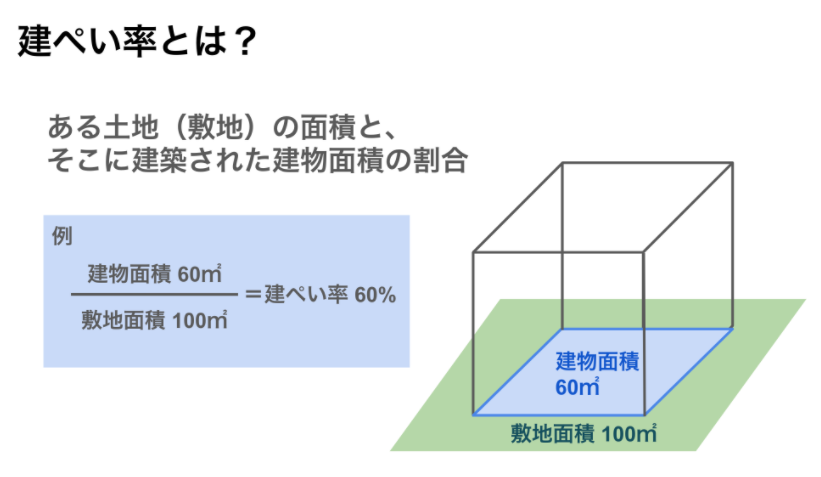

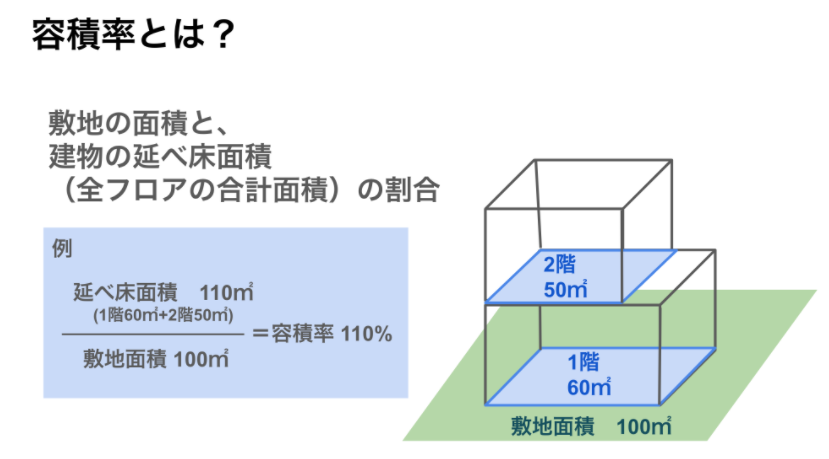

5. 建ぺい率/容積率

建ぺい率とは、敷地面積に対する建築面積の割合をいいます。

出典:ニフティ不動産

容積率とは、敷地面積に対する建築物の延床面積の割合をいいます。

出典:ニフティ不動産

建ぺい率も容積率も大きい方が「より大きな建物を建築可能」です。

この物件が立地している用途地域は「第一種住居地域」であり、建ぺい率 60%、容積率200%です。

このアパートは2階建てですが、建ぺい率 60%、容積率200%もあれば3階建てが建てられる可能性があります。

そのため、この土地については将来的に建て替える際に、今よりも大きな建物が建築できる可能性が高く、土地のポテンシャルが高いといえます。

6. 接道

この物件の接道は「北東側 2.5m(2項道路)」と記載があります。

解説すると、この物件は北東側の道路に接道しており、その道路の幅員(道路の幅)は2.5mということがわかります。

2項道路とは、幅員が4mない道路のことです。

基本的に建物を建築するためには、幅員4m以上の道路に接道している必要があります。

そのため、おそらくこの物件はセットバック(道路より敷地を後退)させているでしょう。

この2項道路の場合、公道なのか、私道なのかを確認する必要があります。

販売図面には公道/私道の記載がないため、不動産会社にヒアリングしました。

仲介を委託されている不動産会社は自治体の道路課に行って道路台帳を調べているはずです。

不動産会社に聞いたところ、この物件が接道している道路は2項道路ではありますが、大田区が所有者になっているため公道扱いとなります。

つまり、将来的に再建築する際にハードルがありません。

私道の場合は、私道の所有者から掘削許可を取る必要がありますので、ハードルが上がります。

そのため、公道に面している方が資産価値が高くなります。

7. 施設(インフラ)

この物件の施設(インフラ)は公営水道、本下水、プロパンです。

公営水道は上水道のことで、普通に水道管から飲料用の水道が使えます。問題ないですね。

本下水は下水道に汚水を流す施設が整っていることを意味します。

ちなみに都内ではほぼ本下水ですが、首都圏でも郊外のエリアになると「浄化槽」で下水を処理するところもあります。

浄化槽は、下水管を使って汚水を流すのではなく、敷地内で自ら汚水を分解する装置のことです。

浄化用のタンクを敷地内に設置し、生活排水をいったんタンクに貯めて、バクテリアの働きによって汚れを分解します。

浄化槽の場合は、自分でメンテナンスを行う必要があるので、年間のメンテナンス代が発生します。

そのため「浄化槽」の物件を購入する場合はメンテナンス代を確認することが大切です。

あと、この物件はプロパンガスです。

一般的にプロパンガスは都市ガスよりも割高です。

ざっくりとですが、プロパンガスの料金は都市ガスの2~2.5倍程度します。

プロパンガス料金が高い分、入居者のイメージが悪くなるため、家賃が低く設定されていることが一般的です。

ただ、この物件は単身用ですので、ガスの使用量は少量と予想できます。

そのため、プロパンガスであるデメリットはそこまで大きくないでしょう。許容範囲ですね。

心配な方は、念のため売主にプロパンガスの基本料金をヒアリングすると良いと思います。

もし基本料金が相場よりもとんでもなく高い場合は購入と同時にプロパンガス業者を切り替えるという方法もあります。

8. 設備競争力

先ほどの間取りの箇所で見たように、この物件はバス・トイレ別、ロフト付きです。

また室内に洗濯機置場も設置してあります。

設備的には競争力は高いといえます。

追加するとすれば、インターネット無料くらいでしょうか。

僕は全ての所有物件にインターネット無料を導入しています。

今はインターネットは電気水道ガスと同じく、必須インフラです。

毎月1万円程度のネット料金は必要になりますが、一部屋あたり家賃を2~3,000円上げることができるため、簡単にペイできます。

ネット無料の導入方法に関して興味がある方は、次の記事もどうぞ。

9. 仲介会社の信頼性

不動産会社は宅建業の免許が必要です。

宅建業の免許は5年に一回更新する必要があります。

そして不動産会社が何回免許を更新しているかを見れば、どれだけ長く不動産業を営んでいるのかを知ることができます。

免許の更新回数は宅建業免許番号に記載してあります。

この「〇〇エステート」という不動産会社の免許番号は「東京都知事(3)第〇〇号」です。

つまり免許を既に2回更新しているため、少なくとも10年以上は宅建業を営んでいる実績があるといえます(ちなみに、業歴ゼロでも更新回数は(1)と記載されます)。

免許の更新回数が1回だからといって、信用できない訳ではないですが、経験が浅い可能性は否めません。

この「〇〇エステート」は更新回数が3回なので、宅建業として経験豊富だと判断できます。

10. 物件のグリップ力

販売図面には不動産会社の取引形態が記載されています。

この取引形態を調べることで、この不動産会社がどの程度、物件をグリップできているのかを知ることができます。

取引形態には大きくわけて2つ種類があります。

「媒介」と「専属専任」です。

「媒介」には更に2種類あって、「一般媒介」と「客付け媒介」あります。

一般媒介の場合は、売主が複数の不動産会社に売却を依頼しています。

つまり、この会社以外にも売却活動を行っている不動産会社がいるため、物件のグリップ力は弱くなります。

「客付け媒介」とは、売主から直接売却を依頼された元付け業者が広告した物件を見て、買主を探している業者のことです。

いわゆる客付け業者と呼ばれています。

客付け業者は売主とは直接コネクションがないため、物件のグリップ力は一番弱くなります。

一方で「専属専任」と記載されている場合は、この売主がこの不動産会社一社だけに独占して売却を依頼していることを意味します。

つまりこの不動産会社経由でしか売主と交渉することができないため、物件のグリップ力は一番強くなります。

この不動産業者の場合は「専属専任」ですので、売主と直接つながっており、売主に対する影響力が一番強いと判断できます。

まとめ

以上で、販売図面の評価については終了です。

まとめると、立地、間取り、接道、設備については特に大きな問題はなさそうです。

次はいよいよ物件の収益性の評価に移りたいと思います。

収益性評価の方法は下記の(中編)を読んでくださいね↓

不動産投資コンサルティングのご紹介

『これから本格的に不動産投資を始めたいので、先輩大家に相談したい』

『これから本格的に不動産投資を始めたいので、先輩大家に相談したい』

『不動産投資を始めたけど上手くいかなくて困っている。専門家に相談したい』

こんな風に感じている方には、JOJOが不動産投資コンサルティングを提供しております。

プロのコンサルティングを受けることで、不動産投資を加速したい方におススメです!

不動産コンサルティングメニューを詳しく見てみる>>こちら

収支計算ツールのご紹介

不動産投資で最も大切なことは『儲かる』物件を購入することです。

ただ、物件の利回りや価格だけを見ていても、本当に儲かる物件かどうかは判別できません。

例えば一見、立地が良くて、価格も手頃なので儲かりそうに見えたけど、実際に購入した後に運営経費や税金を考慮すると手残りキャッシュフローが赤字になってしまう物件もあります。

ぶっちゃけネットで検索すると収益不動産は山のように出てきますが、残念ながらほとんどの物件は儲かりません。

儲かる物件かどうかを判別するためには、自分自身で収支シミュレーションを行い、税金を支払った後に残るキャッシュフローの金額を正確に把握する必要があります。

ただ、初心者の方にとって賃貸経営において必要な運営経費を漏れなく計上するのはハードルが高いです。

また日本の税制は複雑なので、収益不動産を購入することによってどれだけ税金が増えるのかを計算するのは至難の技です。

そのため、税金を考慮せずに収益不動産を購入した結果、想像以上の税金を支払うハメになり期待していたキャッシュフローが得られないことも多々あります。

そこで、初心者の方でもカンタンに税引き後のキャッシュフローを計算できるツールを作りました!

Excelを使うことができる方であれば誰でもOKです。

不動産業者から手に入れる販売図面から必要な項目をExcelにインプットするだけで、35年分の税引き後キャッシュフロー及び、売却後の手残り金額が自動計算されます。

印刷すればそのまま銀行に提出できる事業計画書にもなります。

手間をかけずに本格的な事業計画書を作りたいという方にオススメです!

JOJO収支計算ツールを詳しく見てみる>>こちら

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

noteを読む>> 【首都圏】不動産投資向け金融機関 攻略マニュアル

関連記事

4つの年収別に最適な不動産投資手法を解説しています。

価格が高騰している今、初心者が取るべき不動産投資戦略を解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。