こんにちはJOJOです! 東京23区でアパート4棟32部屋の大家をしています。

現在住宅ローンを新規で借りる人の81.9%が変動金利を選択しています(短期間だけ固定金利が適用される「固定金利期間選択型」は変動金利とみなしています)。

また、不動産投資家の多くも変動金利でローンを借りていると思います。

僕も全てのアパートローンを変動金利で借りています。

その理由は明確で、『変動金利の方が固定金利よりも低い』からです。

例えばメガバンクの三菱UFJ銀行の住宅ローン金利は次のようになっています。

| 変動金利 | 0.525% |

|---|---|

| 固定金利(35年固定) | 1.63% |

固定金利は変動金利の3倍以上も高いです。

それだけ固定金利の返済額は増えますから、変動金利を選ぶ人が多いのもうなずけます。

ただ、変動金利には金利上昇リスクがつきまといます。

それでも変動金利を選ぶ人が多いのは、ほとんどの人が『今後金利が上がることは無い!』と考えているからだと思います。

実際に僕もつい1週間くらい前までは、『バブルが崩壊してから約25年間、日本はずっと低金利。金利が上がることなんて絶対にない』と考えていました。

実際に短期プライムレート(日銀が大手銀行へ短期資金を貸し出す時の金利)はバブル最盛期の1990年に史上最高の8.25%でしたが、バブル崩壊後の1995年には1.65%に引き下げています。

その後、短期プライムレートは今に至るまでずーっと1%台にとどまっています。

バブルの時には住宅ローンが8%を超えていたようですが、ちょっと今では信じられないですよね。

ところが!

ここに来て、低金利が終了する兆候が出てきました。

そして、金利上昇のリスクが現実味を帯びてきています。

その理由は、2つあります。

- 消費増税によってGDPが年率6.3%のマイナス成長へ

- 新型コロナウイルスによる日本経済への悪影響

この2つの要因によって、日本の景気後退を恐れた海外投資家が一斉に日本売りを開始したのです。

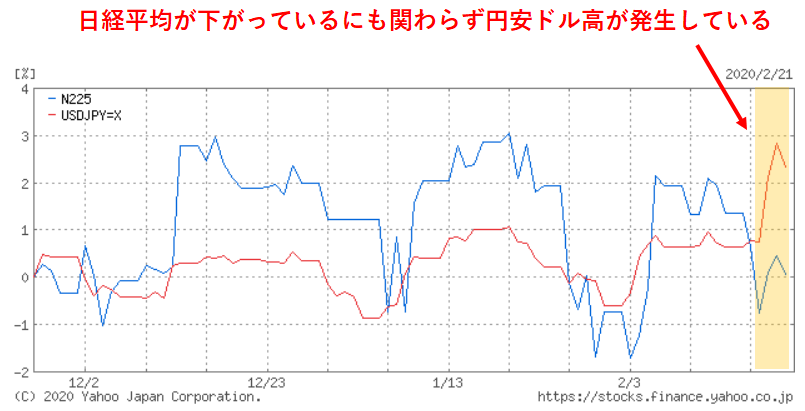

2020年の年初には24,000円を超えていた日経平均が23,400円近くまで下落しました。

今までのトレンドであれば、日経平均が下落する場合は、円高に振れることがほどんどです。

つまりリスクオフの際には避難通貨としての円を購入するのが投資家の中では当たり前の行為でした。

リーマンショックが起きた時には2009年には日経平均は7054円にまで下落しました。

一方で、円は急上昇して、1ドル80円を割り込みました。

つまり、日経平均と日本円の動きは逆相関にあったのが今までのトレンドでした。

それが、今回トレンドが変わります。

日経平均が下落すると同時に、円も下落し始めたのです。

2月20日以降、日経平均は400円以上も下落したのですが、円安も進行し1ドル109円だったのが、112円まで一気に下落しました。

つまり日本の景気後退とともに、円安が進行し始めたのです。

円安は金利上昇を招きます。

バブル崩壊からありえないと思われていた金利上昇が現実味を帯びてきたのです。

今回は、今後、日本の金利が上昇するメカニズムと理由をわかりやすく解説します。

そして、僕たち不動産投資家が金利上昇にどのように対処すれば良いかを提案したいと思います。

金利が上がる時のメカニズム

金利が上がる時のメカニズムは次の2通りです。

- 良い金利上昇:景気が良くなって、金利が上昇する

- 悪い金利上昇:景気が悪化して、更に金利が上昇する

それぞれ個別に丁寧に解説したいと思います。

良い金利情報:景気が良くなって金利が上昇する

景気が良くなると、企業活動が活発になります。

好景気の時は、企業は設備投資をすればするほど収益が上がります。

そのため、銀行から借金して積極的に設備投資しようとします。

こうして日本円の借入需要が高くなると、銀行は貸し出し金利を上げます。

高い金利で貸した方が銀行が儲かるからです。

また、好景気になると物価が上昇します。

物価が上昇し過ぎると不動産や日用品の値段が上がり庶民の生活を圧迫します。

そのため、物価を調整する目的で、日銀を始めとする各国の中央銀行は政策金利の『利上げ』を行います。

最近ですとアメリカの景気が良くなってきたのでFRB(連邦準備理事会)が利上げに踏み切りましたね。

『利上げ』をすると銀行の貸し出し金利が高くなります。

資金を借り入れる企業側からすると資金調達コストが上がることを意味するため、設備投資の額を抑えます。

その結果、物価上昇を抑えることになります。

このような好景気における金利上昇を『良い金利上昇』と呼びます。

ただし、今日本で起きている現象はこの『良い金利上昇』ではなく、『悪い金利上昇』です。

悪い金利上昇:景気が悪化して、更に金利が上昇する

冒頭でリーマンショック時に急激な円高が進行した例を上げましたが、今までは景気が悪くなると確実に円高になっていました。

これは日本円が世界の避難通貨として認知されていたからです。

金融危機や紛争など投資家のリスク回避傾向が高まる(リスクオフ)時には、経済が安定している国の通貨が『避難通貨』として買われる傾向があります。

近年、日本は『避難通貨』代表例として扱われてきました。

リーマンショックのような金融危機の際だけでなく、2017年夏に北朝鮮から日本近海へミサイルが発射されるといった軍事的リスクが高い際にも円が買われました。

それは、世界各国が『日本は世界有数の経常収支黒字国であり、危機が起きた時にも価値が下がらない』と信用していた証拠でした。

ただし、ここに来て日本円の信頼が大きく損なわれる事態になっています。

その要因は2つあります。

- 消費増税によってGDPが年率6.3%のマイナス成長へ

- 新型コロナウイルスによる日本経済への悪影響

日本は2019年10月に消費税を10%に増税しました。

その後10−12月期のGDP統計が発表になり、前期比マイナス1.6%(年率換算6.3%)であることが判明しました。

GDPが年率6%以上のマイナスになったのは2009年のリーマンショックの時以来初めてです。

今回の消費増税がリーマンショックに匹敵するダメージを日本経済に与えたことがよくわかります。

さらに、2020年1月からは新型コロナウイルスが日本経済に悪影響を及ぼし始めました。

最初は中国人観光客が来なくなってホテルの稼働率が低下する程度だったのですが、日本での感染が拡大するにつれて影響が広範囲に及んでくるようになりました。

中国を筆頭に外国人観光客が激減して、ホテル、小売、外食の売上が激減しました。

また新型コロナが日本でも感染拡大し始めると、外出する日本人の数も激減し始めました。

大手企業の中では在宅勤務を推奨する動きが広がり、ビジネス街からは人が消えました。

また、休日になっても外出自粛の動きは継続し、銀座や渋谷といった繁華街でも買い物客が激減しました。

10−12月期のGDP統計には新型コロナウイルスの影響は含まれていません。

そのため、その次の1ー3月期のGDP統計も大幅なマイナスが予想されています。

四半期におけるGDPマイナスが2回連続すると、欧米では日本はリセッション(景気後退)入りしたと判断されます。

日本のリセッション突入を警戒した多くの投資家が『日本』を売り始めたのです。

新型コロナの蔓延は世界経済にとって確実に危機です。

今までの流れであればこのような地政学上の危機が生じた場合は、避難通貨として日本円が買われるのが通例でした。

それが今回は、大きく円安になっています。

これは、世界中の投資家が今回の危機によって日本円の価値が将来的に下がると予想していることを意味します。

今までは、日本政府や日銀が為替介入をしないと円高が止められない状態でした。

それが今回は違います。

政府や日銀が何の介入もしていないにも関わらず円安が進行しています。

円安が進行すると物価が急上昇する

一昔前までは、日本では円安が歓迎されていました。

日本はトヨタやソニーといった大企業に代表される輸出大国でした。

円安になれば、諸外国に販売する商品の値段が下がるため価格競争力が高くなります。

つまり輸出企業が大きく儲かることで、日本経済全体が潤っていました。

ところが、今の日本は輸出大国ではありません。

むしろ輸入大国になっています。

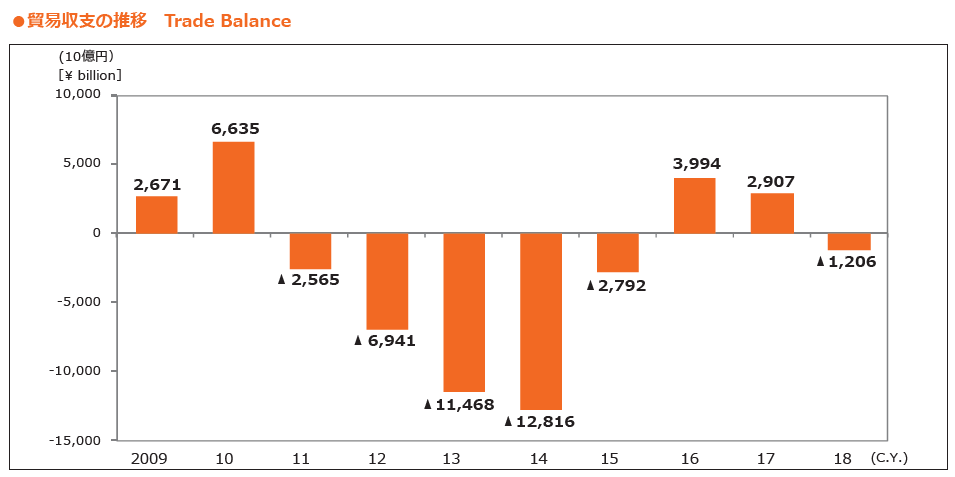

輸出額(日本にとっての売上)から輸入額(日本にとって仕入れ額)を差し引いた数字である貿易収支は2018年は▲1.2兆円でした。

出典:一般社団法人 日本貿易会 日本貿易の現状 2019

実は2011年に日本は高度成長期以降で初めて貿易収支が赤字になったのですが、それ以降ずーっと赤字続きなのです(2016,17を除く)。

アベノミクスの影響で2016,17年には輸出企業の業績が大きく改善したため一時的に貿易黒字国に返り咲きましたが、2018年はまた赤字に戻っています。

そのため、今の日本は輸出より輸入が大きいため、円安になればなるほど貿易収支の赤字が大きくなります。

円安=輸入品の価格が高くなることを意味するからです。

輸入品の価格が高くなると、僕たち国民の生活が苦しくなります。

なぜならば輸入品の価格の上昇=物価の上昇を意味するからです。

僕たちの生活は多くの輸入品によって支えられています。

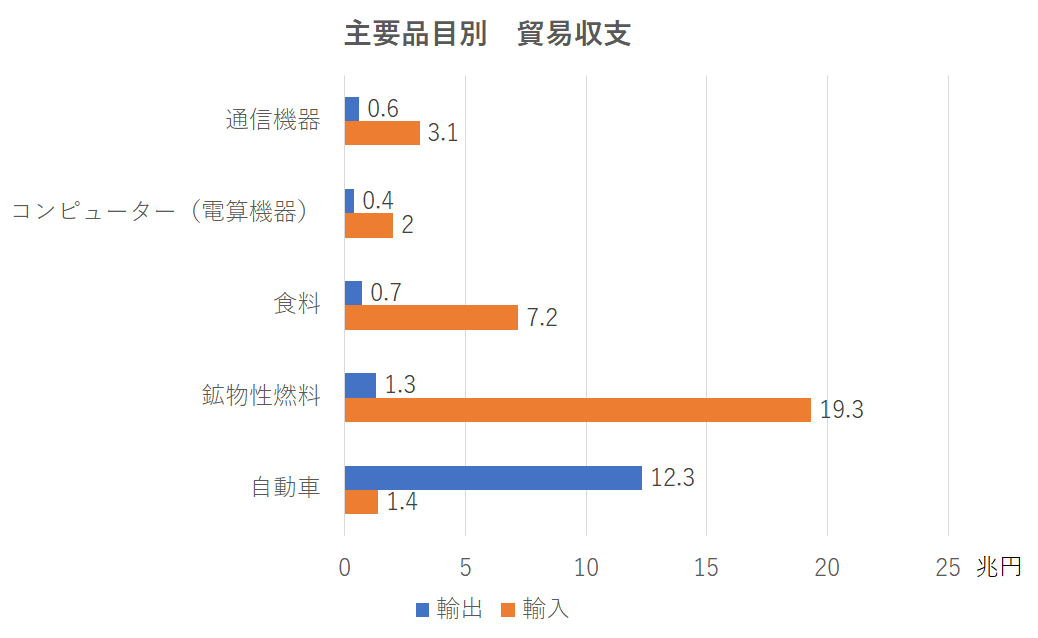

例えば自動車こそ日本はいまだに輸出大国ですが、それ以外の生活に関わる主要品目については輸入大国と言えます。

例えば発電するための原油やガスといった鉱物性燃料の輸入金額は19.3兆円と非常に大きなウエイトを占めています。

鉱物資源に恵まれない日本は原油やガスの大部分を輸入に頼らざるを得ません。

東日本大震災の前までは原子力発電所が稼働していたため、鉱物性燃料の輸入額も抑えられていましたが、現在は大部分の原子力発電所が稼働停止のため、輸入額も膨大な量となっています。

また、食料品についても大幅な輸入超過です。

日本の食料自給率は37%です。

逆に言うと、僕たちが食べているものの63%は輸入した食品ということになります。

また、最近急成長を遂げているITの分野でも日本は残念ながら輸入大国に成り下がっています。

例えばパソコンやサーバーといったコンピューターの分野では、輸入額は輸出額の5倍の大きさになっています。

スマホやルーターといった通信機器についても、同様に輸入額は輸出額の約5倍になっています。

バブル時代はコンピューターや通信機器の分野でも日本は世界をリードしており、もちろん輸出大国でした。

それが今では輸入が輸出の5倍以上に膨れ上がっている輸入大国です。

日本人として物悲しさを感じますね。

このように僕たちの生活は多くの輸入品によって支えられています。

そのため、円安になって輸入金額が高くなれば、それだけ物価が上昇することを意味します。

そして、当然ですが物価が上昇すれば僕たち国民の生活は苦しくなります。

例えば1ドル100円だったのが、200円まで円安が進むとします。

すると、僕たちの生活必需品である食料、衣料、スマホの価格が2倍程度に上昇することを意味します。

物価の上昇を止めるためには、利上げするしかなくなる

このように物価が上昇して国民の生活を圧迫し始めると、日銀は物価を下げる対策を打たざるを得ません。

物価を下げる対策とは円高です。

円が強くなれば、輸入価格が下がりますからね。

では円高にするためにはどうすればよいでしょうか?

それは、『利上げ』です。

1985年のプラザ合意以降、大幅な円高に移行してから、日銀が『利上げ』を行うことはほとんどありませんでした。

基本的に円高である状態が常態化していたため、円安に誘導するための『利下げ』が常態化していました。

その最たる例が2016年から始まった日銀のマイナス金利導入です。

現在、民間銀行の日銀当座預金残高に対しては-0.1%のマイナス金利がかかります。

つまり民間銀行は日銀にお金を預けていると金利を取られるので、日銀から資金を引き出して市中に流通させようとします。

これによりマーケットにおける現金の流通量が増加するため、景気上昇効果があるとされていました。

アベノミクスによって多少の景気回復が進んできました。

それとともに行き過ぎた円高が是正されて、適度な円安が保たれていました。

ところが、ここに来て政府や日銀の意図とは別に円安が進行しています。

円安が進行している理由は、日本の将来を悲観した世界中の投資家による日本売りです。

そのため、円安と同時に、株安も進行しています。

このまま円安が進むと物価が上がって国民の生活に支障が出るため、日銀はいずれ『利上げ』を余儀なくされるタイミングが来ると思います。

そして、日銀が利上げをすると同時に、住宅ローンや不動産投資ローンの変動金利が上昇することを意味します。

変動金利は短期金利に連動している

基本的に住宅ローンや不動産投資ローンにおける変動金利は日銀がコントロールしている短期金利に連動します。

例えば僕が不動産投資ローンを借りている地銀の金銭消費貸借契約書には次の通り記載されています。

銀行は、利率を銀行の定める短期プライムレート連動型長期貸出金利を基準とし、基準金利が変更されたときは、その変動幅と同じだけ引き上げ、または引き下げた利率に変更するものとします。

短期プライムレートとは、銀行が最優良の企業(業績が良い、財務状況が良いなど)に貸し出す際の最優遇貸出金利(プライムレート)のうち、1年以内の短期貸出の金利をいいます。

そして、この短期プライムレートは日銀の政策金利に連動します。

つまり日銀が利上げすれば、短期プライムレートの金利も上がります。

これは住宅ローンや不動産投資ローンの変動金利が上がることを意味します。

僕も含めて金利が上昇するなんて、ほとんどの人が信じていなかったと思います。

それが、いよいよ現実味を帯びてきたのです。

金利の上昇は賃貸経営にとって大きなマイナス

金利が上昇すると、確実に変動金利で借りているローンの返済額が増えます。

例えば銀行から1億円を借入期間30年間で借りているとします。

金利によって毎月の返済額は次の通り変わります。

| 金利1% | 321,640円 |

|---|---|

| 金利5% | 536,822円 |

返済額が増えれば、キャッシュフローが減ります。

つまり賃貸経営のリスクが増大することを意味します。

特に2016~2017年頃の不動産投資向け融資全盛の時には、地方の低利回りの物件をフルローンで購入した投資家が大勢いました。

この時期はスルガ銀行だけでなく、様々な地方銀行がフルローンをバンバンだしていましたからね。

このような方は金利が上昇すれば、キャッシュフローがマイナスになる可能性が高いと言えます。

また、金利上昇が与える影響は返済額の増加にとどまりません。

それ以上に、不動産価格の下落をもたらします。

銀行の貸し出し金利が上昇するということは、これから新しく物件を購入する人の金利も上昇するということです。

つまり今までのように低金利で融資が引ければキャッシュフローがプラスになる物件でも、金利が上がるとキャッシュフローがマイナスになる可能性があるのです。

キャッシュフローがマイナスの物件を購入する投資家はいませんから、売却するためにはキャッシュフローがプラスになる水準まで価格を下げる必要があります。

このように金利が上昇すると、不動産価格も下落します。

金利が上昇して毎月のキャッシュフローが赤字になる。

あわてて売却しようとするけれども、当初購入した価格では誰も買い手がいない。

売却するためには価格を下げるしかないですが、残債以下の価格では銀行が抵当権を外してくれませんから売ることができません。

こうなると最終的には返済に行き詰まり、銀行によって競売にかけられることになります。

金利上昇への対策

そうならないためには、僕たち不動産投資家は金利上昇に備えて対策を講じる必要があります。

対策は次の3種類あります。

- 金利上昇時に家賃も上昇するエリアの物件を買う

- 頭金を多く入れて返済比率を下げる

- 借入期間が長い新築・築浅の物件に資産を組み替える

金利上昇時に家賃も上昇するエリアの物件を買う

先ほど見てきたように、金利が上昇する時=インフレ(物価上昇)となります。

物価が上昇するということは、家賃も上昇する可能性があります。

ただし、人口減少が進行する日本においては、インフレになっても全ての物件の家賃が上昇するとは限りません。

賃貸需要が少ないエリアでは家賃の上昇は見込めないでしょう。

言い換えると、地方の高利回り物件には家賃の上昇余地はほとんどないと言えます。

一方で、賃貸需要が旺盛な都市部であれば、インフレが進むにつれ家賃が上がる可能性が残されています。

物価の上昇ほどではないにせよ、インフレ時には会社員の給料も上昇します。

するとより高い家賃の物件に住みたいと思う人も増えてきます。

特に賃貸ニーズの高い新築物件については、家賃を上がったとしても住みたいと思う人が一定数出てくるでしょう。

そのため、賃貸需要がある都市部においては、インフレとともに家賃の上昇も期待することができます。

金利の上昇によってローンの返済額が増えたとしても、それと同等以上に家賃収入が増えればまったく問題ありません。

そのため、今後はインフレ時に家賃を上げる余地のあるエリアの物件を購入することが重要になります。

頭金を多く入れて返済比率を下げる

フルローン融資がバンバン出ていた時代には、物件の購入時に多額の頭金を入れるなんて「もったいない」という投資家も多かったのですが、利上げ局面では頭金を入れるメリットが大きくなります。

頭金を多く入れればいれるほど、返済比率が下がります。

つまり経営の安定度が高まります。

返済比率が低く抑えられていれば、仮に金利が上昇して返済金額が増えてもキャッシュフローがマイナスになることはありません。

キャッシュフローがマイナスになった時点で、賃貸経営はゲームオーバーです。

確かに頭金を入れることによって、資産の拡大スピードは落ちますが、それ以上に安全性が高まるというメリットが大きいです。

今では多くの金融機関が2割以上の頭金を求めてきますが、ひょっとすると今後の金利上昇を見越しているのかもしれません。

借入期間が長い新築・築浅の物件に資産を組み替える

築古の物件を購入する際には、どうしても借入年数が短くなります。

基本的に銀行は建物の法定耐用年数以内でしか融資期間を設定してくれません(一部の銀行を除く)。

そのため、法定耐用年数が短い木造の中古アパートを購入する場合には融資期間が10年以内ということも珍しくありません。

法定耐用年数が比較的長い鉄骨造やRC(鉄筋コンクリート)であっても、築30年を超えるような物件の場合は同様に融資期間が短くなります。

融資期間が短いことにはメリットもあります。

それは元本の返済スピードが早いことです。

そのため、あえて融資期間が短い小ぶりの中古アパートを購入し、元本を早めに完済。

無借金になった物件を共同担保に次の物件を購入するという戦略をとっている投資家もいます。

ただ、融資期間が短いとその分、毎月の返済金額は大きくなります。

そのため、木造の築古アパートだとキャッシュフローがほとんどでないような買い方をしている人も多いです。

そのようなケースでは、金利が上昇するとキャッシュフローがマイナスになる可能性があります。

そのため、今後、金利上昇が見込まれる場合には、融資期間の短い物件を売却し、融資期間が長い新築や築浅の物件に組み替える戦略が有効です。

短期間の融資期間で築古物件に融資を引いている方は、それだけ元本の返済が早いです。

そのため、売却することによって大きな現金を手に入れられる可能性が高いです。

そうやって得た現金を頭金にして、融資期間が長い新築アパートや、築年数の浅いRC・鉄骨マンションに資産を組み替えていきます。

融資期間が長ければ毎月の返済額は減ります。

つまり返済比率が下がるため、金利上昇への耐性がアップします。

まとめ

消費税増税によってGDPが大幅マイナスに低下したところに、新型コロナという危機がやってきました。

新型コロナによって外国人観光客が激減しています。

観光業、小売業、外食といった幅広い分野にマイナス影響でしょう。

更に中国では新型コロナによって工場の操業が停止しています。

つまり、様々な工業製品の出荷が止まっているわけです。

例えば日本の建材や住宅設備の多くは中国で製造されています。

これらの品物の輸入がストップしてしまうと、建築会社は住宅を引き渡すことができません。

資金繰りが悪化する建築会社や工務店も増えてくるでしょう。

このように残念ながら今後日本の経済は悪化する可能性が高いです。

そして、世界中の投資家が既に日本から資金を引き上げ始めた結果、円安が進行しています。

そして見てきたとおり、円安の進行は金利の上昇をもたらします。

僕たち不動産投資家は次の3つの対策を講じながら金利上昇を乗り切る必要があります。

- 金利上昇時に家賃も上昇するエリアの物件を買う

- 頭金を多く入れて返済比率を下げる

- 借入期間が長い新築・築浅の物件に資産を組み替える

特に返済比率が高い物件を持っている方は、早めに売却して、返済比率が高い物件へと資産を組み替えておくことをオススメします。

いずれにせよ、経済のトレンドは大きく変わりました。

今までの常識は通用しません。

何が起きても賃貸経営を継続できるように、最大限の対策を行っておきたいと思います。

自分の物件がいくらで売れるか把握してますか?

不動産の売却を検討しているのであれば、まず最初にすることが「査定に出す」ことです。

自分の収益物件や自宅がおおよそどの程度の価格が付くのか分からないと、住宅ローン返済や住み替えなど計画が立てられません。

不動産会社に査定を依頼する時のポイントは次の2つあります。

- まず複数の会社に査定依頼して「比較」をすること。

- 大手不動産会社に査定依頼すること。

まず、査定依頼は必ず複数の不動産会社に出しましょう。

不動産会社によって査定価格にバラツキがあることも多いです。

僕が収益不動産の売却査定した時には、6,000万円~7,000万円の間で1,000万円も査定価格に差が出ました。

なので、それを並べて比較することで相場感が見えてきます。

最低でも4社以上には査定してもらいましょう。

そして、高く売却するならば、大手不動産会社に査定依頼することが大切です。

それは買い手の心理を考えるとわかります。

初心者の方が不動産を購入しようとしたら、まずは安心の大手不動産会社に行きますよね。

そして、不動産を一番高値で買ってくれるのは、このような初心者の方なので、結果として大手不動産会社に売却依頼したほうが高値で売れるのです。

また、大手不動産会社であれば、豊富な売却実績があるので、最新の顧客動向、金融機関の情勢を踏まえた売却価格を正確に算出することが可能です。

『自分の物件をいくらで売却することができるのか?』を事前に把握しておくことは大切です。

売りたい時になったら、すぐに売却に動けますからね。

売却査定をするならば、大手不動産会社6社が参加しているすまいValueがオススメです。

このすまいValueは、日本の大手不動産会社6社が共同で運営している不動産売却ポータルサイトです。

参加している不動産会社

- 三井のリハウス(三井不動産リアルティ)

- 住友不動産販売

- 三菱地所の住まいリレー(三菱地所ハウスネット)

- 野村の仲介(野村不動産)

- 東急リバブル

- 小田急不動産

すまいValueなら最大6社への査定依頼がわずか60秒で終わります。

もちろん完全無料です。

自宅用の戸建やマンションだけでなく、収益不動産の売却査定にも対応しています。

入力も超簡単で、物件情報を入れるだけですぐに査定開始できます。

もちろん全国対応しているので、東京だけでなく地方の人も安心です。

物件の価値が分からないと売却するかどうかも判断できないので、まずはサクッと査定してもらうことから始めましょう。

今スグに売却するつもりがなくても、売却可能価格を調べておけば、イザという時にいち早く売却に向けて行動できますからね。

カンタン一括査定依頼する>>すまいValue

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

noteを読む>> 【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

noteを読む>> 不動産投資でフルローンを引く裏技

関連記事

お金をかけずに実践的な不動産投資ノウハウを学ぶ方法を記事にまとめました。

https://asoburo.info/realestate/how_to_start/3590/

4つの年収別に最適な不動産投資手法を解説しています。

不動産投資における3つの勝ちパターンを解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。