僕たちの生活は、常に経済的な変化にさらされているといえます。

それらの変化は、物価、会社員の給料、そして僕たちの大切な資産価値に直接影響を与えています。

特にインフレ時にはその影響がとても大きくなります。

一般的に日本人はインフレに弱いと言われています。

それは、日本人の大部分は資産の大部分を現金で保有しているからです。

インフレ時には、現金の価値を保つことが難しくなります。通貨の価値が時間と共に減少するからです。

逆にいうと、モノの価値は上がるとも言えます。

そのため、資産の大部分を通貨(現金)ではなく、モノに変えておけば、インフレ時に資産を増やすことが可能です。

不動産投資はインフレに強いといわれています。

それは、資産を「価値が低減しないモノの代表例である不動産」に変換するからです。

それでは、この記事を通して、インフレの波を乗り切るための一つの方法、不動産投資の強みについて詳しく見ていきましょう。

インフレとは何か?

インフレは一般的に、一定の期間における物価水準の上昇を指します。

これは、僕たちが日々の生活で使用する商品やサービスに対して支払う平均的な価格が増加していることを意味します。

また、この価格上昇は通貨の価値を低下させます。これは、同じ量のお金だと、以前より少ない商品やサービスしか購入できないことを意味します。

価格の上昇は今、多くの皆様が感じていることではないでしょうか?

僕自身もひしひしと感じております。

例えば、以前会社の飲み会の予算といえば、一人当たり5,000円が標準的でした。

東京駅や品川駅といった物価が高いエリアでも、多くの居酒屋がそれなりの品質の食べ物+飲み放題がついた5,000円のコースを設定していました。

ところが、最近、会社の飲み会では最初から一人当たり6,000円の予算を割り当てられることが増えてきましたね。

先日、僕は飲み会の幹事を引き受けたのですが、5,000円で飲み放題がついているコースがほとんどないのですよね。

あっても、料理の質がイマイチで、学生ならともかく、社会人だとひんしゅくを買いそうなレベルです。

なので、飲み会では一人あたり6,000円は出さないといけないです。

以前と比べると飲み会の費用が20%も上がっていることを意味します。結構な上がり幅ですよね。

インフレは経済の成長を反映しているので、悪いことではありません。

しかし、その反面、僕たちの購買力を低下させる側面もありますよね。

飲み会の参加費が一人6,000円取られたら、給料が安い新入社員だとキツイと思います。

収入が少ない高齢者や学生にとっても厳しいですよね。

インフレと賃金

インフレで物価が上昇すると、基本的に賃金も連動して上昇すると考えられています。

物価が上昇すると、労働者の生活は厳しくなります。

その結果、労働者は賃上げのストライキを起こします。

景気が良いのに、働き手がいなくなると企業も困るので、労働者の賃上げに応じざるを得ません。

その結果、賃金は上昇します。

賃金が上昇すると当然ながら企業の収益は圧迫されます。

そのため、企業は収益を改善しようとして、値上げをします。

その結果、物価が更に上がっていきます。

これが、インフレスパイラルと呼ばれるものです。

ただ、今の日本ではこのインフレスパイラルは起きていません。

コロナが終了し、景気が良くなってきました。

日本人が街に繰り出し消費をするだけでなく、外国人観光客も激増しました。

飲食、宿泊業を中心に稼働状況が一気に急上昇しています。

その結果として人手不足が社会問題化しています。

日本以外の国では国全体の景気が良くなり、人手不足状態になると、企業は雇用を増やすために賃金を上げます。

そうしないと、人が集まらないからです。

ただ、日本企業はまだまだ賃上げには慎重です。

実際に厚生労働省が発表した2023年4月の実質賃金は前年比3.0%低下となり13カ月連続で減少しました。

給料は1.0%伸びたものですが、消費者物価指数(CPI)が前年比4.1%上昇しています。

企業の賃上げが物価上昇に追いつかない状態が続いているのです。

日本は約20年間ずーっとデフレを継続してきました。

デフレとは、景気が悪く、モノの価格が下がっていく状態のことです。

毎年のように商品の販売価格が値下げされていたので、企業は従業員の給料を抑えてきました。

そのデフレマインドが企業の中に根強く残っているため、ようやく景気が回復し、インフレになった今も、多くの企業が賃上げには及び腰というのが実際です。

一部の大企業が中心になって、給料を上げる動きが出ていますが、労働者の70%は中小企業勤務です。

今後、賃上げが中小企業にまで広がっていくかどうかは要注目ですね。

ただし、経営コンサルタントとして中小企業の現場を見ている身からすると、中小企業で賃上げをするのは非常に困難です。

なぜならば中小企業の大部分が現状でも営業利益が赤字であり、賃上げをするための原資がないからです。

中小企業が賃上げをするためには、生産性を上げて売上を増やすしかありません。

売上を上げるためには、商品・サービスの付加価値を高める必要があります。

つまり、経営者、従業員全員が知恵を絞って付加価値を考え出す必要があります。

残念ながらすべての中小企業が付加価値を生み出せるわけではありません。

そのため、付加価値を付けれない会社は廃業し、そこで働いていた従業員は別の付加価値をつけれる会社に転職するといった痛みを伴う新陳代謝が必要になるでしょう。

インフレと不動産投資

インフレが進行すると、物価水準が上昇します。

しかし、不動産価格はしばしばこの上昇に追従、あるいはそれを上回るペースで上昇します。

不動産価格が上昇する理由は2つあります。

一つ目は地価の上昇です。

基本的に土地は有限です。一方で、通貨は日銀が無限に発行することが可能です。

需要がまったくない地方郊外は別として、一定規模の人口を維持できているエリアでは、インフレ時には土地の価格が上昇します。

例えば、僕の住んでいる東京都品川区。

僕が13年前に戸建を購入した時の土地の坪単価は300万円でした。

それが、今近所で売り出されている更地の坪単価は500万円以上します。

土地の価格がざっと1.7倍に上昇しているわけです。

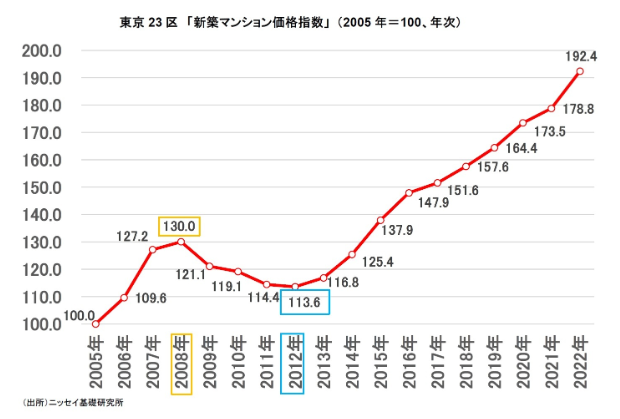

東京23区の新築マンション価格は2005年から約2倍に上がっているので、僕の肌感覚とあってます。

ただ、土地価格が上昇しているのは東京に限ったことではないのですよ。

地方でも人気の立地では土地価格はちゃんと上がってます。

僕の実家である福井県。人口は全国43位と多くありません。

そんな地方の福井でも、福井市や敦賀市の中心地ではしっかりと土地の価格が上昇しています。

僕の福井の大家仲間も福井市の中心地で土地価格が上昇し、新築アパートの利回りが下がっていると嘆いています。

なので、インフレ時にはしっかりと土地の価格が上がるのだと改めて実感しています。

不動産価格が上昇するもう一つの理由は建築コストです。

物価上昇が建設コストを引き上げ、それが新築の不動産価格に反映されるためです。

前述の通り、新築マンション価格が急上昇しているのは、土地だけでなく、建築コストが上昇している影響が大きいです。

新築マンション価格が高くなれば、人々は手ごろな価格を追い求めて中古物件に移ります。

その結果、中古の不動産に対する需要を高め、中古価格を押し上げています。

さらに、不動産投資は収益性を高める可能性も持っています。

賃貸物件を所有している場合、物価上昇に伴い家賃を引き上げることが可能です。

実際に2023年以降は家賃を上げている大家さんが増えています。

まず物件の希少性が高いファミリータイプの物件から賃料が上がり始めました。

特に東京の2LDK賃貸物件の人気はすさまじく、物件がネットに掲載されると瞬間蒸発しちゃってます。

前の入居者が退去した後に、部屋を内見してから決めようと考えると、全然間に合わないようです。

ほとんどの2LDK物件にノールック申し込みが入っているようです。

これだけニーズが高ければ、大家も家賃を上げますよね。

更にコロナ禍で人気のなかったワンルームタイプでも家賃値上げの波がやってきています。

都内に賃貸用のワンルーム/1Kを所有している大家さんに質問です。次回退去が出た場合、募集家賃を変更しますか?

— JOJO@不動産投資家 (@jojo_felicity) June 11, 2023

実際に僕も都内の1K物件で退去がある度に5%家賃を値上げしていますが、1月以内に入居者が決まっています。

インフレが起きると、不動産価格だけでなく、賃料も上がるのだと実感しています。

インフレ時の不動産投資戦略

インフレ時代には、通貨を不動産に変えておくことが有効です。

通貨の価値は減少しますが、不動産の価値は上昇しますからね。

ただ、どんな不動産でも良いかというと、そう簡単ではありません。

人口減少が本格化する日本においては、残念ながらすべての不動産価格が上昇するわけではないからです。

では、どんな不動産を購入すればよいかというと、ズバリ「賃貸需要が強い」立地にある不動産です。

そして、できれば賃料の上昇が見込めるエリアが良いです。

理由は、不動産価格の上昇に伴い、賃貸経営のための経費も上昇しているからです。

例えば、建築費。

新築のアパート・マンションを建築する際の建築コストは急上昇しています。

僕の体感では、10年前と比べてRCで1.5倍、木造で2倍近く値上がりしています。

木造はウッドショックで建材の価格が上昇し、その後ウッドショックが終わっても高値を維持しています。

原材料の木材の価格は下落しているのですが、木材を加工して柱や板にする際の加工賃が上昇しているため、組み立て前のプレカット状態の価格は高いままです。

また、建築費の中で木材の占める割合は実は20%しかありません。

その他は、バス・トイレ・キッチンに代表される設備費と人件費が占めます。

リクシルやTOTOといった大手設備メーカーは毎年のように値上げを発表しています。

大工さんは高齢化による人手不足で工賃は上昇し続けています。

その結果、建築費は高止まりし続けています。

そのため、今後、収益アパートやマンションを建築する際のコストが上がるのは確実なので、それらを吸収できるだけ賃料を上げることができるかが大切になってきます。

高い賃料を支払える層(公務員や大企業勤務の会社員)が住んでいるエリアは都市部に集中しているため、やはり都市部でないと賃料を上げることは難しいと考えています。

また、新築時の建築費だけでなく、リフォームや原状回復の工事費用も値上がりしています。

僕が頼んでいるリフォーム会社さんは以前はクロスは㎡単価が650円でした。

それが原材料と職人の人件費増のため、㎡単価は800円に値上げしています(まあ、それでも十分安いのですが)。

また、地味に厳しいのが火災保険の値上がりです。

火災保険は2022年の10月に大幅に価格が上がりました。

おおよそ1.3倍程度値上がりしています。

また、今までは10年間の長期契約ができていたのが、最長5年間契約になってしまいました。

その分、1年あたりの価格は上昇しています。

そして、もっとも大きなインパクトがあるのが、金利の上昇です。

日銀総裁が黒田さんから植田さんに変更になりましたが、そのタイミングで金融緩和が終了するという憶測も流れていました。

しかし、今のところ、植田さんも黒田さんの金融緩和を踏襲すると声明を出しています。

ただし、今後、インフレが進行し、日銀・政府ともに悲願であった賃金の上昇が現実のものになれば、金融緩和を終了する時が来るはずです。

そもそも今の日本の金利は世界中で最も低いと言っても過言ではありません。

auじぶん銀行の住宅ローンなんて金利0.2%ですからね。

もはやタダでお金を借りているようなものです。

ただし、この超低金利はいつまでも続きません。

今後、賃金が上昇することになれば、企業は収益を改善するために更なる値上げに踏み切ります。

そして、物価が更に上昇すれば、労働者はストライキを行って更なる賃上げを求めます。

このように、本格的にインフレスパイラルに入る可能性もあります。

そうなれば、日銀・政府は物価高を抑えよるために、金融緩和を終了するでしょう。

これは一足早くコロナから脱却した欧米が、既に金融引き締めに入っていることを見れば、だれでも予見できることでしょう。

このように、今後、賃貸経営にかかわるコストは確実に上昇していきます。

これらのコストを吸収した上で、黒字経営を行う必要がでてきます。

物価上昇の世の中、賃料を上げていけないと賃貸経営は苦しくなっていきます。

この観点からも、賃料を上げることができる都市部での不動産投資が安全だと言えます。

まとめ

インフレ時の資産保全について考えると、不動産投資は魅力的な選択肢となります。

インフレによって通貨の価値が減少し、現金を保有するだけでは資産を守るのは難しいです。

そこで、資産を現金ではなく物に変えることでインフレ時に資産を増やすことができます。

資産価値の保全という意味では、不動産投資に優位性があります。

インフレ時には不動産価格が上昇するだけでなく、賃料の上昇も期待できるからです。

物件選定をする際には、賃貸需要が強い立地の不動産を選ぶことが重要です。

今後、建築費、リフォーム費、火災保険、金利上昇など、賃貸経営のコストが上昇し続けます。

賃貸経営を黒字運営するためにも、賃料の値上げは必要になってきます。

今後、物件を購入する際には、賃料値上げを受け入れることができるほど「賃貸ニーズ」が高いエリアと立地を選ぶことが大切になってきます。

不動産投資コンサルティングのご紹介

『これから本格的に不動産投資を始めたいので、先輩大家に相談したい』

『これから本格的に不動産投資を始めたいので、先輩大家に相談したい』

『不動産投資を始めたけど上手くいかなくて困っている。専門家に相談したい』

こんな風に感じている方には、JOJOが不動産投資コンサルティングを提供しております。

プロのコンサルティングを受けることで、不動産投資を加速したい方におススメです!

不動産コンサルティングメニューを詳しく見てみる>>こちら

収支計算ツールのご紹介

不動産投資で最も大切なことは『儲かる』物件を購入することです。

ただ、物件の利回りや価格だけを見ていても、本当に儲かる物件かどうかは判別できません。

例えば一見、立地が良くて、価格も手頃なので儲かりそうに見えたけど、実際に購入した後に運営経費や税金を考慮すると手残りキャッシュフローが赤字になってしまう物件もあります。

ぶっちゃけネットで検索すると収益不動産は山のように出てきますが、残念ながらほとんどの物件は儲かりません。

儲かる物件かどうかを判別するためには、自分自身で収支シミュレーションを行い、税金を支払った後に残るキャッシュフローの金額を正確に把握する必要があります。

ただ、初心者の方にとって賃貸経営において必要な運営経費を漏れなく計上するのはハードルが高いです。

また日本の税制は複雑なので、収益不動産を購入することによってどれだけ税金が増えるのかを計算するのは至難の技です。

そのため、税金を考慮せずに収益不動産を購入した結果、想像以上の税金を支払うハメになり期待していたキャッシュフローが得られないことも多々あります。

そこで、初心者の方でもカンタンに税引き後のキャッシュフローを計算できるツールを作りました!

Excelを使うことができる方であれば誰でもOKです。

不動産業者から手に入れる販売図面から必要な項目をExcelにインプットするだけで、35年分の税引き後キャッシュフロー及び、売却後の手残り金額が自動計算されます。

印刷すればそのまま銀行に提出できる事業計画書にもなります。

手間をかけずに本格的な事業計画書を作りたいという方にオススメです!

JOJO収支計算ツールを詳しく見てみる>>こちら

関連記事

建築費が上がり続ける理由を解説しています。

不動産投資+好きな仕事でFIREする方法を解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。