不動産投資を始めたいけど借金するのが心配だと思ってませんか?

不動産は一生の買い物の中でも一番高い買い物。

しかも収益物件の場合は、数千万~数億円する場合もザラにあります。

現金で買える人は少ないので融資を受けて購入することになるのですが、買った後に借金が返済できなくなるような事態に陥るのは避けたいですよね。

今回は、不動産投資において積極的に融資を活用することのメリットと、融資を受けても問題ない物件の見極め方を解説します。

- 不動産投資で失敗したくない方

- 借金をして収益不動産を購入するのが不安な方

- 不動産投資で融資を使うメリットを知りたい方

どうして借金するの? レバレッジ効果を解説

どうして不動産を購入する際に借金をするのか?

もちろん高額な不動産を購入するためには自己資金(現金)が足りないという事情もあります。

ただし、数億円もの現金を持っている富裕層の中にはわざと現金を使わずに融資を受けて不動産を購入する人も多いです。

なぜか?

それは融資を受けた方が資金効率が高いからです。

つまり、少ない現金(自己資金)でより多くの利益を稼ぐことができます。

これを借金のレバレッジ効果といいます。

レバレッジ効果とは「テコの原理」のことです。

テコを使えば小さな力で重い荷物を持ち上げることができますよね。

不動産投資の世界では、小さな自己資金(現金)でより大きな物件を購入し、より大きな利益を上げることをいいます。

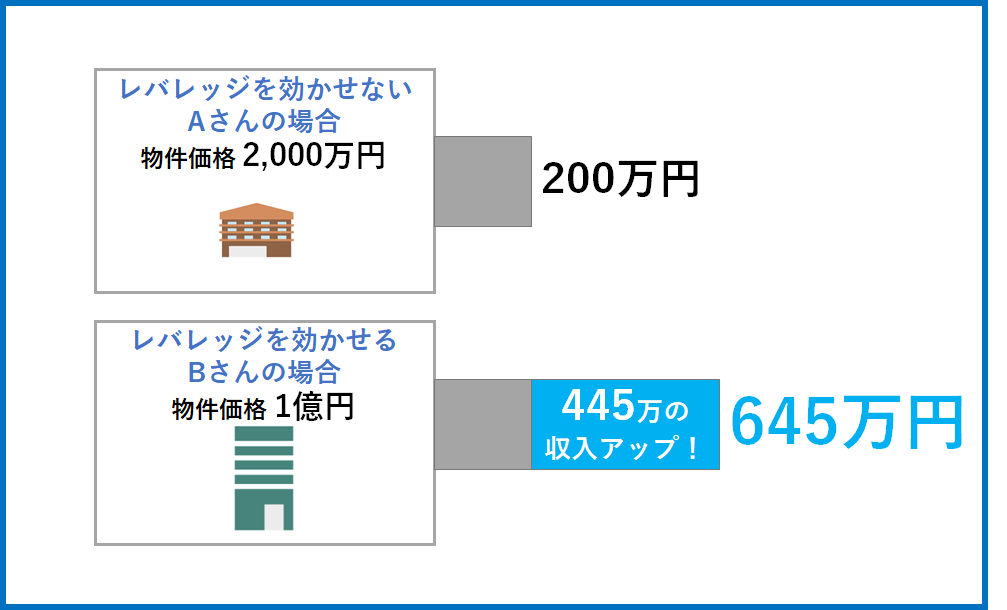

レバレッジを効かせない場合

例えば不動産投資家が二人いるとします(AさんとBさん)

現金派のAさんは利回り10%、2,000万円の一棟アパートを現金で購入します。

その場合Aさんの年間の収入は

年間家賃収入 = 2,000万円 x 10% = 200万円

※実際には修繕費や税金が発生しますが、今回はわかりやすくするため割愛します。

レバレッジを効かせる場合

一方でローン活用派のBさんはローンを組んでより大型の利回り10%、1億円のマンションを購入しました。

頭金として2,000万円を入れて、残り8,000万円を銀行から借り入れました。

その場合Bさんの年間の収入は

年間収入 = 1億円 x 10% = 1,000万円

Bさんの場合銀行からお金を借りているため、毎月返済を行う必要があります。

Bさんは金利2%、返済期間30年の条件で8,000万円の融資を受けています。

その場合の返済額は

年間返済額 = 355万円

家賃収入からこの返済を差し引くと、実質の年間収入は

実質年間収入 = 1,000万円 - 355万円 = 645万円

※元本の返済は資産の増加を意味するため、実質的には収入増加を意味しますが、ここではわかりやすくするために年間収入=キャッシュフロー(現金手残り)としています。

よって、年間の収入は

- 現金派のAさん 200万円

- ローン活用派のBさん 645万円

となります。

レバレッジを効かせることによって3.2倍の収入を得ることができるわけです。

借金が怖い理由 逆レバレッジ効果とは

このように借金のレバレッジ効果を使うことによって大きく収益アップを行うことができますが、その一方でデメリットもあります。

それが逆レバレッジ効果と呼ばれるものです。

つまり借金をしていることによって、逆に収益性が大きく下がることを言います。

次の2つの条件下において逆レバレッジ効果が出てきます。

金利が急上昇するパターン

基本的に投資家が金融機関から融資を引く場合は変動金利であることが多いと思います。

変動金利のほうが金利が安いですからね。

僕も収益物件はすべて変動金利で借りています。

先ほどの例ですと金利が2.0%でしたが、仮にインフレが進行して金利が急上昇して8%になることを想定してみましょう。

この場合年間の返済額は355万円→515万円にアップします。

そのため、実質年間収入は逆に645万円→485万円にダウンします。

このように金利が上昇するとレバレッジが効いている分だけ収入が減少してしまいます。

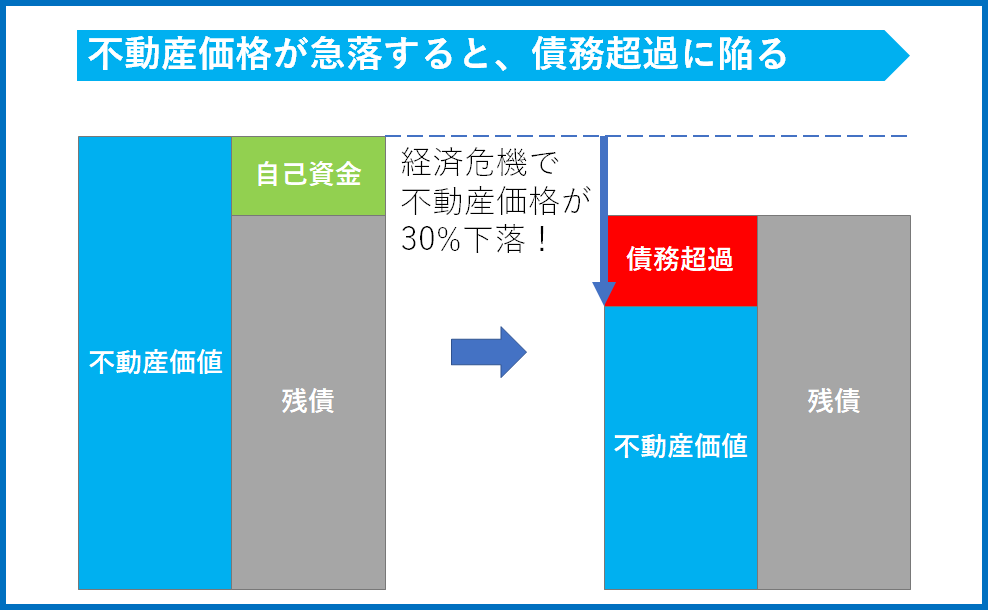

物件価格が下落するパターン

基本的に不動産価格というのは買った時がピークであることが多いです。

なぜならば建物は時間が経つにつれて古くなり、価値が減少していくからです。

最近は都内のマンション価格が毎年上がり続けるという市況ですが、これはアベノミクスから継続されている大幅な金融緩和が生んだ一時的なバブルだと考えたほうが適当です。

実際に金融緩和の恩恵を受けているのは東京、大阪、名古屋といった大都市が中心であり、その他大半の不動産価格は横ばいか下落しているというのが実態です。

そのため、僕は基本的に不動産価格は時間の経過とともに下がり続けるものだと考えています。

緩やかに価格が下落していくのであればよいのですが、リーマンショックのような経済危機が起きて一気に価格が下落する場合は要注意です。

なぜならばあまりに物件の価値下落スピードが早いと、物件価値よりも残債の方が大きくなるケースが起きるからです。

つまり、物件を売却しようとしても、売却価格よりも残債の方が大きいため、売りたくても売れないという状態になります。

例えば先ほどの例では1億円の物件に8,000万円の融資を受けて購入しています。

その直後、経済危機が起きて物件価格が30%下落して7,000万円になったとします。

残債は8,000万円残っていますから、物件を売っても借金が返せない状態になります。

この状態を債務超過と呼びます。

このようにレバレッジは諸刃の剣であることがおわかりいただけたと思います。

金利が低く、全体的に不動産価格が上昇している市況では正の効果が出て大きな収益を稼ぐことができます。

一方で金利が上昇し、不動産価格が下落する市況では負の効果が出て収益が下がります。場合によっては債務超過に陥り銀行から一括返済を求められるリスクも出てきます。

借金で購入して良い物件のポイント

次に借金をして購入しても良い物件のポイントを解説します。

次の2つのポイントを押さえれば借金をして購入しても問題ないと考えます。

十分なキャッシュフローが出る

十分なキャッシュフローが出ていれば金利が上昇して返済額が増えても賃貸経営を続けていくことが可能です。

つまり、家賃収入に対する返済比率を下げることが重要です。

僕の経験上、返済比率は最低60%以下に抑えることが望ましいです。

返済比率50%以下に設定できると安全圏といえます。

返済比率を下げるための方法は3つあります。

- 高利回りの物件を買う

- 金利が低い金融機関を使う

- 返済期間をできるだけ長く設定する

1番目の高利回りの物件を買うことができればベストです。

ただ、最近は不動産投資に参入するプレイヤーが増えているため収益不動産の価格が高止まりしています。

1都3県のようなある程度賃貸ニーズが高いエリアで10%を超えるような高利回り物件を探すのは結構大変です。

特に初心者のうちは不動産業者とのパイプも無いため未公開の相場よりも安い物件を仕入れるのは非常に難しいです。

そのため、高利回りの物件を買えない場合は金利を下げ、かつ返済期間を伸ばす方法を取ります。

まず金融機関によって金利はかなり変わります。

0.5%程度で貸してくれる都銀もあれば、4%近くの金利を設定しているノンバンクもあります。

簡単にいうと、不動産投資家の属性や資産背景が良いほど金利が低い銀行から融資を引くことが可能です。

収入のような属性はすぐに変えれないと思いますので、頑張って貯金して頭金を貯めましょう。

手元現金が厚ければ地銀や信金といった比較的金利が低い銀行から借りることができます。

次に返済期間の伸ばし方です。

返済期間は基本的に建物の残存耐用年数以内となります。

建物の構造別の耐用年数は次の通りです。

参考:建物構造別の法定耐用年数

| 木造 | 22年 |

|---|---|

| 重量鉄骨 | 34年 |

| 鉄筋コンクリート(RC) | 47年 |

そのため、できるだけ長い返済期間を設定したい場合は、耐用年数の大きな重量鉄骨やRC構造のマンションを狙います。

もしくは木造でも新築・築浅の物件であれば返済期間を長く設定することが可能です。

土地値が大きく下がらない立地

次の借金をして購入しても大丈夫な物件の条件として、「土地値が大きく下がらない立地」であることが必要です。

先ほど述べたように、基本的に日本の不動産価格は将来的に下落していきます。

これは少子化が進み、空き家が増え続けている現状を見れば火を見るより明らかです。

今は金融緩和の影響で都心の不動産価格が上がり続けていますが、どこかで金融緩和は終わり、不動産価格は下落に転じると思います。

そのため、不動産価値よりも残債が多くなってしまう債務超過を避けるためには、できる限り不動産価格が下落しない立地の物件を購入することが大切です。

高利回りの物件を追い求めていくと、だいたい地方や郊外の物件になると思います。

地方の中でも人気のエリアというのは存在していて、そのような立地にある物件であれば大きな心配は必要ありません。

ただ、不人気エリアの物件を購入してしまうと、土地の価値は年々下がっていきます。

不人気エリアでは人がどんどんと流出します。

人口密度が一定数を下回ると行政が基本インフラ(電気、ガス、水道、医療、教育等)を維持するだけの税収が確保できません。

最悪のケースだと自治体が開発自体を規制してしまって、完全なゴーストタウンになる可能性があります。

そうなると不動産価格はゼロです。

固定資産税を支払い続けないといけないという意味ではマイナスですね。

そのため、地方及び郊外にある高利回り物件を購入する場合には注意が必要です。

その点、将来的にも人口が維持できる都市部にある物件の方が地価下落リスクは少ないといえます。

もちろん東京でも足立区や葛飾区は既に人口減少が始まっており、都市部だから必ず安心とは言えないのですが、それでも地方都市よりは将来的に人口が維持できる可能性が高いです。

つまり大きく土地値が下がる事態は避けられる可能性が高いといえます。

将来的に土地ニーズがあるエリアかどうかを判断する一つの指標としては路線価が使えます。

路線価とは国税庁が相続税を算定するために設定している標準土地価格のことです。

路線価が10万円以上ある場所であればある程度土地のニーズが高いと判断できます。

一方で路線価が10万円未満、もしくは路線価自体が設定されていないエリアの場合はそもそも土地へのニーズが少ないために価格が低いと判断できます。

借金して購入して良い物件のまとめ

以上をまとめて考慮すると、次の3つのポイントを抑えている物件を探していくことが望ましいです。

- 利回りがある程度高い

- 金利が低く、返済期間も長い融資を引くことができる

- 将来的に土地値が下がらない

もちろん3つ全てを完全に満たす物件はなかなか見つかりません。

そんな相場よりも安いお宝物件があれば不動産業者が一番に買ってしまって、利益を載せて相場価格に引き直して転売するからです。

そのため実際には3つの要素をできるだけ満たしている物件を自分なりに妥協して買っていくことになります。

そう考えると、例えば首都圏であれば一都三県のある程度土地値があるエリアで、利回りはそこまで高くないけど築20年程度の鉄骨・RCマンション、もしくは築10年程度の木造アパートを購入していくのが現実的な戦略となります。

もちろん地方でも利回り20%を超えるような超破格の条件で安く物件が買える場合は問題ありません。

実際に信じられないような高利回りで物件をバンバン購入して成功されている地方の大家さんも沢山います。

ただ、首都圏に住んでいる一般の投資家が何の土地勘もない地方で優良物件を仕入れるのはかなり難易度が高いですし、非常に労力がかかります。

その点では、近隣の一都三県の中である程度リスクを抑えられるような物件をコツコツと買い増して規模を大きくしていくのが再現性が高い手法だと思います。

オススメnote(記事)

【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

ローン借り換えを活用して不動産投資向け融資の金利を1.5%に下げた体験談を説明しています。

初心者の方向けに区分マンション投資の必勝法を解説しています。

区分マンションを10年で15部屋購入しセミリタイヤした体験談

割高な家賃設定になっているダメ物件の見極め方を解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。