収益不動産や自宅を買うなら資産価値の高い東京で買いたいと思う人は多いです。

僕自身も東京で大家をやっておりアパートを4棟と戸建を所有しています。

将来的な売却価値(リセールバリュー)を考えるとやっぱり東京の不動産は魅力的なんですよね。

コロナでようやく東京の不動産価格も下がるかと期待していた人も多いと思いますが、残念ながら現実は逆に上がっています。

『東京に不動産が買いたいけど、価格が高くて買えない』

『コロナで景気が悪化しているはずなのに、なぜ東京のマンション価格はさがらないのだろう?』

こんな悩みや疑問を抱いている方も多いと思います。

そこで、東京の大家歴10年のJOJOが東京の不動産(マンション)が高値でも売れまくっている理由を徹底解説したいと思います。

最初に結論を書きます。

東京の不動産が売れまくっている理由は次の5つです。

- 東京でマンションを買う人は半分投資目的

- コロナ後もオフィス出社文化は残るため都心ニーズは根強い

- 一棟モノには融資がでないが、区分にはフルローンが出てる

- 外国人投資家は内見せずに都心区分マンションを買い漁っている

- コロナ融資のおかげで売り物件が少なく、価格が高止まりしている

それでは、わかりやすく解説していきましょう!

- 今後、東京で不動産(収益物件、自宅)を買いたいと思っている方

- 東京の不動産マーケットの将来予測を知りたい方

東京のマンションが売れている

最近、東京のマンションが売れています。

とりわけ投資用の投資用区分マンションが爆発的に売れてますね。

投資用区分マンション大手の『シーラ』社長である杉本さんがツィッターで次のように投稿して話題になりました。

弊社の歴史上初、売れ過ぎて在庫が無くなり、11年間貯めて来た保有物件を放出する事になりました。

金融機関や関係者の皆様には急な返済でご迷惑をお掛けしますが、何卒お許し下さい。

仕入れを助けてもらったグループのガーネット、そしてお客様には感謝ですが、セールス部門には申し訳ないです。— 杉本宏之 (@sugimotosyla) April 2, 2021

販売用の投資用新築区分マンションを全て売り切ってしまって、売り物がなくなってしまったようです。

そのため、自社で賃料収入を得るために保有していた区分マンションを中古として販売することにしたようです。

相変わらずコロナ禍は続いていますが、区分マンション業者は景気良いみたいですね。

投資用の区分マンション以外の実需用ファミリーマンションも負けずに販売は好調です。

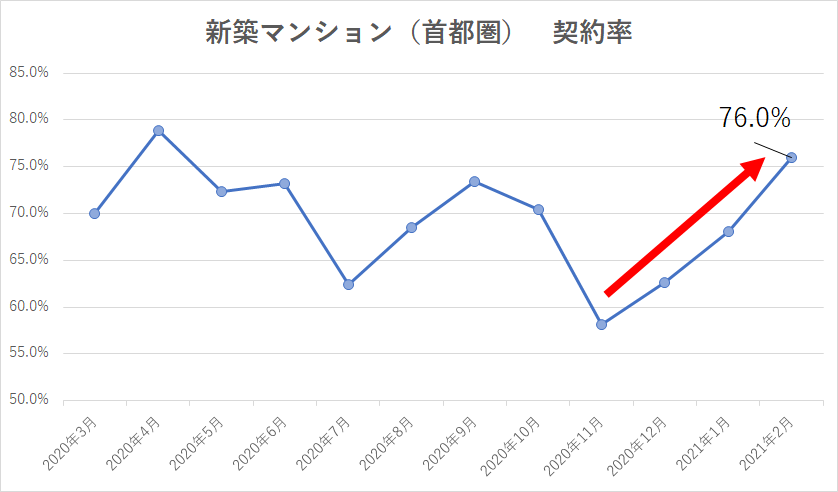

首都圏の新築マンションの契約率(2021年2月)は76%と3ヶ月連続で上昇しています。

出典:不動産経済研究所

契約率が70%を超えるとマンションの販売は好調だといわれています。

コロナの新規感染者数が急増していた11,12月は契約率は低迷していましたが、感染者数が落ち着いてきた2月には以前の勢いを取り戻しています。

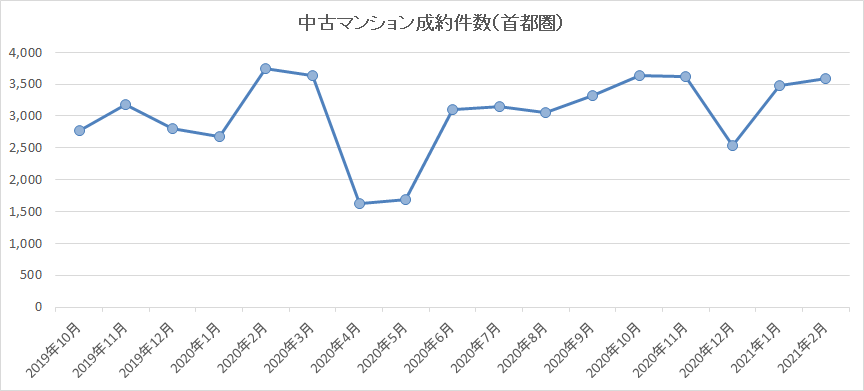

このように新築マンションの販売は好調なのですが、中古も負けじと好調です。

出典:東日本不動産流通機構

首都圏の中古マンションの成約件数はコロナ前の水準を上回って推移しており、非常に高い水準を維持しています。

首都圏では新築も中古もマンションが売れまくっているということがおわかり頂けたと思います。

マンション価格も高い

このように販売が好調だと売る側も強気の価格設定をします。

つまり、マンションの価格も上がり続けています。

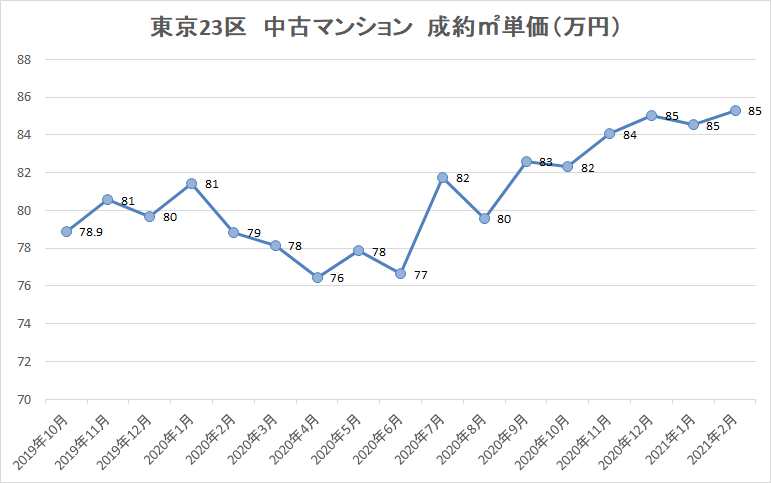

例えば東京23区の中古マンションの㎡単価もコロナ前の水準以上に上昇しています。

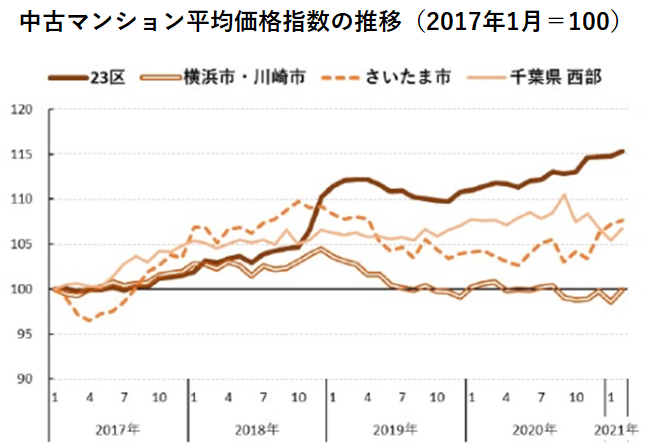

出典:東日本不動産流通機構

特に東京23区の中古マンション価格の上昇は首都圏の他のエリアと比較しても際立っています。

出典:アットホーム 調査データ

2017年と比較すると東京23区の中古マンション価格は15%も上昇しています。

東京寄りのさいたま市や千葉西部の価格上昇率は5%程度であり、横浜・川崎に至ってはゼロ成長です。

東京23区の価格上昇圧力が飛び抜けて強いことが理解できます。

収益物件の利回りも低下

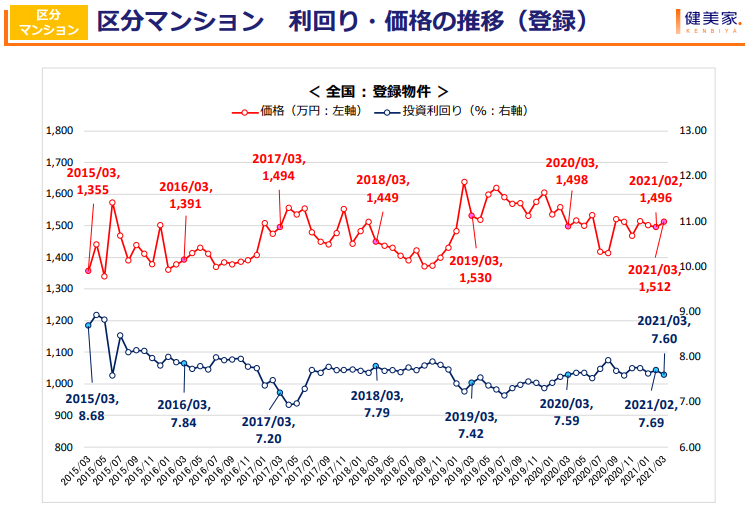

不動産投資の観点で大切な指標である利回りの推移も見てみましょう。

区分マンションの利回りも低下傾向が続いています。

日本全国の平均利回りでも7.6%しかありません。

東京23区に限って築浅の区分マンションを検索してみると、平均利回りが4%程度であることがわかります。

利回りが4%を切ると、フルローンを組んで購入した場合にキャッシュフローがマイナスになります。

つまり、フルローンで東京の区分マンションを購入した場合、毎月投資家の持ち出しが発生することになります。

90年代バブルの時も似たような状況でした。

マンション投資は毎月数万円の持ち出しを行いながら資産を形成していくものでした。

キャッシュフロー目当てでマンション投資を行う人は皆無でした。

なぜ東京のマンションが売れまくるのか

では、どうして東京のマンションがここまで高値でも売れまくるのか。

僕は5つの理由があると考えます。

- 東京でマンションを買う人は半分投資目的

- コロナ後もオフィス出社文化は残るため都心ニーズは根強い

- 一棟モノには融資がでないが、区分にはフルローンが出てる

- 外国人投資家は内見せずに都心区分マンションを買い漁っている

- コロナ融資のおかげで売り物件が少なく、価格が高止まりしている

東京でマンションを買う人は半分投資目的

僕の知人の中にも最近東京でマンションを購入する人が沢山います。

大手メーカーに勤務する知人は大崎駅徒歩5分の中古のタワーマンションを1億円以上で購入しました。

外資系企業に務める知人は目黒駅徒歩3分の中古マンションを1.2億円で購入しました。

どちらの知人も夫婦ともに大手企業の正社員です。

いわゆるパワーカップルですね。

このように生活に余裕があるアッパーミドル層が自宅を購入する場合、都心のマンションを選ぶことが多いです。

彼らに『いくら夫婦共働きといっても、1億円以上もするマンションを購入するのは怖くないないの?』と聞いてみました。

彼らの答えは次の通りでした。

『日本の人口は今後も減少していくから郊外に家を買っても資産価値が下落するだけ。今後も人口が減らない東京、特に都心でないと怖くて買えない』

『確かに毎月のローン返済はキツイけど、将来的に値上がりすることを考えれば毎月コンクリート貯金してるのと同じ。半分投資目的で買ってる。』

このように彼らは居住性よりも資産性を重視して都心のマンションを選んでいます。

別の言い方をすると、彼らはマンションに住みながら投資しているともいえます。

住宅ローンであれば0.5%程度の超低金利で35年間の融資を組むことができます。

しかもフルローンで購入することも可能です。

正直、住宅ローンは最強の融資商品です。

一般人がこれより良い条件で融資を組むことは不可能です。

僕のような不動産投資家が投資用の区分マンションを購入する場合、金利は1.5%以上必要になりますからね。

このように考えると都心のマンションを購入するということは、住宅ローンを使って1億円以上の投資商品を購入するのと同じ効果が得られます。

コロナ後もオフィス出社文化は残るため都心ニーズは根強い

『とはいっても、コロナでテレワークが定着したから、都心に住むニーズは減るんじゃないの?』

このように考える人もいるかもしれません。

僕もコロナが始まって大手企業が続々と完全テレワークにワークスタイルを変えているのを見て同じような感想を持ちました。

ただ、最近はコロナが終われば、オフィス勤務に戻る企業が多いことがわかってきました。

既にワクチン摂取が先行しているアメリカやイギリスでは、フェイスブックやUberといったIT企業達が徐々にオフィス勤務を解禁しています。

彼らIT企業はやろうと思えば完全テレワークを継続することも可能なのですが、それでもやはり一部の業務についてはオフィスの方が適していると考えています。

そのため、コロナ後は大半の企業が今後はオフィスとテレワーク勤務を組み合わせたハイブリッドモデルに移行すると考えられています。

ITインフラ環境が乏しい中小企業に至っては大半の企業がオフィスワーク主体に戻るでしょう。

そう考えると、コロナが完全に収束した後でも都心のオフィス近くに住むというニーズは相変わらず高いと予想できます。

また、都心にはオフィスだけでなく、他の様々な機能が集積されています。

官公庁、教育機関、美術館・博物館といった文化施設、そして何よりもオシャレなレストランやクラブといったエンターテイメント施設。

これらの施設は相変わらず都心に集積しています。

特に教育機関については、都心が圧倒的に優位です。

中学、高校、大学の有名校のほとんどは都心に立地しています。

親世代が都心のオフィスに通勤するのと同じように、子供世代も都心の学校に通うわけです。

家族全員が都心に通うのであれば、都心に住んだほうが合理的です。

一棟モノには融資がでないが、区分にはフルローンが出てる

話を不動産投資に戻しましょう。

今、どの金融機関も不動産投資向けの融資には消極的です。

ただし、区分マンション投資を除いては。

今、一棟モノのマンションやアパートに対しては非常に融資が厳しいです。

フルローンが出ることはまずなく、頭金2~3割を求められることも普通です。

僕は今新築アパートを建築中ですが、頭金は20%以上入れています。

一方で区分マンションにはフルローンを出してくれる金融機関が沢山あります。

しかも金利は1%ちょっとで非常に低金利です。

金融機関が一棟モノへの融資を絞っているにも関わらず、区分マンションへの融資が積極的なのには理由があります。

一棟モノのマンションやアパートは規模が大きくなります。

融資を受けて一棟モノを購入する場合、毎月の返済額も大きくなります。

サラリーマンの給料を超える額の返済金額になることも珍しくありません。

そのため、万が一、賃貸経営に行き詰まった場合に、サラリーマン投資家はなす術がありません。

一方で区分マンションは一棟モノに比べると規模が小さくなります。

都心の区分マンションでも3,000万円以下で購入することができます。

フルローンを組んだとしても毎月の返済額は10万円以下に抑えられます。

もちろん入居者がいる間は家賃収入で返済を行います。

万が一退去が発生したとしても、年収700万円以上あるサラリーマンであれば毎月10万円くらいであれば給料やボーナスから補填できるレベルです。

空室が続いたとしてもある程度の年収があるサラリーマン投資家が返済できなくなるリスクは少ないといえます。

また、都心の区分マンションであれば家賃設定さえ間違えなければ高い稼働率を維持することはさほど難しくありません。

初心者のサラリーマン投資家でも賃貸経営する難易度は低いです。

金融機関はこれらの事情を鑑みて、サラリーマンが都心の投資用区分マンションを購入する場合にはフルローンを出しています。

フルローンが出れば不動産を買うハードルはぐっと下がります。

多くのサラリーマン投資家がフルローンが出る都心の区分マンションに殺到したため、価格も上昇を続けているわけです。

外国人投資家は内見せずに都心区分マンションを買い漁っている

コロナを機会に世界中の政府が積極的な財政出動を行い、中央銀行が前代未聞の金融緩和を続けています。

その結果、世界中の富裕層の資産は急拡大しています。

富裕層のマネーの一部が東京の区分マンションに流入しています。

現在外国人投資家は来日することができません。

つまり日本の不動産を購入したいと思っても、実物を見ることができないわけです。

一棟モノのマンションやアパートを購入する場合は、実物を見た上でないと怖くて買えませんが、区分マンションは違います。

大手ディベロッパーが維持管理を請け負っている区分マンションであれば建物自体が傷んでいるリスクは少ないです。

一般的に区分マンションを投資する場合は、部屋の中だけを見て気に入ったら購入することも多いです。

部屋の中だけであればオンライン内見で済ませることも可能です。

実際に来日できない外国人投資家の中にはオンライン内見だけで投資用の区分マンションを購入している人が増えています。

もしくは日本に住んでいる知人に代わりに部屋の中を見てもらって、特に問題がなければ信用して購入するケースも多いです。

このように区分マンションであれば実物を見なくてもある程度リスクを抑えられるため外国人投資家の購入ニーズが高い状態が続いています。

コロナ融資のおかげで売り物件が少なく、価格が高止まりしている

今日本では、政府が中小企業の破綻を防止するために、コロナ対策向け融資をジャブジャブだしています。

ぶっちゃけ前年から売上が下がっている全ての事業者がほぼ無利子の融資を簡単に受けることができます。

そのおかげで、2020年の倒産件数は少なくなっています。

帝国データバンク調べで2020年の倒産件数は7809件だった。対象は負債1000万円以上の法的手続きによる倒産だ。00年以降で2番目に少なく、特に新型コロナウイルスの国内感染が広がってから減少傾向が顕著になった。

出典:日経産業新聞

倒産が少ないということは、資金繰りに困っている企業が少ないともいえます。

リーマンショックの後では資金繰りに困った企業や個人が保有していた不動産を一斉に売りに出しました。

そのため、需要よりも供給が増えたたために不動産価格が急落しました。

2009年当時の収益不動産の販売図面を見ていると今となっては嘘のような好条件が記載されています。

例えば秋葉原駅徒歩3分、築15年の商業ビルが利回り10%で売りに出されていました。

それでも当時は買手がつかなかったのです。

今であれば同条件の物件であれば利回り2~3%でも売れると思います。

リーマンショック後と違って今は資金繰りに困った企業の投げ売りがありません。

というより、不動産を売却しようとする人がほとんどいないと言っても過言ではありません。

どの不動産業者も『買い手はたくさんいるのに、売り物件がない』と嘆いています。

売り物件が少ないため、価格が落ちません。

特に区分マンションは前述の通り今でも融資が積極的に出ているため、価格が落ちるどころか上昇しています。

コロナが終わっても不動産価格の上昇は続く

最後にコロナが収束した後の不動産市況を予想してみます。

僕は、不動産価格の上昇は今後も続くと考えています。

先ほど企業の資金繰りが上手くいっているため、売り物件が少ないといいました。

コロナ融資を受けている企業の多くは据置期間5年間を選択しています。

つまり5年間は借金の返済をしなくても良いわけです。

借金の返済が始まるまでは資金繰りに問題が起きない企業も多いでしょう。

そのため、これから5年以内は今まで通り売り物件が少ない状態が続くと予想できます。

一方で、ワクチン接種が進めばコロナはいずれ収束します。

コロナが収束して経済が正常化すれば確実に景気が回復します。

しかもアメリカはバイデン政権になってから200兆円を超す経済対策を始めました。

200兆円ものお金が実際に一般家庭にばら撒かれるわけですから、景気が良くならないわけがありません。

というより、景気は過熱するでしょうね。

アメリカが好景気に突入すれば、日本の輸出企業を中心にその恩恵に預かります。

遅かれ早かれ日本も同様に景気が回復し、加熱していくでしょう。

そして、東京の不動産を購入したいと考える投資家はますます増えると思います。

外国人が自由に来日できるようになれば、観光需要も復活するでしょうし、投資用の不動産もバンバン売れるでしょう。

こうして景気が加熱していけば、いずれは中央銀行が金融引締めを行うでしょうが、それも早くて2024年以降と予測されています。

実際にFOMC(連邦公開市場委員会)は「2023年まで2%程度のインフレ率が続いても利上げ開始には至らない」との見解を示しています。

FRBの金融政策が今後のアメリカ景気を支える構図はしばらく変わらないでしょうね。

金余りによる宴は少なくともあと3年は続くということです。

まとめ

では、僕たち不動産投資家はどのように立ち回れば良いでしょうか?

投資家の中には今後不動産が暴落するのを待っている人もいるでしょう。

ただ、いつ暴落が来るかは誰にもわかりません。

暴落を待って何も行動を起こさない機会損失の方が大きいのではないでしょうか。

そのため、僕は今後も不動産をコツコツと買い増して行く予定です。

ただ、景気過熱の後には必ず暴落がやってくるのは歴史が証明していますから、無理な投資は行いません。

しっかりと頭金を入れて、キャッシュフローを確保しながらリスクを限定しながら買い増していく作戦です。

万が一不動産が暴落するような緊急事態に陥っても、キャッシュフローが確保できていれば売らずにホールドすることができます。

あと、築年数が古い物件を持っている人は資産の組み換えのチャンスが来ると思います。

景気が回復していけば今まで以上に不動産価格は上昇します。

そのタイミングで築古物件を売却して、流動性が高い築浅物件に資産を組み替えることで賃貸経営リスクを減らすことが可能です。

過度なリスクを取ることは避けるべきですが、行動しないことが一番リスクが高いと思います。

常に頭をフル回転させながら一歩ずつ前に進んでいきたいですね。

オススメnote(記事)

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

noteを読む>> 【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

noteを読む>> 不動産投資でフルローンを引く裏技

関連記事

不動産を高く売るコツを解説しています。物件の種別ごとに最適な売却戦略を立てることが大切です。

初心者の方向けに区分マンション投資の必勝法を解説しています。

モゲチェックを使って不動産投資向け融資の金利を1.5%に下げた体験談を説明しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。