こんにちはJOJOです!

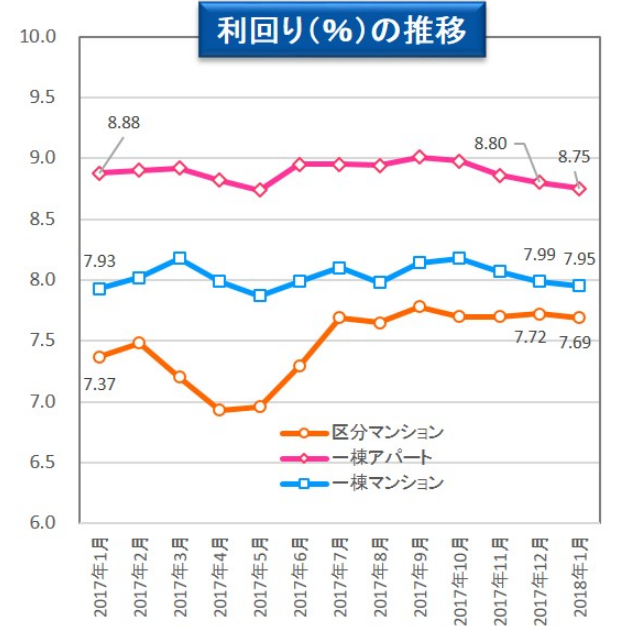

先日健美家さんから2018年1月の収益物件の表面利回りの推移が発表されましたね。

不動産価格は高い高いと言われ続けて早3年くらいになりますが、まだ超絶高いです!

利回りも低下し続けてまして、過去最低水準にまで下がってます。

出典:健美家公式サイト

これから不動産投資を始めようと考えている人にとっては、今が本当に買い時なのか迷いますよね。

金融機関の融資は確実に厳しくなってきている

今まで不動産価格が高騰している理由としては、金融機関が不動産投資向けの融資に積極的だったことが挙げられます。

不動産投資なんてやったことのないサラリーマンに、1億、2億円する物件をフルローン融資が簡単に出ていました。

というより、一部の地銀は不動産業者と結託して、積極的にフルローン物件を初心者に売り込んでいましたから。

そのため、少し前まで不動産の書い手が沢山いたので、不動産価格は上がり続けました。

でも、2017年の後半あたりから融資情勢に変化が生じています。

僕も2017年はいくつも買い付けを入れましたが、どれも融資で失敗しました。

今まで不動産投資に積極的だった地銀に融資を打診しても、フルローンはおろか、頭金3割あっても断られるケースがありました。

また、最近では最も不動産投資向けの融資基準が緩いと言われていたスルガ銀行がシェアハウス大手スマートデイズへの融資を打ち切ったことが話題になりました。

そのため、今の融資情勢としては、中古も新築もどれも融資がつきにくいという状況だと思います。

融資が厳しい割には不動産価格は下がらない

融資が厳しくなってきているので、当然不動産を購入できる買い手のボリュームも減っています。

そのため、ニーズが減る=価格が下がるという動きが出ると思われます。

僕も融資が厳しくなってきたので、少しは不動産価格が安くなって買い場がやってくるかな?なんて期待していました。

でも、実際は、冒頭で述べたように不動産価格は下るどころかむしろ微増しています。

そして、利回りは下がり続けています。

買い手不在にも関わらず、売り手の価格が下がらないのです。

いったいこの不可思議な状況は何なのでしょうか?

売主は強気

価格が下がらない理由の一つとして、売主が非常に強気だと言うことです。

現在、融資が厳しくなってきていますけど、売主の中にはまだまだこれから不動産価格が上がるだろうと考えている人が多いです。

その最大の要因は2020年の東京オリンピックまでは東京の不動産価格は下がらないと考える人が多いです。

また、アジアを中心として日本を訪れる外国人観光客数はうなぎ登りに増えています。

2017年には2869万人を突破したようです。

そのため、東京だけでなく、大阪や京都までホテルが外国人観光客で溢れかえっています。

そのニーズを見越して、様々な企業がホテル用地を買収し、どんどんとホテルを新築しています。

そのため、土地の値段も一本調子で上がり続けています。

こんな調子ですから、売主としても「まだまだ高く売れるだろう」と思って、売り出し価格を下げないのです。

賃貸経営に行き詰まっている投資家も増えてはいるが

また、現在、アパート経営に失敗して、すぐにでも不動産を売却したいと考えている投資家が少ないという事情もあります。

不動産価格が高騰しているここ数年の間に収益物件を購入した方の中には、賃貸経営に苦戦している人も出てきています。

特に地方のRC物件をフルローンで購入した投資家の中には、予想以上に空室が増えて毎月のキャッシュフローが赤字になっている投資家も増えてきていると聞きます。

では、そんな賃貸経営に苦戦している人たちが収益不動産を投げ売りしているかというと、どうやらそうでもありません。

それは、銀行が賃貸経営で失敗している投資家を延命させているからです。

金融庁から不動産投資家を保護するように命令が出ている

現時点でも、かなりの数の不動産投資家が賃貸経営で苦戦しています。

一昔前ですと、賃貸経営が苦しい不動産投資家に対して、銀行は容赦なく売却を迫ったり、抵当権の行使を行っていました。

つまり、融資の支払いができなくなった不動産投資家は銀行から切り捨てられていたのです。

でも、最近の事情はかなり違います。

それは、国から銀行は中小企業である不動産投資家を保護するように指示が出ているからです。

これは、そもそも金融円滑化法にその起源を遡ることができます。

金融円滑化法とは

リーマンショックが起きた直後は、銀行が一斉に貸し剥がしを行いました。

少しでも経営環境が悪化しそうな企業に対しては容赦なく融資を引き上げようとしたのです。

そのため、このままでは多くの中小企業が潰れてしまうため、当時の政府は中小企業保護のために金融円滑化法という法律を制定しました。

この金融円滑化法は中小企業や住宅ローンの金銭債務の支払いについて、返済困窮者が希望すれば一定期間猶予することを義務付けるものでした。

つまり、返済が厳しくなった不動産投資家に対して、返済を一時的に無しにしてあげるよというなんとも借り手にとって優しい法律です。

この法律の効果は著しく、2009年の法律制定後、中小企業の倒産件数は一気に減少しました。

この金融円滑化法はH25年に失効しているのですが、金融庁は失効後に中小企業の倒産を急増させないために、同じような要請を金融機関に対して継続して行っているのです。

例えば、昨年末に金融庁から各金融機関に対して以下の要請が出ています。

年末における中小企業・小規模事業者に対する金融の円滑化について(要請)

この文章の中に以下の記述があります。

中小企業・小規模事業者の資金繰りに支障が生じないよう、中小企業・

小規模事業者から相談があった場合は、その実情に応じてきめ細かく対応

し、適切かつ積極的な金融仲介機能の発揮に努めること。

簡単に言うと、返済が厳しいと中小企業から相談されたら、リスケしたり、返済を一時的に猶予したりして、中小企業を延命させなさいと要請が出ているのです。

銀行にとっても破綻させないほうがトク

しかも銀行にとっても、不動産投資家が破綻しないほうがトクです。

不動産投資家が破綻すると、銀行はその債権を回収しないといけません。

担保を取っているとは言え、昨今は融資基準が緩いまま貸出をしていたので、十分な担保価値がある不動産ばかりではありません。

そのため、いざ競売にかけたとしても、債権額の1/3程度しか回収できないことがほとんどです。

また、実際に競売にかけると、当然会計上も貸倒れ処理をしないといけません。

金融機関は貸倒れ率を金融庁に厳しくチェックされており、貸倒れ率が高い銀行は金融庁に指導されます。

そのため、金融機関にとっても、できる限り破綻を避けたいという事情があります。

第一破綻さえしなければ、不動産投資家は返済を続けてくれます。

返済が厳しくなった場合には、ほとんどのケースで融資期間を延長します。

つまり、融資期間30年だったところを、50年とかに増やす訳です。

すると、毎月の返済金額は大きく減るので、不動産投資家も返済を継続できます。

こうして、生かさず殺さずで少しずつでも利息と元本返済がされていたほうが銀行にとってもトクなのです。

不動産投資家にとっても、破綻は避けたい

そして、不動産投資家側にとってみても破綻はできる限り避けたいもの。

実際に、不動産投資家の中には一部上場企業の高属性サラリーマンであったり、弁護士・会計士といった士業の方が多くいます。

そのような方は社会的な信用を失うことを恐れて、自己破産をできるだけ選択しません。

特に弁護士や会計士といった士業は、一度破産するとしばらくの間は業務停止処分になるので、致命的です。

そのため、破綻するよりは、融資期間を延長(リスケ)してもらってでも返済を続ける方を選択する方が多いです。

例え、月々の返済のほとんどが金融機関への利息支払いで、元本がほとんど減らないとしてもです。

こうして、自分の本業の給料で補填しながらなんとか破綻を免れている不動産投資家も数多くいます。

企業の経営環境が悪化するまでは、不動産価格の高騰は続く

このように、国も、金融機関も、不動産投資家も破綻を避けたほうがトクという点で一致しています。

そのため、僕の予想としては、しばらくの間、不動産投資での破綻は増えないし、不動産価格の高騰も続くと思います。

ただ、これが永遠に続くわけではないです。

それは、あくまで不動産投資家がサラリーマン収入等で賃貸経営の赤字を補填できるというのが大前提だからです。

現在、一部上場企業の7割の企業が増収増益を果たすと言われています。

つまり、不動産投資を行うような高属性のサラリーマンの給料は増え続けているとうこと。

そのため、企業業績が堅調な間は、不動産投資の破綻が表面化することはないでしょう。

でも、リーマンショックのような経済危機がやってくれば、企業業績も悪化し、リストラを行う企業も多いでしょう。

すると、サラリーマンの賃金は下がり、中には失業する人もでてきて不動産の赤字を補填できなくなる人もでてきます。

そうなって、初めて銀行も、不動産投資家も自己破産を選択すると思われます。

そして、競売にかかる不動産も増えてきて、ようやく不動産価格も下落になるでしょう。

不動産価格が下落した時に、買いに回れるように購入資金を貯めておきたいと思います。

関連記事

不動産を高値で売却するコツをわかりやすく説明しています。

金利を1.5%に下げた体験談を説明しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。

戸建て不動産投資を法人で開始した者です。JOJO様は、個人・法人共にご自身で決算書類を作成しご対応されている。副業・開業した私の鏡です。

税理士に依頼する程、収入も少なく、決算をどう乗り越えるか、大変迷っております。会計ソフトや対応の仕方等、ご教示願います

僕の場合は全てエクセルで手計算してますね。最低限の簿記の知識(簿記3級程度)があれば、自分で決算書類を作成するのは難しくないと思います。わからない時は税務署に行って職員さんに聞いています。一緒に頑張りましょう!