こんにちはJOJOです! 東京都内で3棟20部屋のアパートを経営しています。

これから不動産投資を始めようと考えた時に、自分の年収で始めることができるのか気になりますよね。

『不動産投資を始めるには、どのくらいの年収が必要か知りたい』

『少ない年収でも始めることができる投資方法を知りたい』

この記事では、『年収は高くないけど、不動産投資には興味がある』という方向けに、次の点をわかりやすく解説していきます。

- 不動産投資に必要な最低年収

- 少ない年収でも始めることのできる具体的な投資方法

結論を先に申し上げますと、不動産投資に必要な最低年収は300万円で、オススメの投資方法は築古戸建もしくは中古区分マンション投資となります。

では、詳しく見ていきたいと思います。

不動産投資に必要な最低年収

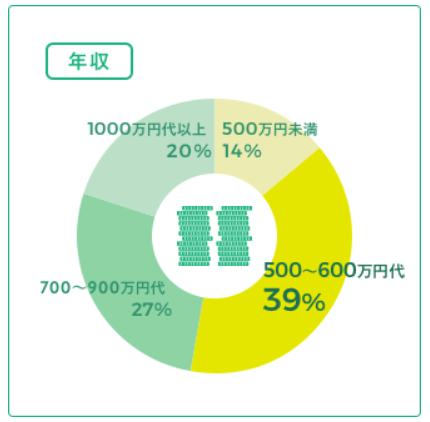

まず最初に、すでに不動産投資を行っている人の年収がどのくらいなのかを紹介します。

不動産投資の中でも一番ハードルが低い区分マンション投資を行っているオーナーの年収は次の通りです。

出典:GAテクノロジー公式ホームページ

年収500-600万円の層が一番多く、ボリュームゾーンとなっています。

この年収500万円以上というのは、一般の金融機関が貸し出しをする際の基準年収になっていることが多いです。

不動産投資は基本的に融資を受けて物件を購入するものですから、融資が受けられる年収500万円というのが一つの基準になります。

ただし、年収500万円未満でも不動産投資を行っている人が14%もいます。

僕の知り合いの大家さんでも、年収500万円未満から始めて、今では何棟ものアパート・マンションを所有している方はたくさんいます。

そういう方たちの多くは、コツコツと現金を貯めて、ボロ戸建投資から始めています。

この手法であれば、年収300万円くらいから始めることが可能です。

そのため、不動産投資を始めるために必要な最低年収は300万円だと考えておけば良いでしょう。

では、次に少ない年収の方向けの投資方法を見ていきたいと思います。

少ない年収の方向けの投資方法

年収が少ない方に最適な投資方法は次の2通りになります。

- 築古戸建(ボロ戸建)投資

- 中古区分マンション投資

その理由と具体的な方法についてくわしく見ていきましょう。

現在の融資情勢は厳しいことを理解する

残念ながら、現在、不動産投資向けの融資は厳しいです。

少し前までは、年収が300万円くらいの方にも、1億円以上する一棟アパートやマンションに対してフルローンが出ていました。

ただ、スルガ銀行の不正融資問題が明るみになった以降は、金融庁が不動産投資向け融資を厳しく監視し始めました。

その結果、ほとんどの金融機関が不動産投資向けの融資を絞ってしまいました。

そのため、現在、一棟ものアパート・マンションへの融資は、初心者の方には事実上不可能となっています。

不動産投資経験者の方でも、頭金を2割以上入れてなんとか融資してもらえるという状況です。

実際に、すでに不動産投資歴7年の僕ですが、先日、取引のある信用金庫から新築アパートの融資を断られました。

どの金融機関も、融資総額が大きくなる一棟ものに対しては非常に厳しい融資姿勢となっています。

そのため、これから不動産投資を始めたいと考えている初心者の方は、比較的規模の小さな築古戸建や中古区分マンションから始めるのが現実的です。

次に、築古戸建、中古区分マンション投資の具体的な始め方をそれぞれ見ていきましょう。

少ない年収の方でもできる築古戸建投資の始め方

まず、年収が300万円程度あれば実施可能な築古戸建投資の方法を見ていきます。

この投資手法は、築20年以上たっているような古い木造戸建を格安で購入して、リフォーム後に賃貸に出すやり方です。

都内23区だと築古でも数千万円してしまいますので、多くの方が千葉、埼玉、神奈川の郊外エリアで物件を200-500万円くらいで取得しています。

ただ、年収が300万円くらいの方ですと、どの金融機関も融資をなかなか出してくれません。

そのため、基本戦略としては、築古戸建自体は現金で購入することになります。

都内23区だと築古戸建でも数千万円してしまいますので、千葉、埼玉、神奈川の郊外エリアで200-500万円くらいの物件を探していきます。

根気よく探せば意外と500万円くらいの格安戸建は売り出されています。

そのような築古戸建は見た目がボロいので、なかなか買い手が現れません。

そのような戸建に指値をして300万円くらい、できれば200万円くらいで購入します。

瑕疵担保責任無しで現金で購入すると伝えれば、売り主さんも意外と値下げに応じてくれるものです。

年収が300万円の方であっても、頑張って節約すれば200万円貯めることは不可能ではないと思います。

将来の成功のため、ここはひとまず我慢して節約に励みましょう!

そうして格安で購入したボロ戸建をリフォームします。

リフォーム資金は日本政策金融公庫から融資を受けます。

戸建を現金で購入していれば、戸建を担保に入れることで、公庫からリフォーム資金の融資を受けることが可能です。

公庫は基本的に中小企業の活性化のために国によって設立されていますから、年収が低くても融資を断られることはありません。

ただ、リフォームをするにしても、すべて大手のリフォーム会社に丸投げしてはいけません。

ボロ戸建は基本的に水回りを総入れ替えする必要がありますので、大手に家まるごとリフォームを依頼すると普通に500万円くらい請求されます。

それでは利回りが下がってしまいますので、自分でできるところは自分でやってリフォーム費用を節約します。

いわゆるセルフリフォームというやつです。

具体的には、風呂、トイレ、キッチンといった水回りだけはプロに発注して、それ以外のフローリングの補修、クロス(壁紙)の張り替えは自分で行います。

『セルフリフォームなんてやったことないよ!』という方も多いと思いますが、フローリングの補修とクロスの張替えであれば初心者でも対応可能です。

フローリングを張り替えるのは難易度が高いので、フローリングの上からフロアタイルを貼る方法が簡単でオススメです。

アマゾンや楽天でフロアタイルを購入して、フローリングの床の上からペタペタと貼っていきます。

クロスもホームセンターに行けば、糊付けしてくれるので、素人でも比較的カンタンに貼ることができます。

ただ、天井とかはちょっと面倒です。

なので、僕のオススメは、ビニールクロスの上からペンキを塗ってしまう方法。

現在、クロス用のペンキはたくさん販売されています。

ほとんどが水性塗料なので、素人でも安心して使うことが可能です。

クロスを貼るよりも圧倒的にカンタンなので、手作業に自信がない方はペンキ塗りをオススメします。

フロアタイルの貼り方や、クロス塗装については、YOUTUBEで検索すれば、解説動画はいくらでも出てきます。

僕もYOUTUBEの動画だけを参考にしながら、自分のアパートの床と壁紙をセルフリフォームしたことがあります。

意外と簡単にできるので、手を動かすのが好きな方にはオススメですよ。

こうして、セルフリフォームを駆使すれば、リフォーム総額をかなり抑えることができます。

目安としては、バス、トイレ、キッチン、エアコンの交換をすべて行っても200万円程度に収めることを目標としましょう。

200万円程度であれば、公庫でリフォーム資金を借りるのは難しくありません。

築古戸建の収益シミュレーション

実際の戸建投資の収益をシミュレーションしてみます。

| 戸建価格 | 200万円 |

|---|---|

| 諸費用(仲介手数料等) | 10万円(物件価格の約5%) |

| リフォーム費用 | 200万円 |

| 費用総額 | 410万円 |

戸建と諸費用合計の210万円は自分の手持ち現金を使い、リフォーム費用の200万円は公庫から融資を受けます。

融資条件は次の通りを想定します。

| 融資金額 | 200万円 |

|---|---|

| 利息 | 1.5%(全期間固定) |

| 借入期間 | 20年間 |

| 毎月の返済額 | 9,651円 |

一方で、戸建ての賃料は6万円とすると、毎月のキャッシュフローは次のようになります。

| 家賃収入 | 6万円 |

|---|---|

| 返済金額 | ▲9,651円 |

| キャッシュフロー | 約5万円 |

表面利回りは17.5%になり、毎月5万円手元に残ることになります。

最初に210万円の現金は必要ですけど、かなりお得な投資だと思いませんか?

この毎月のキャッシュフローを使わずに貯めておけば、毎年72万円の現金が増えていきます。

これに年間30万円程度の貯金を加えれば、年に現金が100万円ずつ増えていきます。

2年で200万円の現金ができるので、更にもう一棟購入することができます。

こうして、年収が低くても徐々に規模を拡大していくことが十分に可能です。

築古戸建投資については、サーファー大家さんの著書により詳しく書かれています。

興味がある方は、一度読むと良いと思います。

中古区分マンション投資の始め方

次に、中古区分マンション投資の始め方を説明します。

築古戸建投資は非常に投資効率の優れた手法なのですが、最大のデメリットは『手間がかかる』ことです。

フロアタイルを貼ったり、クロスを塗ったりするのが簡単だと言っても、家一軒まるごとセルフリフォームするのは結構大変です。

2,3ヶ月は毎週土日を費やす覚悟が必要です。

『そんなに不動産投資に時間をかけることができないよ!』という方には、中古区分マンション投資がオススメです。

この投資手法は、築10-20年くらいたって、価格に値ごろ感の出てきた中古区分マンションを購入して、賃貸に出すやり方です。

築古戸建と違って、基本的に中古区分マンションは賃貸中の物件をオーナーチェンジという形で購入することになるので、購入時に大きなリフォームは必要ありません。

エリアとしては、都内23区のような立地のよい場所のマンションが対象となります。

中古区分マンション投資の最大の特徴は、物件を購入する際に融資が使えるということです。

冒頭で不動産投資向けの融資が厳しくなったという話をしましたが、幸い区分マンションに関しては、まだ融資に積極的な金融機関が存在します。

具体的にはオリックス銀行、ジャックス、クレディセゾンとなります。

これらの金融機関の特徴は次の通りです。

- 諸費用のみ現金を用意すれば、物件価格と同額の融資を出してくれる(フルローン可能)

- 築15年以内の区分マンションのみ対象

- 融資エリア:東京23区、横浜市、川崎市、浦安市、さいたま市、川口市、大阪市

- 金利:2%程度(団体信用生命保険込)

- 融資期間:35年

- 年収500万円以上の会社員であることが必須条件

つまり、年収500万円以上の会社員で、購入時の諸費用分だけ現金を用意できれば区分マンション本体の金額と同じだけフルローンで融資をしてくれるということです。

ここでのポイントは、新築ではなくて、あえて中古の区分マンションを狙うという点です。

具体的には、築10-15年くらいの区分マンションを探します。

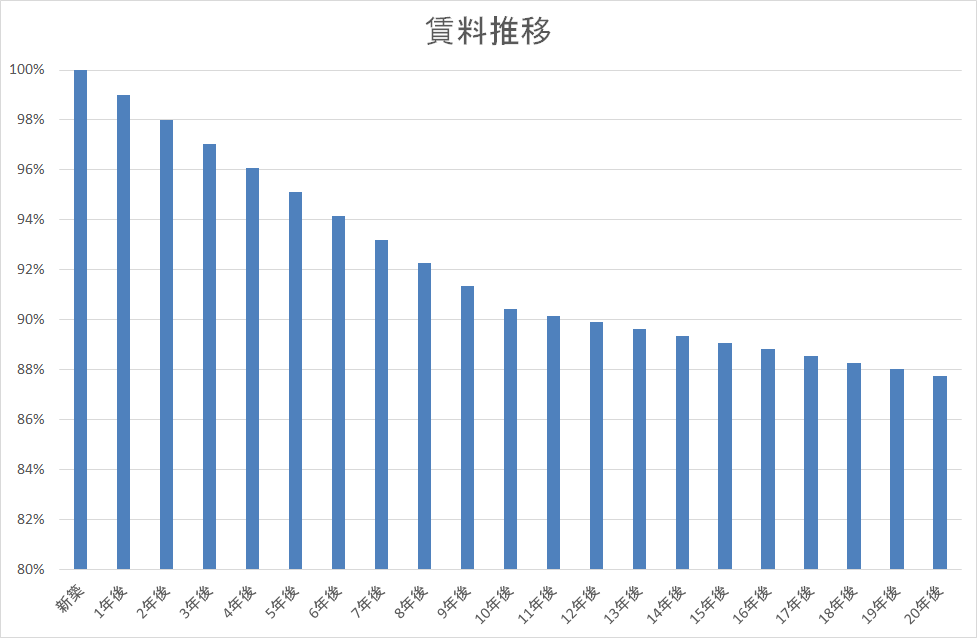

一般的に不動産の賃料は新築時が一番高くて、その後経過年数に応じて下がっていきます。

新築から10年目までは急カーブで下がり続けるのですが、11年目からは下落幅がなだらかになります。

そのため、築10年目以降の物件であれば、賃料の下落リスクを低く抑えることができます。

ただ築15年を超えてしまうと融資期間が35年よりも短くなってしまうため、築10-15年の物件がちょうど狙い目となるわけです。

また、エリアは都市部限定となります。

区分マンション投資に積極的に融資をしてくれるオリックス銀行やジャックスは基本的に都市部のエリアにしか融資しません。

都市部の区分マンションは立地が良い場所にあるため、急に賃貸需要がなくなって空室が続くというリスクが少ないからです。

今後、日本全体の人口が下落していくことと、ますます東京一極集中が進むことを考えると、東京23区内の物件にしておいたほうがベターです。

中古区分マンションの収益シミュレーション

実際の東京23区に中古区分マンションを購入した場合の収益をシミュレーションしてみます。

| 中古区分マンション価格 | 2,000万円 |

|---|---|

| 諸費用(仲介手数料等) | 120万円(物件価格の約6%) |

| 費用総額 | 2,120万円 |

諸費用の120万円は自分の手持ち現金を使い、物件の2,000万円は全額融資を受けます。

融資条件は次の通りを想定します。

| 融資金額 | 2,000万円 |

|---|---|

| 利息 | 2.0% |

| 借入期間 | 35年間 |

| 毎月の返済額 | 66,253円 |

一方で、区分マンションの賃料は10万円と想定すると、毎月のキャッシュフローは次のようになります。

| 家賃収入 | 10万円 |

|---|---|

| 管理費・修繕積立金 | ▲5,000円 |

| 返済金額 | ▲66,253円 |

| キャッシュフロー | 約3万円 |

表面利回りは6%になり、毎月約3万円手元に残ることになります。

年間で36万円キャッシュフローになります。

これに、毎年50万円の貯金を加えれば年間で86万円の現金が貯まります。

2年間だと172万円です。

そうなれば、もう一部屋購入することができますね。

こうやって2年に一部屋くらいの割合で徐々に資産規模を増やしていくことが可能です。

経験を積めば規模の大きな一棟ものも購入可能

このように、初心者の間は、築古戸建か中古区分マンションから不動産投資を始めるのが現実的です。

では、今後もずっと築古戸建か中古区分マンション投資を継続しないといけないかというと、そうではありません。

最初の頃は実績もないですし、頭金の金額も少ないです。

そのため、金融機関は規模の小さな築古戸建や区分マンションにしか融資してくれません。

しかし、その後順調に賃貸経営を行い、実績を積み重ねていけば、金融機関の評価が高くなっていきます。

また、その頃には物件から入ってくるキャッシュフローが積み上がって頭金の額も増えているはずです。

こうして、金融機関はより規模の大きな一棟アパートやマンションにも融資をしてくれるようになります。

ここまでくれば、家賃収入が自分の属性をカバーしてくれるようになるため、年収が低いというハンデはなくなります。

もちろん、規模が大きくなるということは、それだけリスクも増えるということですので、全員が一棟ものにシフトする必要はありません。

会社員の給料に加えて毎月10万円の副収入を得ることが目的であれば、築古戸建や中古区分マンションだけでも十分に達成することが可能です。

大事なのは、不動産投資における自分のゴールを明確にし、そのゴールに見合った投資手法を選択することです。

まとめ

不動産投資は、地主や年収何千万もの高属性のサラリーマンだけのものではありません。

たとえ年収が低くても、やり方によっては成功することが可能です。

それだけ様々なやり方が存在するのが不動産投資の魅力の一つといっても良いと思います。

大事なのは、勇気を持って最初の一歩を踏み出すこと。

自転車に乗るのと同じで、最初のペダルを漕ぐ時が一番エネルギーが必要です。

ただ、一度漕ぎ出してしまえば、どんどんペダルを漕ぐ力は減りますし、スピードは早くなっていきます。

僕自身、資金ほぼゼロから7年間で東京23区に3棟ものアパートを所有するようになりました。

不動産投資はやり方さえ間違えなければ誰でも資産を拡大できる再現性の高い投資手法だと思います。

オススメnote(記事)

【首都圏】不動産投資向け金融機関 攻略マニュアル 2021年版

融資を制するものは不動産投資を制するといっても過言ではありません。首都圏にある金融機関の最新の融資条件を記事(23,500文字)にまとめました。

金融機関ごとに「借り手の属性、融資金額、金利、融資期間、相性の良い投資手法」を具体的に記載しています。

僕は今まで30行以上の金融機関で融資審査を申し込み、10行以上の金融機関から融資承諾を得てきました。その全ての経験と知識を記事に詰め込みました。

自信作ですので、ぜひ読んでみてください!

不動産投資向け融資が厳しい今でも、フルローンを引いている投資家の方々がいます。

しかも地主や富裕層ではなく、普通のサラリーマン投資家の方がです。

普通のサラリーマン投資家がフルローンを引くためにできる裏技を記事(4,192文字)にまとめました。

単なる交渉テクニックだけでなく、『銀行が投資家に何を期待しているのか』といった本質的な銀行の思考プロセスを解説しています。

銀行の本音を理解して、フルローンや金利低減を勝ち取りたい方に読んでほしいです。

ローン借り換えを活用して不動産投資向け融資の金利を1.5%に下げた体験談を説明しています。

初心者の方向けに区分マンション投資の必勝法を解説しています。

区分マンションを10年で15部屋購入しセミリタイヤした体験談

割高な家賃設定になっているダメ物件の見極め方を解説しています。

初心者が不動産投資を始める前に読んでほしい記事をまとめています。